Carteira recomendada outubro de 2021: confira seleção de ativos

Com a Selic em 6,25% ao ano e a bolsa acumulando perdas de 6,7%, você está pensando em quais ativos investir em outubro? Conversamos com três escritórios de investimentos para saber quais oportunidades podem ser interessantes ao longo do mês. Com essas sugestões, trazemos uma carteira recomendada de investimentos em renda fixa, renda variável e ativos no exterior.

Cada escritório analisou uma classe com cinco opções de ativos, sendo que podiam escolher um perfil de cliente: conservador, moderado ou agressivo.

Confira a carteira recomendada de outubro!

Carteira recomendada - Renda fixa

Para um perfil de risco moderado, a Passer Consultoria recomendou as seguintes aplicações de renda fixa:

1 - Tesouro Selic ou CDB com liquidez diária

Ter uma reserva de emergência para cobrir eventuais imprevistos é um dos primeiros passos antes de começar a investir. Esse recurso deve ficar investido em aplicações seguras, com baixíssima volatilidade e alta liquidez, ou seja, que sejam fáceis de converter em dinheiro rapidamente. A recomendação da Passer são o Tesouro Selic cuja rentabilidade acompanha a taxa básica de juros, a taxa Selic, ou um CDB com liquidez diária que renda, pelo menos, 100% do CDI.

Leia também

Reserva de emergência: onde investir? Conheça as 5 melhores opções!

2 - Título bancário (CDB, LCI ou LCA) com rentabilidade prefixada e vencimento em 1 ano

Com o aumento dos juros de longo prazo, as taxas da renda fixa ficaram muito atrativas nos últimos meses. De acordo com o escritório de consultoria, é importante ter um percentual da carteira em aplicações prefixadas com vencimentos curtos.

“Nossa sugestão é investir em CDB, LCI ou LCA com taxa prefixada e vencimento em 1 ano. Dessa forma, o título vencerá antes das eleições de 2022 (momento em que esperamos maior volatilidade no mercado), sendo possível reaplicar o recurso em um novo cenário”.

E complementam: “No dia 24/09/21 encontramos, por exemplo, uma LCI do Banco BTG Pactual com taxa prefixada de 8,37%, isenta de Imposto de Renda, e vencimento em 367 dias. Para se ter uma ideia, a taxa equivalente em um CDB seria de 10,15%. Com a projeção da taxa Selic em 8,25 ~ 8,50% para 2021 e 2022, um título como este renderia aproximadamente 119% do CDI”.

Leia também

Reserva de emergência: onde investir? Conheça as 5 melhores opções!

3 - Tesouro IPCA+ com vencimento em 3 anos

“O custo de vida está ficando cada vez mais caro. Temos acompanhado a alta nos preços dos alimentos, da gasolina, energia elétrica, dentre outros itens. O IPCA já acumula uma variação de +9,68% nos últimos 12 meses (até agosto/2021). A carteira de investimentos precisa, pelo menos, acompanhar a inflação para manter o poder de compra”, aponta a Passer.

Dessa forma, recomendam investir no Tesouro IPCA+ com vencimento em 3 anos. É possível encontrar este vencimento sendo negociado no mercado secundário com taxa IPCA + 4,00%. A título de comparação, há 1 ano a rentabilidade do Tesouro IPCA+ com vencimento em 2026 era IPCA + 2,63%.

4 - Fundo de Crédito Privado

Investir em fundos de crédito privado é uma estratégia interessante para diversificação da carteira. É possível contar com a expertise de gestores profissionais para seleção de bons ativos, como debêntures de empresas com bom rating.

A Passer recomenda os dois fundos a seguir:

Fundo Riza Lótus FI Renda Fixa Referenciado DI Crédito Privado: alta liquidez (D+0). Desde o início do fundo em 17/03/20 até 22/09/21 a rentabilidade acumulada é de 183% do CDI.

Fundo Augme 45 FIC Renda Fixa Crédito Privado LP: liquidez mais restrita (D+45). Desde o início do fundo em 08/12/11 até 22/09/21 a rentabilidade acumulada é de 117% do CDI. Somente nos últimos dois anos o fundo apresentou retorno de 134% do CDI.

5 - Debênture IPCA+ com Rating AA+ ou maior e vencimento em até 5 anos

Para finalizar a carteira recomendada de renda fixa, a Passer indicou a compra de debêntures com rentabilidade atrelada ao IPCA, Rating mínimo AA+ e duration de cerca de 5 anos. “Observamos recentemente opções como Via Paulista (concessão rodoviária) pagando, sem custo com IR, 4,64% acima da inflação. A Eletrobras (energia) pagava 4,76%, além do IPCA”.

Carteira recomendada - Ativos no exterior

Como opção de exposição ao exterior, conheça as principais escolhas da carteira recomendada de BDRs da V10 Investimentos.

Lembrando sempre que uma carteira de BDRs faz parte de uma alocação global do cliente, deve representar um % de acordo com o perfil de risco dele. Atualmente, a carteira V10 mais arrojada tem exposição média de 12,5% a carteira de BDRs, sendo composta hoje por 14 ativos para ter uma correta diversificação.

No mês de outubro de 2021, a V10 espera a continuidade da volatilidade apresentada atualmente, com mercados atentos aos movimentos do FED com relação ao tapering do quantitative easing, possível aumento de juros e desenrolar da situação da Evergrande e outras empresas do setor imobiliário chinês.

O horizonte de tempo observado pela V10 Investimentos foi o seguinte:

- Google: curto prazo

- Berkshire: médio prazo

- Disney, Micron e Booking: médio/longo prazo

1 - BDR da Berkshire Hathaway (BERK34)

A empresa vem apresentando performances positivas e constantes nos últimos anos, o que a torna uma das mais populares na bolsa americana. Não somente isto, sua diversificação, como importantes participações na Apple e na Coca-Cola, nos faz olhá-la como um importante ativo a se ter na carteira.

“Em um período como o que estamos, uma empresa sólida e diversificada com esta é de grande valia para os investidores, e acreditamos que ela ainda tem um potencial importante de crescimento. Após uma série de análises, nós da V10 acreditamos que a empresa ainda tenha um upside próximo de 17%, com um preço alvo em torno de R$ 86,00”, aponta o escritório.

2 - BDR da Walt Disney (DISB34)

A Walt Disney foi uma das empresas bastante afetadas com a pandemia, porém, pôde se recuperar com novos serviços durante o período, como o Disney + (serviço de streaming). A empresa tende a crescer mais ainda, à medida que ocorra a diminuição nos casos de Covid-19, flexibilização das medidas sanitárias e retorno à normalidade de voos.

3 - BDR da Micron Technology (MUTC34)

A empresa, produtora de memória RAM, mesmo não sendo tão conhecida, possui um grande potencial na bolsa, podendo chegar a um upside de 50% de acordo com nossas análises. Estando inserida em um oligopólio, no qual, somente três empresas detêm 95% do market share de venda de memórias RAM, ela pode ser bastante rentável a longo prazo.

4 - BDR da Alphabet (GOGL34)

Estrutura sólida, finanças robustas e retornos expressivos são alguns dos fatores que tornam a Alphabet (dona do Google) uma das preferidas da bolsa. A empresa já cresceu muito, com a BDR alcançando alta superior a 90% nos últimos 12 meses, porém, ainda acreditamos que ela ainda possui potencial para mais.

Além do preço da ação, seus indicadores também vêm crescendo, principalmente no último semestre, no qual apresentou resultados expressivos nos quesitos de vendas, lucros e EBIT.

5 - BDR da Booking (BKNG34)

Esta é mais uma empresa que sofreu durante a pandemia, por estar em um dos setores mais afetados do período, o de viagens. Porém, os sinais de recuperação já podem ser observados, com seu faturamento triplicado no último balanço (se comparado com o mesmo período do ano passado), por exemplo.

A empresa está suscetível ao avanço da vacinação, à queda nos números de casos e ao retorno à normalidade dos voos, e acreditamos que onde ela está listada (nos EUA), esteja mais avançado nestes quesitos.

A V10 avalia que “seu potencial é alto, estando longe do que consideram seu preço alvo e com isso o BDR é uma boa oportunidade de longo prazo”.

Carteira recomendada - Renda variável

Para quem pretende investir em renda variável em outubro, confira a avaliação da Múltiplos Investimentos sobre cinco ações para cada um dos tipos de carteira recomendada: conservadora, moderada e agressiva.

Acompanhe abaixo:

Carteira Conservadora

Na carteira conservadora, a Múltiplos privilegiou ações de grandes empresas estabilizadas na Bolsa (as famosas blue chips) e também ações boas pagadoras de dividendos. Veja quais são.

1- Taesa (TAEE11)

Esta é mais uma empresa que sofreu durante a pandemia, por estar em um dos setores mais afetados do período, o de viagens. Porém, os sinais de recuperação já podem ser observados, com seu faturamento triplicado no último balanço (se comparado com o mesmo período do ano passado), por exemplo.

A empresa está suscetível ao avanço da vacinação, à queda nos números de casos e ao retorno à normalidade dos voos, e acreditamos que onde ela está listada (nos EUA), esteja mais avançado nestes quesitos.

A V10 avalia que “seu potencial é alto, estando longe do que consideram seu preço alvo e com isso o BDR é uma boa oportunidade de longo prazo”.

Leia também

Top 10 ações melhores pagadoras de dividendos em 2021

2 - Ambev (ABEV3)

A Ambev é uma das maiores empresas do país, está inserida dentro de uma indústria altamente rentável. Seu produto é bastante resiliente, o que faz que a empresa consiga vender bem e gerir custos mesmo nos períodos de crise.

3 - Hypera Pharma (HYPE3)

Uma das maiores empresas do setor farmacêutico do Brasil, ela é dona de marcas conhecidas, como Benegrip, Epocler e Merthiolate. Possui posição de destaque nos mercados de similares e genéricos do Brasil. Seu negócio é, por natureza, bastante resiliente e ela está sendo negociada a um preço bastante atrativo, de 14 vezes os lucros.

4 - Itaú (ITUB4)

O Itaú é o maior banco privado do Brasil, excelente pagador de dividendos, sendo conhecido por pagar mensalmente. Está muito bem posicionado no setor digital e tem mantido a inadimplência em níveis controlados, o que o faz ter um retorno sobre o patrimônio líquido médio elevado. Com a elevação da Taxa Selic, é de se esperar que os lucros dos grandes bancos continuem crescendo.

5 - Telefônica (VIVT3)

É a maior operadora de telecomunicações no Brasil, com mais de 100 milhões de clientes, distribuídos entre voz fixa, dados, transmissão e serviços de televisão por assinatura. Além disso, a chegada do 5G, a aquisição da operação móvel da Oi, o avanço do seu serviço de fibra óptica e a forte presença no mercado de pré-pagos poderão oferecer à companhia oportunidades valiosas para ganhos de market share no setor.

Carteira Moderada

1 - Telefônica (VIVT3)

É a maior operadora de telecomunicações no Brasil, com mais de 100 milhões de clientes, distribuídos entre voz fixa, dados, transmissão e serviços de televisão por assinatura. Além disso, a chegada do 5G, a aquisição da operação móvel da Oi, o avanço do seu serviço de fibra óptica e a forte presença no mercado de pré-pagos poderão oferecer à companhia oportunidades valiosas para ganhos de market share no setor.

2 - Vale (VALE3)

É a maior operadora de telecomunicações no Brasil, com mais de 100 milhões de clientes, distribuídos entre voz fixa, dados, transmissão e serviços de televisão por assinatura. Além disso, a chegada do 5G, a aquisição da operação móvel da Oi, o avanço do seu serviço de fibra óptica e a forte presença no mercado de pré-pagos poderão oferecer à companhia oportunidades valiosas para ganhos de market share no setor.

3 - Hypera Pharma (HYPE3)

Uma das maiores empresas do setor farmacêutico do Brasil, ela é dona de marcas conhecidas, como Benegrip, Epocler e Merthiolate. Possui posição de destaque nos mercados de similares e genéricos do Brasil. Seu negócio é, por natureza, bastante resiliente e ela está sendo negociada a um preço bastante atrativo, de 14 vezes os lucros.

4 - Eztec (EZTC3)

A Eztec é uma incorporadora que possui um forte nicho de mercado na região metropolitana de São Paulo, sendo uma das marcas mais reconhecidas da região. Destaca-se no mercado da construção civil por apresentar a melhor posição de caixa e as melhores margens do setor, sendo uma das poucas a operar sempre com caixa líquido. Em 2021, voltou a fazer lançamentos, o que pode impulsionar a sua receita. Com a queda recente das cotações, abriu-se uma janela muito interessante para compra.

5 - Cosan (CSAN3)

É uma empresa bastante diversificada, possuindo negócios em diversos segmentos, como a infraestrutura, distribuição de gás, produção e venda de açúcar e álcool, distribuição de combustíveis, produção e venda de lubrificantes, e, ainda, ferrovias. Avaliada a 17 vezes os lucros e com um bom histórico de lucros, trata-se de uma grande oportunidade para adquirir um ativo de alta qualidade a um preço justo.

Carteira Agressiva

1 - Eztec (EZTC3)

A Eztec é uma incorporadora que possui um forte nicho de mercado na região metropolitana de São Paulo, sendo uma das marcas mais reconhecidas da região. Destaca-se no mercado da construção civil por apresentar a melhor posição de caixa e as melhores margens do setor, sendo uma das poucas a operar sempre com caixa líquido. Em 2021, voltou a fazer lançamentos, o que pode impulsionar a sua receita. Com a queda recente das cotações, abriu-se uma janela muito interessante para compra.

2 - Vale (VALE3)

Uma das ações mais conhecidas da bolsa, a mineradora multinacional brasileira é uma das maiores operadoras de logística do país. Com a derrocada do minério de ferro, suas cotações sofreram um forte abalo. Porém, a retomada econômica no mundo inteiro abre bastante espaço para que não só o minério como as ações da companhia voltem a se valorizar.

3 - B3 (B3SA3)

O mercado de investidores de renda variável tem crescido muito. E, com isso, é natural de se esperar que a Bolsa em si cresça. Os anos de queda da Taxa Selic deixaram como legado o espaço aberto para muitos IPOs. Com a retomada econômica e o progresso da vacinação, é de se esperar que esse cenário se acentue ainda mais. E, se esperamos a entrada de novas empresas na Bolsa, por que não comprar a própria bolsa?

4 - Méliuz (CASH3)

Startup digital de cupons de desconto e cashback, a companhia despertou bastante atenção no mercado financeiro desde o seu lançamento, tendo sido um dos IPO mais bem sucedidos dos últimos anos. A Méliuz é uma empresa em franco crescimento, situada em um mercado inovador que oferece inúmeros benefícios para as empresas que se associam a ela, pois conseguem conquistar mais clientes no meio online.

5 - Livetech (LVTC3)

A Livetech fornece soluções de tecnologia da informação e comunicação de alta complexidade, como câmeras de vigilância, sistemas de controle de acesso, internet das coisas (IoT) e data center. Seu negócio tem a força de ser difícil de ser replicado, pois atua no conceito de Technology-as-a-Service (TaaS) e a companhia tem obtido uma boa performance financeira, com ótimas margens. Por esse motivo, ela tem conseguido um crescimento médio de lucros (CAGR) de 37% ao ano desde 2013.

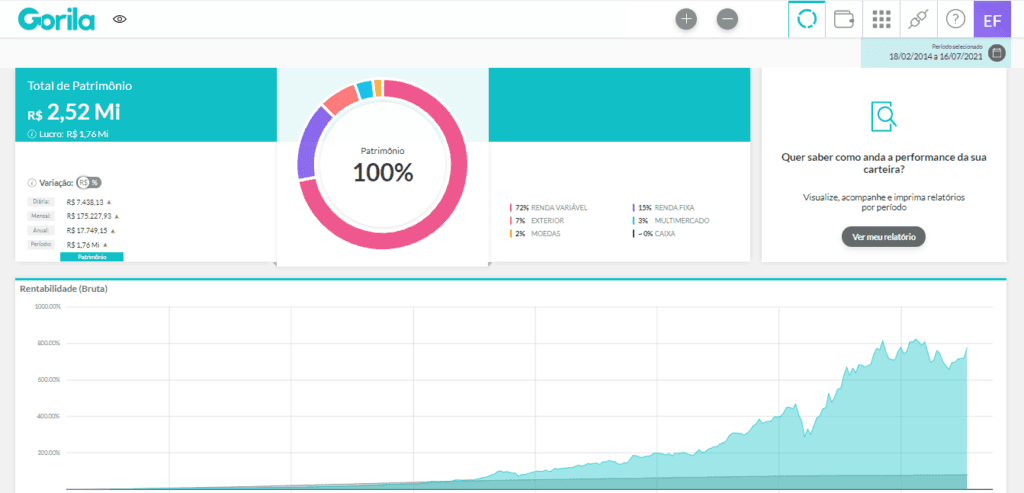

Acompanhe seus investimentos

Depois de conhecer algumas sugestões de ativos na carteira recomendada, é hora de controlar num só lugar seus investimentos. O Gorila te ajuda nessa tarefa trazendo clareza e simplicidade para você acompanhar a rentabilidade de mais de 400 mil ativos, divididos entre renda fixa, variável, multimercado, moedas e investimentos no exterior.