IPO 2020: conheça os principais destaques do ano

Quem acompanha o mercado financeiro ficou impressionado com o número de empresas que decidiram abrir o capital na Bolsa de Valores em 2020. Você se recorda ou mesmo participou de algum IPO neste ano? Vamos conhecer as principais Ofertas Públicas Iniciais e como foi o desempenho dos papéis desde o lançamento. Acompanhe!

Em 2020, foram 27 ofertas primárias e 23 ofertas secundárias. O último IPO do ano foi da Neogrid (NGRD3), que captou R$ 486 milhões na oferta de ações realizada em 16 de dezembro. Já em 2019, foram apenas 5 IPOs: Centauro (CNTO3), Neoenergia (NEOE3), Vivara (VIVA3), Banco BMG (BMGB4) e lojas CEA (CEAB3). O recorde foi em 2007, ano com 64 ofertas iniciais de empresas brasileiras.

Saiba mais

IPO: entenda o que é e como funciona

IPOs em 2020

Foram diversas empresas e vários segmentos que lançaram suas ações para captar recursos. A primeira delas foi a incorporadora Mitre (MTRE3), que iniciou na bolsa em 5 de fevereiro de 2020, sendo R$ 19,30 o preço inicial da ação.

Já na sequência, logo no dia 6 de fevereiro, foi a Locaweb (LWSA3) que apareceu como única representante do setor de hospedagem de sites e fez a alegria dos investidores com tamanha valorização. O papel saltou de R$ 17,25, no IPO, para R$ 74,17, em 18 de dezembro. Obtendo assim uma rentabilidade impressionante de 330%.

Outro destaque de IPO em 2020 foi a varejista para animais de estimação Petz (PETZ3) acumulando alta de mais de 36% desde que estreou na B3 em setembro. A companhia recém chegada à Bolsa é a primeira do segmento e teve captação de R$ 3,03 bilhões, considerando os lotes extras.

A Rede D´Or (RDOR3) movimentou R$ 11,39 bilhões com IPO, consagrando-se como o terceiro maior da história da bolsa, atrás de Santander (SANB11), em 2009, e BB Seguridade (BBSE3), em 2013, que movimentaram, respectivamente, R$ 13,2 bilhões e R$ 11,475 bilhões.

Com arrecadação de R$ 4,63 bilhões, o Grupo Mateus (GMAT3) foi a maior estreia da história da bolsa de uma empresa com origem na região Nordeste. A varejista criada há 34 anos por um ex-garimpeiro de Serra Pelada precificou suas ações em 9 de outubro, a R$ 8,97, mas até 18 de dezembro apresentou queda de 7% em seus papéis, cotados a R$ 8,31.

Confira abaixo a relação dos IPOs listados em 2020, assim como seu preço inicial e a valorização até o dia 18 de dezembro.

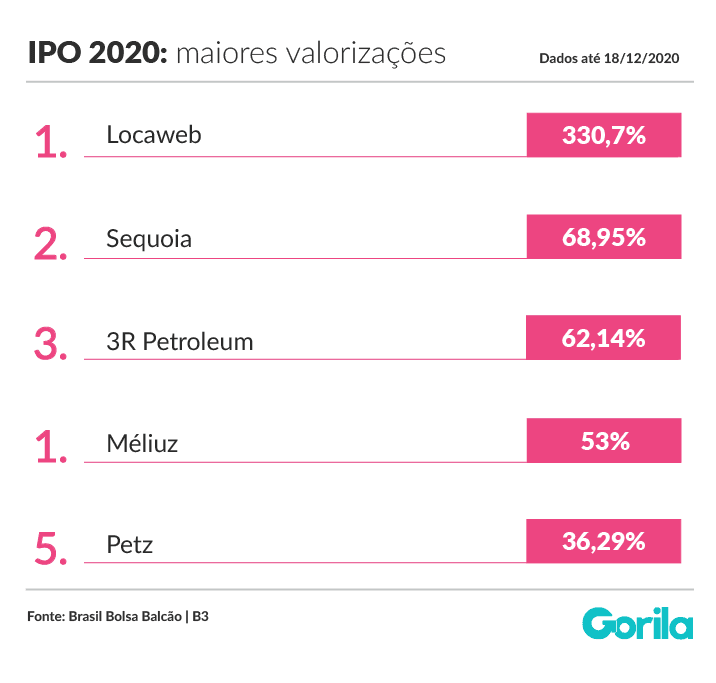

IPO 2020: Top 5 altas

Agora vamos conhecer o ranking com as cinco empresas que mais trouxeram valorização aos investidores desde seu IPO em 2020. A pandemia será que mais atrapalhou ou contribuiu com alguns segmentos? Veja abaixo caso a caso.

1 – Locaweb

A Locaweb (LWSA3) estreou na Bolsa com um valor de mercado de R$ 2,6 bilhões e foi o IPO em 2020 que registrou o melhor desempenho. Até o dia 18 de dezembro, a Locaweb registrava valorização de mais de 330% em seus papéis.

O desempenho foi favorecido pelo crescimento do ecommerce devido à pandemia do coronavírus, além de aquisições feitas pela companhia, como a compra da startup Melhor Envio.

Fundada no final dos anos 90, a Locaweb oferece hospedagem de sites, serviços de cloud computing, email marketing e criação de sites de e-commerce. Em hospedagem, a empresa é líder com 21,6% de market share.

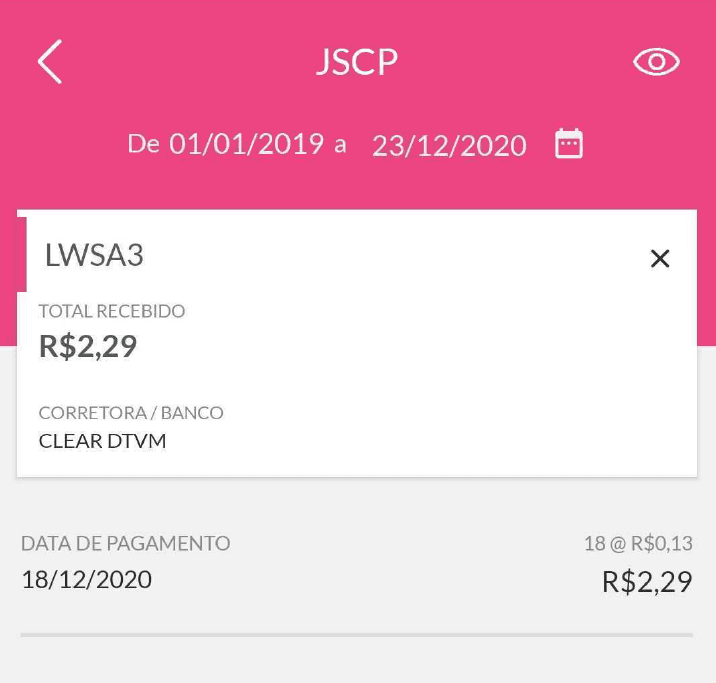

No início do mês, a empresa anunciou o pagamento de R$ 16 milhões em juros sobre capital próprio. O valor corresponde a R$ 0,12710904 por ação. Você já pode visualizar esse valor dentro do Gorila na ferramenta Eventos da Carteira.

2 – Sequoia

A disparada do e-commerce durante a pandemia também favoreceu a Sequoia (SEQL3). A empresa de logística e transporte estreou na Bolsa em 6 de outubro e já conseguiu mais de 60% de valorização de suas ações.

Durante a Black Friday, a Sequoia registrou um crescimento de 148% na receita bruta. E, no início de dezembro, lançou a SFx, plataforma para reduzir prazos de coleta e entrega de produtos.

Recentemente, Armando Marchesan, CEO da companhia, disse que há seis aquisições em análise, e que pode ter interesse em comprar os Correios em uma eventual privatização. Aproveite para seguir o Telegram do Gorila para acompanhar as notícias do mercado.

3 – 3R Petroleum

Comandada pelo fundo Starboard, a 3R Petroleum (RRRP3) realizou IPO neste mês de dezembro, levantando R$ 690 milhões com o papel custando R$ 21. Em apenas um mês, seus papéis decolaram 50%, sendo que em 18 de dezembro a cotação fechou em R$ 34,05.

Em termo de negócios, a 3R Petroleum assinou contrato para adquirir 14 campos terrestres da Petrobras situados na Bahia e conhecidos como Polo Recôncavo. Além disso, a empresa está negociando um contrato de fornecimento de gás com a Bahiagás, com o objetivo de vender o combustível extraído.

4 – Méliuz

Primeira plataforma de cashback no Brasil, a Méliuz (CASH3) foi outra estreante na bolsa. Em novembro, as ações da empresa foram cotadas a R$ 10; agora valem R$ 15,30. Entre seus clientes, a Méliuz tem algumas das principais plataformas de comércio eletrônico do Brasil, como Magazine Luiza, Submarino e Via Varejo.

Diante desse expressivo aumento, BTG Pactual começou a acompanhar os números da empresa e aposta que o papel pode chegar a R$ 18, refletindo o crescimento do e-commerce no país.

Além disso, desde 2019 a empresa tem parceria com o Banco Pan (BPAN4) para cartões de crédito. Durante o mês de novembro, foram abertas 930 mil contas no Méliuz, representando um aumento de 284%.

Leia também

Entenda como funciona o sistema de cashback

5 – Petz

A pandemia acelerou o processo de transição das compras em lojas físicas para o online e a Petz (PETZ3) foi umas das empresas que soube aproveitar isso. A Covid-19 adiou a abertura de capital prevista para o começo do ano, que aconteceu apenas em setembro.

Porém, não foi impeditivo para o crescimento da empresa. Ela, que é a única listada na B3 focada no setor pet, viu suas ações iniciarem em R$ 13,75 e beirarem os R$ 20 no final de novembro. Já no meio de dezembro, a Petz acumula uma valorização de 36%, sendo considerado o 5º melhor IPO de 2020, em termos de rentabilidade.

Durante o ano, a empresa inaugurou 24 lojas, mas aposta na importância da omnicanalidade, que envolve a jornada completa do cliente, em todos os canais da marca, online e offline, para impulsionar as vendas.

O que esperar para 2021

Apesar de 20 empresas terem interrompido o registro de IPO em 2020, o ano foi marcado por 27 novas ofertas públicas e essa onda deve continuar em 2021.

Só na primeira semana de dezembro, cinco empresas enviaram pedidos de IPO à CVM. São elas: Jalles Machado, Westwing, Kalunga, Mobly e Iguá Saneamento. Ao todo, há 43 aguardando análise, como o Grupo Big, a Cruzeiro do Sul Educacional e a Método Engenharia. Resta acompanhar quais serão as próximas estreantes na bolsa.

E o ano termina com os juros básicos da economia brasileira entrando no piso histórico, o que forçou muitas pessoas a migrarem para ativos de maior risco em busca de mais rentabilidade.

A volatilidade também testou os nervos dos investidores com seis ‘circuit breaker’. Entretanto, isso não foi impeditivo e a B3 fechou o ano com 2 milhões de novas pessoas investindo na bolsa e IPOs dos mais variados setores, vendendo ações no mercado.

Partiu IPO?

Mas vale a pena investir em IPO? É preciso estudar bem as empresas que estão vindo ao mercado, entender no que está investindo porque no final você está se tornando sócio dela.

Procure ler o prospecto para saber quais as alavancas de crescimento e os riscos do ramo da empresa. A companhia tem muitas dívidas? Como vai usar os recursos? Faça essas perguntas.

Além disso, entender o seu perfil de risco e saber a hora de aportar é tão importante quanto acompanhar a performance dos seus investimentos. O Gorila te ajuda nessa tarefa trazendo clareza e praticidade para saber de fato onde você obteve a maior rentabilidade e fornecendo dados para que você possa rebalancear a carteira, caso seja necessário.

Através das nossas mídias você acompanha as novidades na plataforma, além das notícias sobre o mercado: Facebook, Instagram, Twitter, Linkedin e Telegram!