É um bom momento para fazer investimentos no exterior?

Recentemente, comentamos aqui no blog sobre o importante movimento do Itaú no mercado – o banco comprou a corretora Avenue, que foca em investimentos no exterior. Aproveitamos a deixa para listar 10 corretoras para investir no exterior.

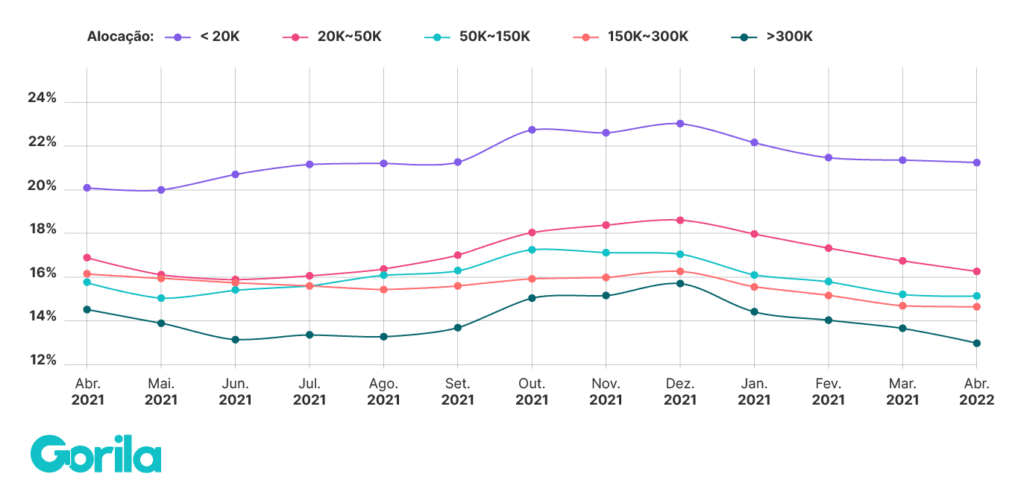

Em paralelo, a equipe de Business Intelligence do Gorila levantou dados sobre investimentos fora do Brasil. Ao analisá-los, observamos um comportamento mais agressivo dos investidores que possuem menos de R$ 20 mil e uma redução sutil nos investimentos daqueles com patrimônios acima de R$ 300 mil.

Marink Martins, especialista em mercados globais e estrategista da empresa de serviços financeiros MyVOL, nos ajudou a traçar correlação entre os dados e o mercado de investimentos para que, enfim, pudéssemos responder: afinal, é um bom momento para fazer investimentos no exterior? Confira.

O que mostra o levantamento do Gorila sobre os investimentos no exterior?

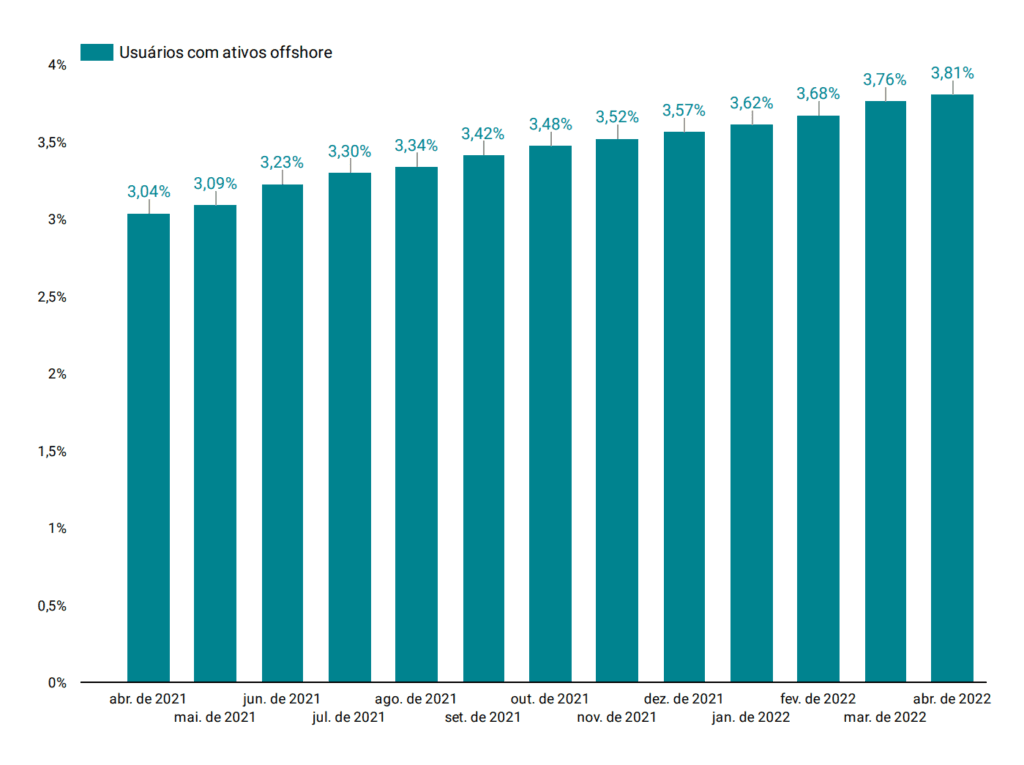

No intervalo de um ano, entre abril de 2021 e de 2022, apenas 3,8% dos usuários fizeram investimentos no exterior. A porcentagem é baixa, embora tenha havido um tímido crescimento de 0,8% no período.

Além disso, dados de 2021 do Fundo Monetário Internacional (FMI) mostraram que a proporção de investimentos no exterior em relação ao PIB do Brasil era de 3,7%. Assim, é fácil ver o potencial de crescimento desse mercado.

Mas, por que ainda tão poucos brasileiros incluem na carteira de investimentos ativos internacionais? Para Marink Martins, a resposta passa pela educação financeira.

“Além do ponto de vista tributário, que gera um certo receio, existe um viés de investir no que é mais familiar, essa tendência se chama home country bias [viés doméstico]. Sendo assim, com melhor educação financeira, o investidor que mantiver a mente aberta vai tirar vantagem das oportunidades que surgirem ao diversificar geograficamente os investimentos.”

Confira:

Ações no exterior: 14 empresas que abriram capital foral

O potencial da diversificação geográfica na hora de investir

Apesar do potencial existente em mercados mais maduros e menos voláteis do que a bolsa brasileira, vale lembrar que a alta da inflação e dos juros ao redor do mundo, exacerbada pela guerra na Ucrânia, deve impedir o crescimento dos investimentos no exterior em 2022.

Dados da B3 já mostram queda no volume de vendas de BDRs e ETFs no primeiro trimestre do ano, denotando a aversão ao risco do investidor. Marink, defensor da tese de diversificação geográfica, orienta:

“Venho dizendo que é hora de vender ativos nos Estados Unidos e comprar em mercados emergentes. No curtíssimo prazo está turbulento, devido à valorização do dólar. Mas, no longo prazo, com um fim de ciclo expansionista nos EUA, com recessão ou desaceleração, vejo os mercados emergentes performando bem melhor.”

Saiba mais:

Diversificação de investimentos no exterior: aprenda a montar sua carteira

Marink destaca o potencial do mercado asiático: “Com os BDRs e ETFs disponíveis na B3, o investidor pode investir na Ásia, que é um mercado que tem uma boa perspectiva no horizonte longo. Na China, vejo perspectiva positiva já no curto prazo. Apesar das tensões da covid, a atuação intervencionista do governo deve resultar em um segundo semestre mais positivo – e, se a China performar bem, é positivo para o Brasil.”

Mas e quanto aos títulos do tesouro americano?

Com o ciclo de alta da taxa de juros nos Estados Unidos, muitos se perguntam se é o momento de investir nos títulos do tesouro americano, que está pagando mais aos investidores e é um dos ativos mais seguros do mundo. A exposição ao dólar ajuda a proteger a carteira da volatilidade do câmbio.

Embora seja bom para prevenir riscos, os treasuries não são indicados por Marink, caso o objetivo seja rendimento. “No passado distante, os treasuries representavam uma ótima defesa de carteira. Hoje é diferente, com a inflação elevada, há muita incerteza. Quer investir em renda fixa? Minha sugestão é que avalie aqui, dentro da nossa própria curva de juros”, opina.

Quem tem menos, arrisca mais nos investimentos no exterior

Os dados do Gorila mostram que aqueles que têm menos de R$ 20 mil investidos arriscam mais, alocando 21% do patrimônio em investimentos no exterior. O que leva quem tem menos a arriscar mais?

Na opinião de Marink, o menor patrimônio se relaciona, também, com a faixa etária. “Esse segmento com patrimônio abaixo de R$ 20 mil é mais jovem, dados da B3 mostram que essa faixa de investidor cresceu muito”. Para o estrategista de investimentos, a questão comportamental pesa na escolha dos ativos para esse público:

“Quanto mais jovem, o investidor estará mais ancorado em marcas como Apple, Tesla, Google, Facebook. Essas empresas eram caras, negociavam a múltiplos esticados, nada mais natural que testemunharmos um declínio. É natural alocarem dinheiro em ideias disruptivas, assim como fazem com o varejo eletrônico aqui no Brasil”, diz.

Os dados da B3 mencionados por Marink mostram que 26% dos investidores da bolsa têm entre 18 e 24 anos. O perfil médio dos novos investidores, que ingressaram na B3 entre 2019 e 2020, também é jovem: 32 anos, com renda mensal de até R$ 5 mil e com visão de longo prazo, disposto a manter suas posições mesmo com a alta volatilidade do mercado.

Uma pesquisa da Financial Conduct Authority (FCA), órgão regulador financeiro do Reino Unido, mostra dados que convergem com a opinião de Marink. Segundo a FCA, três quartos dos investidores mais jovens (menos de 40 anos) dizem que se sentem competitivos ao investir em produtos de alto risco, como criptomoedas e títulos de dívida com alto retorno.

Leia também:

Criptomoedas 2022: confira o perfil de quem investe

E quem tem mais… vem reduzindo os investimentos

No gráfico acima, também é possível observar que houve queda no número de investidores com patrimônio acima de R$ 300 mil em investimentos no exterior, de 16% para 14,5%. Mas quais fatores econômicos explicam essa redução de volume na faixa de investidores com mais dinheiro?

“Uma parte dessa queda é justamente a diminuição do preço relativo dos ativos internacionais, principalmente nos EUA. Conforme se desvalorizam, a participação dos investidores com mais renda na velha economia ganha espaço”, afirma Marink.

O estrategista da MyVOL define como velha economia aquela ligada aos produtores de commodities, empresas tradicionais e indústrias. “A velha economia, em termos relativos, vem performando melhor do que as empresas disruptivas. Vivemos a old economy revenge [revanche da velha economia, em tradução], ou seja, as empresas tradicionais, como a Petrobras, estão performando muito bem”, explica.

Na leitura de Marink, assim se “reduz o espaço para investimentos mais ousados fora do Brasil”. Conforme a nossa análise das melhores ações no primeiro semestre de 2022, é possível observar que destacaram-se na bolsa empresas consolidadas dos setores bancário, de seguros, energia e commodities:

| Altas | Ticker | Empresa | Variação |

|---|---|---|---|

| 1 | CIEL3 | Cielo | 65,93% |

| 2 | ELET6 | Eletrobras PNB | 47,04% |

| 3 | ELET3 | Eletrobras ON | 40,85% |

| 4 | HYPE3 | Hypera Pharma | 36,39% |

| 5 | BBSE3 | BB Seguridade | 30,06% |

| 6 | BEEF3 | Minerva Foods | 28,46% |

| 7 | CPFE3 | CPFL Energia | 26,45% |

| 8 | BBAS3 | Banco do Brasil | 21,47% |

| 9 | PETR4 | Petrobras PN | 19,31% |

| 10 | PETR3 | Petrobras ON | 19,06% |

Quanto alocar em investimentos no exterior?

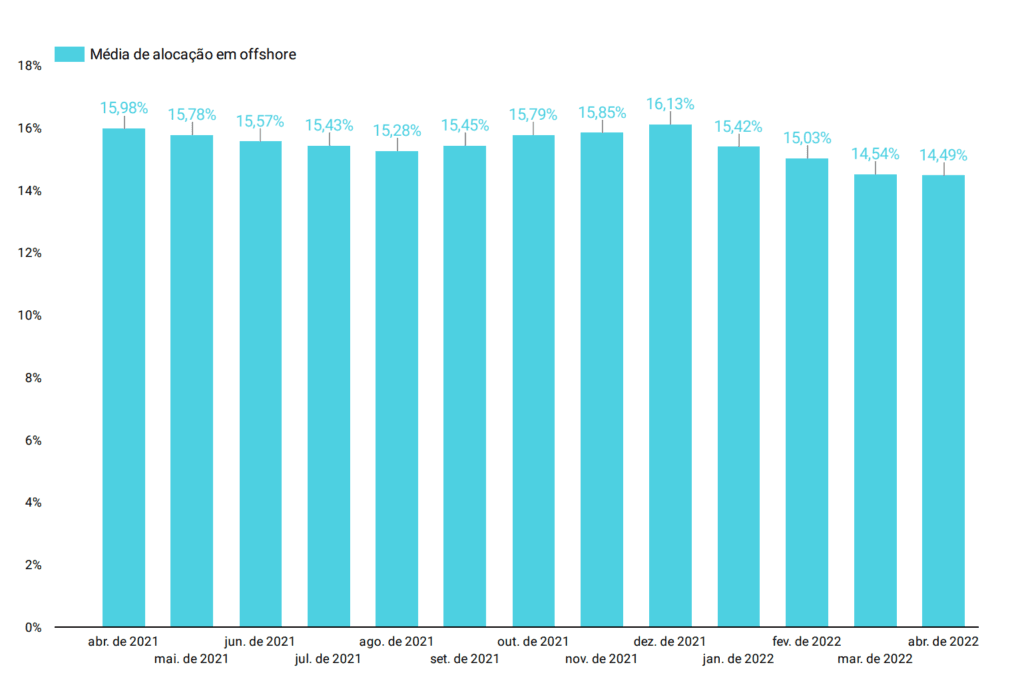

Os usuários do Gorila que possuem investimentos no exterior alocaram, no último ano, em média 15,4% da carteira nestes tipos de ativos.

Na visão de Marink, não há percentual ideal – é o perfil do cliente que conta. “Idade, apetite ao risco e horizonte de tempo de investimentos são fatores determinantes, mas confesso que poderia contemplar de 0% a 50%, é relativo”, pondera.

Ao conhecer o próprio perfil, o investidor pode diversificar a carteira de investimentos conforme a sua realidade, considerando suas necessidades de liquidez, isto é, a velocidade com que os ativos se tornam dinheiro novamente em caso de resgate; e risco, olhando o quanto cada ativo pode impactar os resultados da carteira como um todo.

Vale a pena fazer investimentos no exterior? Quais os melhores ativos?

Com a Selic a 13,75% ao ano, a renda fixa vem sendo o destino de grande parte dos investidores brasileiros, já que oferece bom rendimento com baixo risco. Por outro lado, a taxa de juros dos EUA no intervalo de 1,5% a 1,75% pode ser interessante para a proteção da carteira, devido à segurança que a diversificação em dólar traz.

Entretanto, para quem busca diversificar mais a carteira e tentar maiores retornos financeiros, garantir exposição internacional por meio de ETFs e BDRs, diretamente na B3, é um bom caminho.

“Neste momento, sou a favor de que a alocação internacional privilegie ativos asiáticos, como o ETF XINA11 ou o BDR BEWJ39, para investir na economia japonesa. Nos EUA, o ETF IVVB11”, recomenda Marink.

“O investidor local deve focar no índice como um todo, acho mais seguro do que focar em setores específicos ou tentar praticar diretamente a seleção de ações fora do país”, completa.

Controle seus BDRs e ETFs no Gorila

Depois de investir em ações, BDRs e ETFs, é essencial organizar os investimentos. A melhor maneira de fazer isso é com o Gorila: você tem em um só lugar a composição da sua carteira, incluindo renda variável, renda fixa, criptomoedas e mais.

Curtiu? Siga as nossas redes sociais para aprender mais sobre o mercado de investimentos: Instagram, Facebook, Twitter, LinkedIn e Telegram.