O que é taxa Selic e a sua última atualização

Atualizado em 16 de junho de 2022

No Brasil, a taxa Selic é um dos principais indicadores financeiros. Já reparou que várias vezes no ano postamos nas nossas mídias, logo após a reunião do Comitê de Política Monetária (Copom), que houve reajuste na taxa? Sobre isso também vamos falar adiante neste artigo, além de seu valor hoje.

Primeiro vamos explicar o que é a taxa Selic e de que forma ela se relaciona com os investimentos. Já teve alguma aplicação financeira que a Selic era o benchmark? Então continue a leitura para saber a importância dela no dia a dia.

O que é a taxa Selic?

A taxa básica de juros da economia é comumente conhecida como taxa Selic. Sabe de onde vem esse nome? Selic é a abreviação de Sistema Especial de Liquidação e Custódia.

Assim, essa sigla nada mais é do que um sistema do Banco Central (BC) que registra todas as operações relacionadas aos títulos públicos federais por instituições financeiras. Já a Taxa Selic está ligada aos juros dos títulos públicos que o governo oferece neste sistema.

Para chegar ao seu valor é preciso calcular a taxa média ponderada dos juros praticados pelas instituições financeiras.

Qual é o valor da última atualização da taxa Selic?

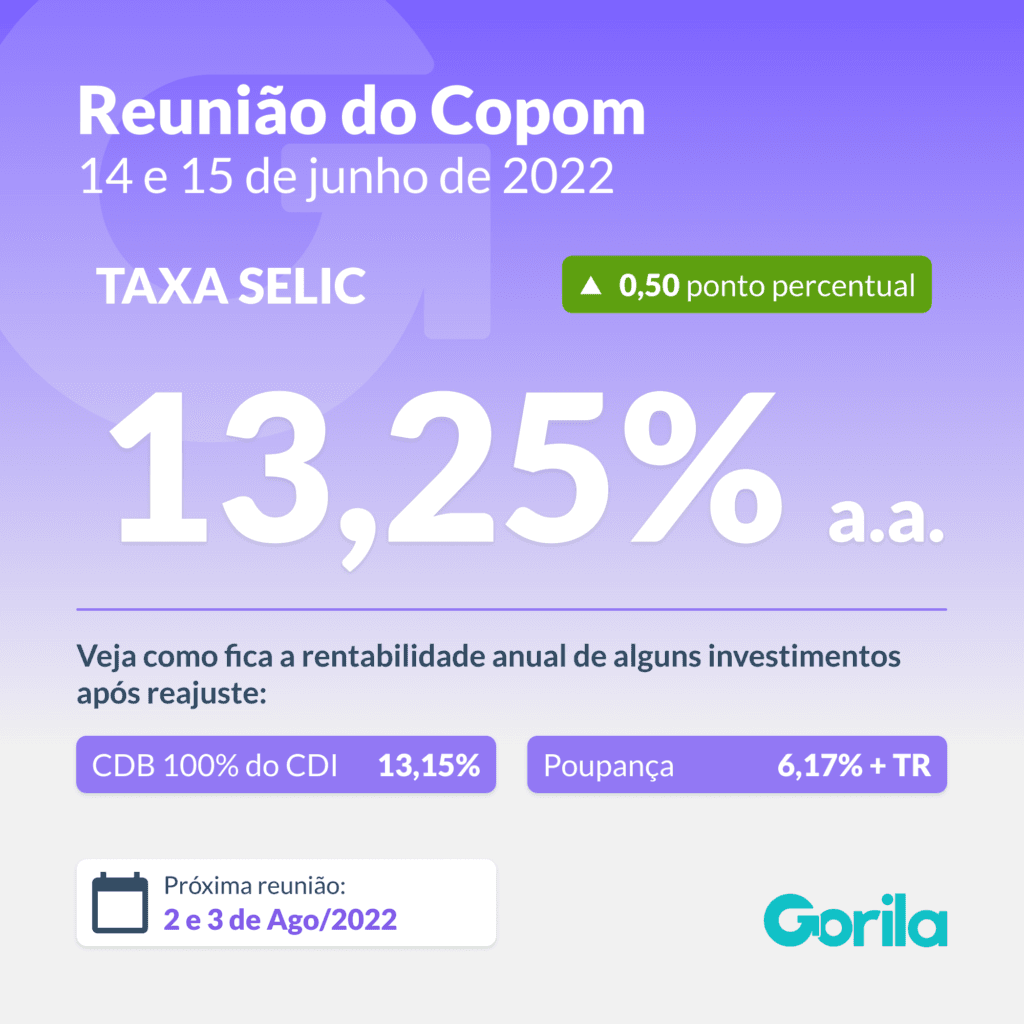

Hoje a taxa básica de juros está em 13,25% ao ano. Ela foi elevada em 0,50 ponto percentual no dia 15 de junho pelo Copom. Este foi o 11º aumento seguido da Selic, atingindo patamar mais elevado desde maio de 2017.

Confira no gráfico abaixo o histórico com as últimas atualizações:

Como o Copom define a Selic?

A Taxa Selic é definida pelo Copom, o Comitê de Política Monetária do Banco Central. As reuniões acontecem 8 vezes a cada ano (a cada 45 dias) para decidir se a taxa básica de juros aumenta, diminui ou se mantém estável. Ao final de toda reunião você já confere o valor nas nossas mídias!

Essas mudanças acontecem porque a economia não é estável. Assim, é preciso adequar a taxa Selic ao cenário para que exista um equilíbrio e garantir que o dinheiro continue circulando.

Como a taxa Selic influencia os investimentos?

Quando tem mudança no valor da taxa básica de juros, seu efeito é sentido tanto pelos brasileiros, como pelos bancos e até mesmo investidores estrangeiros. O Gorila explica o que acontece em cada um dos cenários.

Se a taxa Selic diminui, o crédito fica mais acessível, uma vez que os bancos baixam as taxas de juros, e em contrapartida a inflação tende a subir.

Já quando tem aumento da taxa, os preços tendem a baixar ou ficar estáveis, como uma consequência do controle da inflação. Já os juros de crédito, parcelamento e cheque especial ficam mais altos.

Quais investimentos são afetados pela Selic?

Quando há alteração no valor da taxa Selic, a rentabilidade de alguns investimentos é impactada. São eles: títulos do Tesouro Direto (Selic), Poupança e investimentos de Renda Fixa, como CDBs, LCIs, LCAs, LCs já que comumente tem o CDI como benchmark. Aproveite para conhecer quais são os principais benchmarks financeiros.

Com a plataforma do Gorila você cadastra esses e outros investimentos e acompanha a rentabilidade de todos eles de um jeito simples e descomplicado.

Diferença entre Taxa Selic Over e Taxa Selic Meta

Para entender a diferença entre as duas taxas, é preciso saber que diariamente os bancos fazem milhares de operações e é comum chegar ao fim do dia com um valor menor do que deveriam ter na conta do BC. Quando isso acontece, eles são obrigados a fazer empréstimos com outros bancos para ficar dentro da lei. Isso significa fechar no positivo.

Mas quanto tempo dura esse empréstimo você deve estar se perguntando, não é mesmo? Eles duram em média 24 horas e como garantia os bancos oferecem os títulos públicos adquiridos do Banco Central.

Taxa Selic Over

Agora entra a parte da Selic. Para fazer esses empréstimos, as instituições cobram juros, que correspondem a Taxa Selic Over. O valor é levemente menor ao da Taxa Selic que conhecemos. Tradicionalmente, a Selic Over fica 0,10 pontos percentuais abaixo da Selic Meta.

Para exemplificar, imagine que hoje a Selic Meta está em 3,00% ao ano, portanto a Selic Over é de 2,90% ao ano.

Uma curiosidade: sabe porque ela leva o termo “Over”? É uma referência ao termo em inglês overnight, que quer dizer ao longo da noite, já que esses empréstimos vencerão no dia seguinte.

É interessante dizer que a taxa Selic Over baliza o Certificado de Depósito Bancário (CDI), um título privado que representa o empréstimo que os bancos fazem entre si. Dessa forma, para fechar no positivo a instituição pode tomar emprestado dinheiro com outro banco ou através de títulos públicos.

Isso explica porque contas digitais que rendem seu dinheiro diariamente, como por exemplo o Nubank, não chegam à totalidade da Taxa Selic. Essas instituições rende 100% do CDI.

Taxa Selic Meta

Já a Taxa Selic Meta é aquela que você está acostumado a ver nos jornais após a reunião do Copom. Ela é a taxa básica de juros da economia brasileira, que serve como parâmetro para outras taxas praticadas no mercado.

Qual a relação entre Selic e inflação?

Agora vamos mostrar como Selic e IPCA influenciam a vida de todos os brasileiros. Sabemos que a Selic é a taxa básica usada pelo Banco Central para, entre outras coisas, controlar a inflação. Ela afeta tanto os seus investimentos como as taxas de juros cobradas pelos bancos.

Já o IPCA (Índice de Preços ao Consumidor Amplo) é o índice oficial da inflação no país – e, portanto, ele indica se houve variação nos preços de alimentos e produtos no comércio para o consumidor final. Até já escrevemos sobre o IPCA, lembra?

Como o IPCA e a Selic estão sempre muito próximos, qualquer mudança feita na taxa básica de juros afetará o resultado do IPCA, que representa o índice de inflação.

Quando a Selic está num patamar alto, significa que “o dinheiro está caro” e o consumidor para de fazer maiores gastos. No longo prazo, essa estratégia controla a inflação por gerar menor demanda e, consequentemente, oferta mais barata.

Leia também

Saiba como é calculado o IPCA e como ele afeta os investimentos

Curtiu?

Então, compartilhe o artigo com seus amigos pelas nossas mídias: Facebook, Instagram, Twitter e Linkedin!