Confira os melhores ETFs de 2022

Índices que refletem o Ibovespa, os grandes pagadores de dividendos, as commodities e o setor financeiro no Brasil estão entre os melhores ETFs do primeiro semestre de 2022.

Entretanto, os índices que buscam representar a rentabilidade das criptomoedas e das empresas de inovação americanas são aqueles que apresentaram os piores desempenhos no mesmo período.

Um levantamento feito pelo Gorila listou os melhores ETFs de 2022, e nós convidamos o Márcio Wolter Filho, fundador da Passer, planejador financeiro e consultor de valores mobiliários para comentar os ativos em destaque.

Mas, antes de conferir quais são os melhores ETFs – e também os piores -, vamos a um breve cenário daquilo que determinou os desempenhos nos últimos seis meses.

Leia também:

ETF: saiba o que é e como investir

Inflação alta impacta os melhores ETFs

Após invadir a Ucrânia, a Rússia sofreu sanções do Ocidente. Como resultado, “ficou malvista pelos investidores internacionais”, afirma Márcio.

Para o fundador da Passer, “outras bolsas de emergentes mundo afora não parecem, aos olhos dos investidores, tão atrativas, como o caso da Índia”.

O petróleo é a commodity que mais afeta a inflação no Brasil, seguido pelas commodities agrícolas. Dessa forma, a subida no preço do barril, em decorrência da guerra, contribui para o aumento do IPCA (Índice de Preços ao Consumidor), que em maio ficou em 11,73%, considerando os últimos 12 meses, segundo o IBGE.

Saiba mais:

Inflação 2022: por dentro da alta generalizada dos preços

A alta inflação reduz o consumo, mas para o mercado financeiro outros fatores são levados em conta quando o tema é investimento.

“Mesmo se esperando um baixo crescimento neste ano, aliado à alta taxa de juros e inflação também elevada, o Brasil acaba sendo um destino razoável”, explica Márcio, que ainda destaca outras razões que nos favorecem:

- Somos um país de destaque em commodities;

- Na faixa de R$ 5, o dólar torna o país mais barato do que no pré-pandemia;

- Para parte dos analistas, a bolsa está barata. O preço/lucro de cerca de 7 vezes representa um forte desconto em relação à média histórica dos últimos 15 anos, de pouco mais de 11 vezes.

Agora fica mais fácil entender os melhores ETFs do semestre e fazer boas escolhas de investimento, não é mesmo? Vamos ao levantamento do Gorila, comentado por Márcio Filho.

Os melhores ETFs de 2022

| POSIÇÂO | TICKER | RENTABILIDADE (%) | PREÇO REFERÊNCIA EM 03/01 (R$) | PREÇO REFERÊNCIA EM 31/05 (R$) |

|---|---|---|---|---|

| 1 | FIND11 | 16,38 | 88,93 | 103,50 |

| 2 | DIVO11 | 14,80 | 63,86 | 73,31 |

| 3 | BBSD11 | 12,51 | 81,83 | 92,07 |

| 4 | CMDB11 | 7,64 | 10,60 | 11,41 |

| 5 | BOVX11 | 7,52 | 10,37 | 11,15 |

| 6 | PIBB11 | 7,36 | 180,65 | 193,95 |

| 7 | XBOV11 | 7,15 | 101,83 | 109,11 |

| 8 | BOVB11 | 7,14 | 104,35 | 111,80 |

| 9 | BOVV11 | 7,12 | 104,63 | 112,08 |

| 10 | BBOV11 | 7,09 | 53,20 | 66,58 |

Fonte: Gorila

Dados referentes ao período de 03/01/2022 a 31/05/2022

FIND11 (+16,38%)

Busca replicar o desempenho das empresas mais representativas dos setores de intermediários financeiros, serviços financeiros diversos e previdência e seguros.

Depois de uma grande queda no segundo semestre de 2021, os bancos demonstraram bons resultados e perspectivas, assim, tiveram uma boa recuperação em 2022.

DIVO11 (+14,80%) e BBSD11 (+12,51%)

Estes ETFs focam em empresas que se destacam no pagamento de dividendos.

Portanto, o desempenho positivo se deve à grande procura de investidores por ações com boa previsibilidade de receita e forte caixa, com grande participação de empresas de energia, bancos, mineração, seguros e telecomunicações.

CMDB11 (+7,64%)

O CMDB11 representa o desempenho médio das ações de empresas produtoras e exportadoras de commodities.

Uma vez que há grande inflação mundial, os investidores também mostraram apetite por empresas desse setor, imaginando que os preços continuarão elevados.

PIBB11 (+7,36%)

Este ETF replica o desempenho das 50 empresas mais negociadas da bolsa. Como estamos falando de, principalmente, mineração, petróleo e bancos, fica fácil deduzir o porquê da subida no período.

BOVX11 (+7,52%), XBOV11 (+7,15%), BOVB11 (+7,14%), BOVV11 (+7,12%) e BBOV11 (+7,09%)

Por último, temos os ETFs que buscam seguir o Ibovespa, ou seja, o desempenho da bolsa, através da variação das ações de cerca de 90 das empresas mais importantes do mercado.

Os piores ETFs (até 31/05/2022)

Neste grupo de produtos aparecem os setores voltados à DeFi (finanças descentralizadas), criptomoedas e empresas americanas de inovação.

Dessa forma, o principal fator a ser considerado aqui é a alta de juros mundo afora, por conta da inflação elevada e das incertezas quanto ao crescimento global.

Leia também:

DeFi: descubra o que são finanças descentralizadas

Por conta disso, “ativos mais arriscados como as criptos e empresas de inovação e tecnologia, que exigem muito investimento, são bastante punidos, pois o crédito não está mais tão barato quanto nos últimos anos”, analisa Márcio. Ao mesmo tempo, a renda fixa se torna mais procurada pelos investidores.

Vimos os melhores ETFs, agora vamos aos produtos com pior desempenho:

QDFI11 (-65,95%) e DEFI11 (-47,62%): ETFs investidos em protocolos de DeFi (finanças descentralizadas);

NFTS11 (-64,79%): ETF que replica no Brasil o desempenho do índice MVIS Crypto Media & Entertainment Leaders Index, que investe em tokens de mídia e entretenimento;

QETH11 (-56,34%), ETHE11 (-56,18%): refletem índices que acompanham o Ethereum;

Saiba mais:

Criptomoedas: Bitcoin x Ethereum x Litecoin – Entenda as diferenças

SHOT11 (-53,37%), WEB311 (-50,85%): espelham índices compostos por ações de empresas e plataformas de inovação listadas nas bolsas americanas.

Do mesmo modo, o BTEK11 (-50,79%) pode ser incluído aqui, já que aplica seu patrimônio em cotas do ETF XBI, que replica o desempenho de empresas do setor de biotecnologia listadas na Bolsa de Nova York (Nyse).

HASH11 (-47,78%) e BITH11 (-42,87%): o primeiro reflete o mercado de criptoativos, enquanto o segundo replica o índice Nasdaq Bitcoin Reference Price (NQBTC), benchmark desenvolvido pela Nasdaq para acompanhar o preço do bitcoin.

Controle seus ETFs no Gorila!

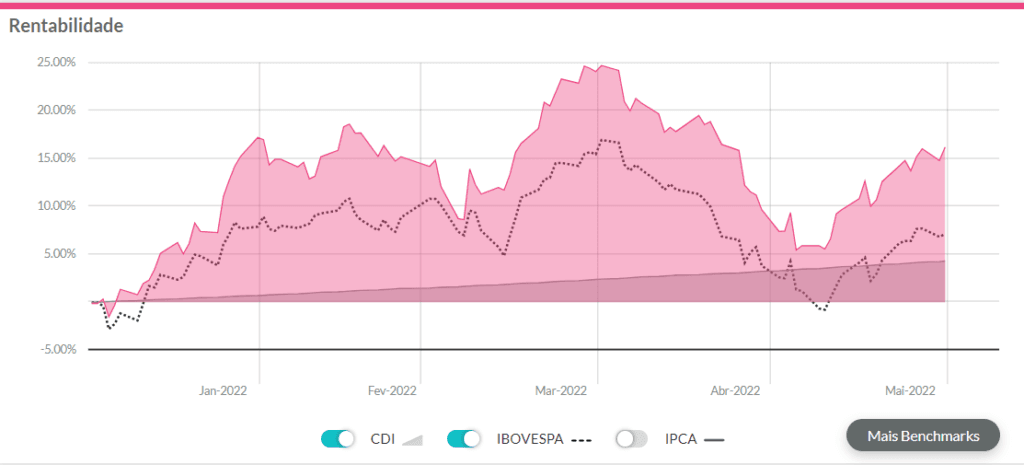

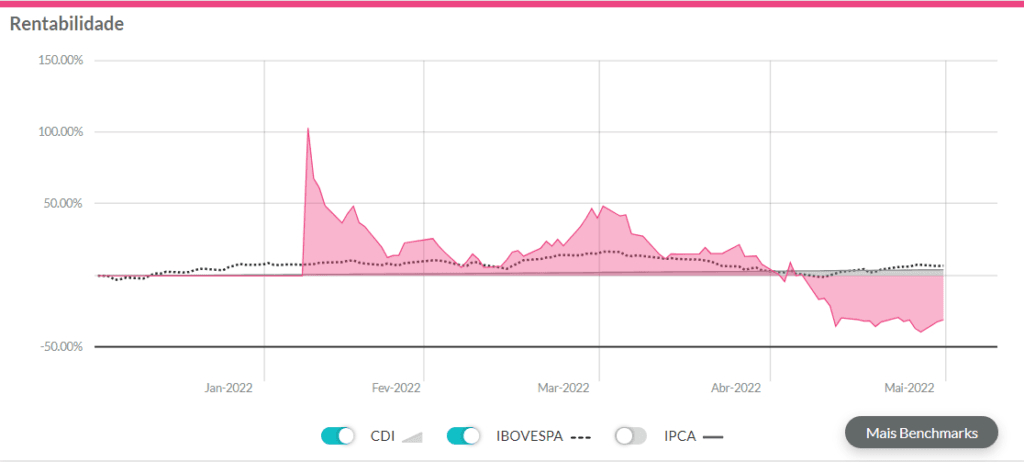

No Gorila você consegue analisar a rentabilidade dos seus ETFs e escolher benchmarks para que possa gerar gráficos comparativos e análises. Baixe o app e controle os seus investimentos em ETFs!

Está gostando dos nossos conteúdos? Siga o Gorila nas redes sociais e saiba mais sobre as melhores oportunidades de investimento do mercado! Estamos no Facebook, Instagram, Twitter, LinkedIn e Telegram.