Inflação 2022: por dentro da alta generalizada dos preços

O fenômeno da inflação elevada não é tão estranho aos brasileiros quanto é para o resto do mundo, mas o que tem feito a alta dos preços, tanto doméstica quanto externa, atingir patamares tão elevados em 2022? Continue neste artigo para entender mês a mês os impactos.

Índice

A aceleração da inflação pôde ser observada desde meados de 2021 e, dentre as causas, podemos citar o reaquecimento da demanda mundial causado pela atenuação dos riscos relacionados à pandemia e a manutenção dos estímulos econômicos injetados visando a preservação da atividade, a perpetuação de choques de oferta pela descontinuação de cadeias produtivas globais, a elevação dos preços da energia pela possibilidade de crise energética no radar e, mais recentemente, a erupção da guerra entre Rússia e Ucrânia.

Saiba mais:

Inflação 2021: entenda por que está tão alta e os setores mais afetados

Como é medida a inflação no Brasil?

Primeiramente, vamos entender o contexto no Brasil. O Índice Nacional de Preços ao Consumidor Amplo (IPCA) é a medida de inflação mais difundida no país, considerado o termômetro oficial da inflação brasileira. Ele busca refletir o custo de vida de famílias com renda mensal de 1 a 40 salários mínimos a partir da variação dos preços de uma cesta de consumo de produtos e serviços.

O IPCA é fundamental na formulação da política monetária brasileira, sendo o principal indicador observado pelo Banco Central para a definição e perseguição da meta de inflação. Para além do IPCA, outros indicadores de inflação também são relevantes para o acompanhamento da política monetária, como o INPC, que serve de indexador para a correção salarial, e o IGP-M, utilizado nos reajustes anuais dos contratos de aluguel.

Ver mais detalhes em:

Indicadores Econômicos: conheça os principais e a sua importância

Meta de Inflação 2022

O regime de metas para a inflação é amplamente adotado ao redor do mundo e vigora no Brasil desde 1999. O sistema consiste na definição de uma meta para a inflação pelo Conselho Monetário Nacional (CMN) para o período de três anos à frente a fim de reduzir as incertezas e garantir maior estabilidade para a tomada de decisão dos indivíduos. Com a meta definida, cabe ao Banco Central agir e implementar medidas que assegurem o seu cumprimento para o ano em questão.

A importância da meta está em garantir transparência e informação entre as ações tomadas pela autoridade monetária e a sociedade, com o intuito de manter as expectativas ancoradas. Para assegurar que a inflação encerre o ano dentro dos limites estipulados, que variam de menos 1,5 p.p. a mais 1,5 p.p. do centro da meta, o Banco Central, através do Comitê de Política Monetária (Copom), define, a cada 45 dias, a nova meta para a taxa Selic (taxa básica de juros da economia brasileira), que atuará sobre a inflação por diversos canais, seja pelo desestímulo ao investimento e consumo, alívio das pressões cambiais ou controle das expectativas. O Banco Central, através de operações de mercado aberto (compra e venda de títulos), também busca aproximar a Selic Over de sua meta para garantir o bom funcionamento dos canais de transmissão da política monetária.

A inflação brasileira, medida pelo IPCA, tem tido retornos acima do limite superior da meta estipulada pelo Banco Central desde março de 2021, quando encerrou o ano a 10,06%, 6,31 p.p. acima da meta de 3,75% definida, cujo limite superior avançava até 5,25%. Para o ano-calendário de 2022, a meta foi fixada em 3,5%, com teto de 5% e, no ano, a inflação já acumula alta de 4,70%.

Ao longo do primeiro semestre, o mercado elevou suas expectativas para a inflação 17 vezes, segundo o Boletim Focus, e enquanto as pesquisas já apontavam para uma desaceleração no segundo semestre. Atualmente, de acordo com o último Relatório Focus, publicado dia 07/11, que compreende as expectativas do mercado para os principais indicadores econômicos do Brasil, a projeção para o IPCA de 2022 está em 5,63%, primeira alta após 17ª reduções seguidas, enquanto a mediana das projeções para 2023 se encontra em 4,94%, acima da meta de 3,25%.

O que é a ancoragem das expectativas e qual sua importância para a política monetária?

As expectativas sobre a inflação prospectiva são fundamentais para definir a trajetória da inflação presente uma vez que os indivíduos e os agentes do mercado reformulam suas decisões sobre consumo, poupança e investimentos a partir de suas percepções sobre o que pode vir a acontecer no futuro. Caso um vendedor entenda que os preços dos alimentos, do aluguel ou da energia irão aumentar no futuro, ele se antecipa aos riscos inflacionários e eleva o preço dos próprios produtos hoje, elevando a inflação.

Manter as expectativas bem ancoradas é essencial para, além de manter a inflação dentro da meta no horizonte relevante, assegurar a credibilidade da autoridade monetária e reduzir os custos de implícitos no combate às pressões inflacionárias. Além da definição da meta de inflação, outra prática implementada pelo Banco Central para manter as expectativas ancoradas é o Forward Guidance, ou “prescrição futura”, que implica na indicação, seja por meio dos comunicados e atas pós Copom ou por pronunciamentos de membros do BC, dos passos futuros que autoridade monetária irá tomar.

Copom e Selic

Como tentativa de conter os efeitos negativos que a pandemia deixaria sobre a atividade, os governos do mundo inteiro injetaram diversos estímulos monetários e fiscais na economia e, dentre eles, a redução das taxas de juros. A autoridade monetária brasileira reduziu a taxa Selic ao seu menor patamar da série histórica, para 2% a.a. de agosto de 2020 a março de 2021. Com os sinais de aceleração da inflação deixados desde o final de 2020, o Banco Central do Brasil foi pioneiro na retirada dos estímulos monetários e passou a elevar a taxa de juros básica da economia consecutivamente a partir de então. Dessa maneira, a taxa de juros já retornou ao patamar em que se encontrava no final de 2016, subindo mais de 10 p.p. no período, em doze elevações sucessivas. Na reunião de setembro (21), o Comitê anunciou o encerramento do maior ciclo de aperto monetário em 23 anos, com a Selic em 13,75%.

Como mencionado anteriormente, a taxa de juros é uma das ferramentas utilizadas pela autoridade monetária para conter os avanços das pressões inflacionárias, mas seus efeitos são defasados, ou seja, não ocorrem imediatamente. Estima-se que o período para que uma alteração na taxa de juros alcance seu impacto relevante sobre a inflação seja de três a cinco trimestres, assim, o Banco Central tem de ser cauteloso para que sua atuação não exceda os estímulos apropriados.

No relatório de inflação de março, publicado pelo Banco Central, a possibilidade de descumprimento da meta de inflação já havia sido comunicada, com probabilidade de 88%. Apesar de já sinalizar há algumas reuniões, a autoridade monetária brasileira anunciou no relatório do Comitê de Política Monetária, relativo à decisão de maio, que abandonará o cumprimento da meta de inflação para o ano-calendário de 2022, com os efeitos da política monetária sobre a inflação compreendendo o horizonte temporal de 2023 apenas.

Mas como tem se comportado a inflação brasileira ao longo de 2022?

A taxa de inflação, medida pelo IPCA, tem batido consecutivos recordes ao passar dos meses de 2022 e as causas são múltiplas. Além do aquecimento da demanda diante da redução das medidas de isolamento social adotadas ao longo de 2020 e 2021 devido à boa receptividade da política de vacinação no país e a manutenção de diversos estímulos à economia até a estabilização do mercado de trabalho, o começo do ano ainda foi marcado por:

- Riscos de crise hídrica trazidos de 2021, com encarecimento do custo da energia e alimentos;

- Alta desvalorização do real frente outras moedas internacionais, trazendo pressões inflacionárias tanto pela aceleração das exportações quanto pelo encarecimento das importações;

- Interrupções de cadeias produtivas, com ênfase no setor automotivo pela escassez de peças, como semicondutores;

- Tensões do leste europeu que desencadearam a guerra da Ucrânia.

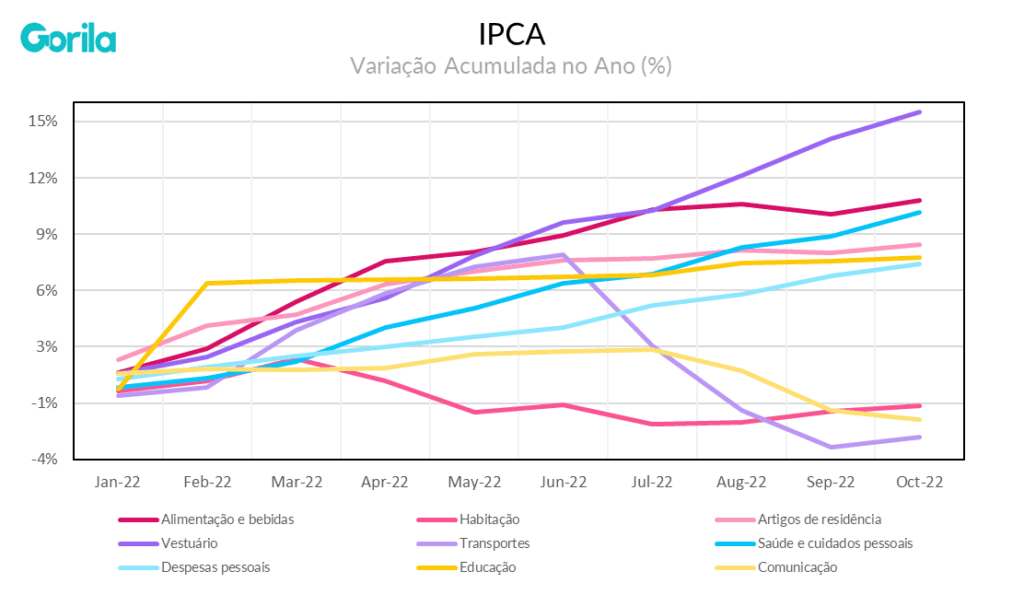

A partir do segundo trimestre, a manutenção da taxa de juros em território contracionista unida a medidas ficais adotadas pelo governo a fim de controlar o preço dos combustíveis começaram a frear o avanço da inflação no ano. Em setembro, o IPCA registrou o terceiro mês seguido de queda e a maior deflação trimestral da série histórica.

Acompanhe mês a mês os principais impactos:

Janeiro

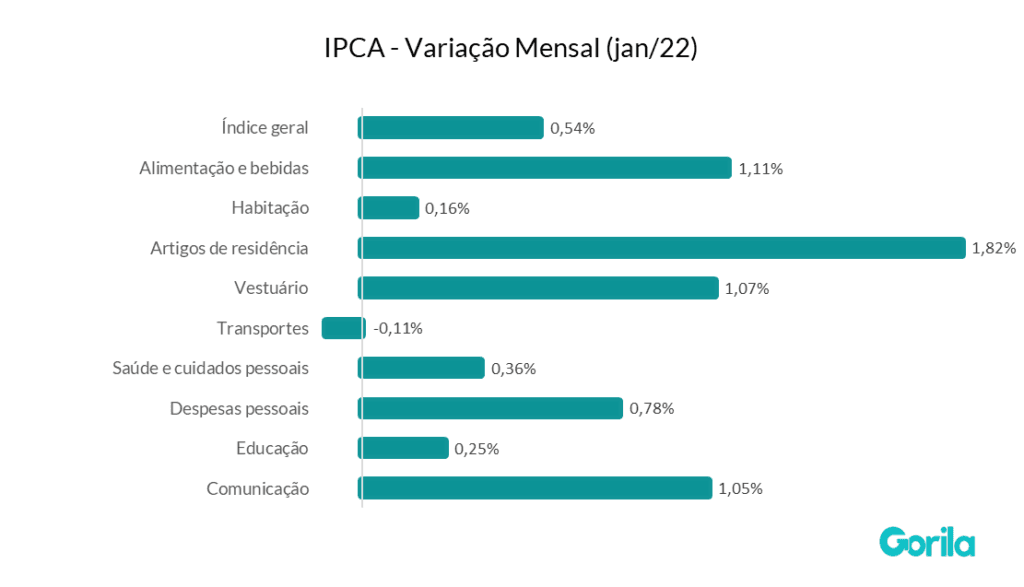

No primeiro mês do ano, a variação dos preços ao consumidor desacelerou para 0,54% quando comparada à alta de 0,73%, registrada em dezembro, e se encontrou marginalmente abaixo das expectativas do mercado, que projetavam elevação de 0,56%. No entanto, o resultado ainda foi impactante, sendo a maior variação para o mês de janeiro desde 2016, quando registrou alta de 1,27%. No acumulado de 12 meses, a taxa acelerou para 10,38% e vem se mantendo acima dos dois dígitos desde então.

A principal influência para o IPCA de janeiro veio do setor de alimentos e bebidas, cuja inflação saltou para 1,11% e respondeu por 0,23 p.p. do índice total, com destaque para as frutas e carnes. O setor foi influenciado principalmente pelas condições climáticas que assolaram as diferentes regiões do Brasil no começo do ano, com fortes chuvas nas regiões norte e nordeste e seca no sul.

O destaque isolado ficou por conta dos preços do automóvel novo, que aceleraram 2,19% no mês, uma vez que o setor automotivo foi um dos mais afetados pela desorganização das cadeias produtivas durante a pandemia, com a escassez de peças e o aumento de custos dos insumos. Apesar disso, a inflação do setor de transportes foi a única a recuar, devido, principalmente, à redução dos preços das passagens aéreas e dos combustíveis.

A inflação do aluguel, medida pelo IGP-M, acelerou para 1,82% em janeiro, ante 0,87% registrado no mês anterior, e acumulou alta de 16,91% em 12 meses. O principal impacto sobre o índice veio da inflação ao produtor (IPA), que cresceu 2,30%.

Fevereiro

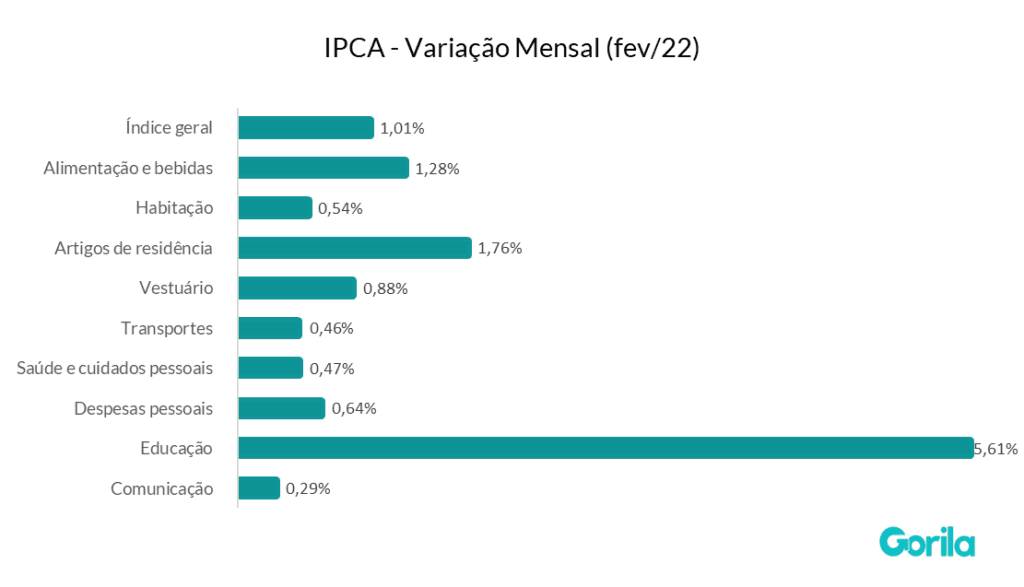

Para o mês de fevereiro, a inflação veio acima das expectativas do mercado, que projetava alta de 0,95%, e acelerou para 1,01%, maior variação para o mês desde 2015. O índice registrou aceleração no acumulado de 12 meses, com alta de 10,54%, e uma inflação muito mais difundida entre os setores.

Com maior participação, os preços relacionados à educação se elevaram em 5,61%, muito por conta da incorporação dos reajustes relacionados ao início do ano letivo, e contribuíram com a alta de 0,31 p.p. do índice total. O setor de alimentos e bebidas também contribuiu fortemente com a inflação, novamente influenciado pelas fortes chuvas nas regiões norte e nordeste, enquanto a região sul enfrentava uma forte seca. No mês, o setor variou 1,28%, sendo responsável por 0,27 p.p. do IPCA de fevereiro, segunda maior contribuição.

Leia também:

Crise hídrica 2022: como isso impacta os meus investimentos?

A inflação de veículos novos seguiu avançando, se disseminando também para automóveis usados e motocicletas, enquanto o preço dos combustíveis recuou pelo terceiro mês consecutivo. Até então, combustíveis tinham sido a classe mais afetada pela alta dos preços nos últimos 12 meses, acumulando alta de 33,33%, mas a gasolina e o diesel recuaram 0,47% e 5,04%, respectivamente, no mês.

O IGP-M avançou para 1,83% em fevereiro e acumulou alta de 16,12% na taxa anual, enquanto no mesmo período do ano passado o índice acumulava de 28,94%, uma vez que o índice sofre forte influência dos fatores cambiais. O principal impacto veio novamente da inflação ao produtor, que cresceu 2,36%.

Março

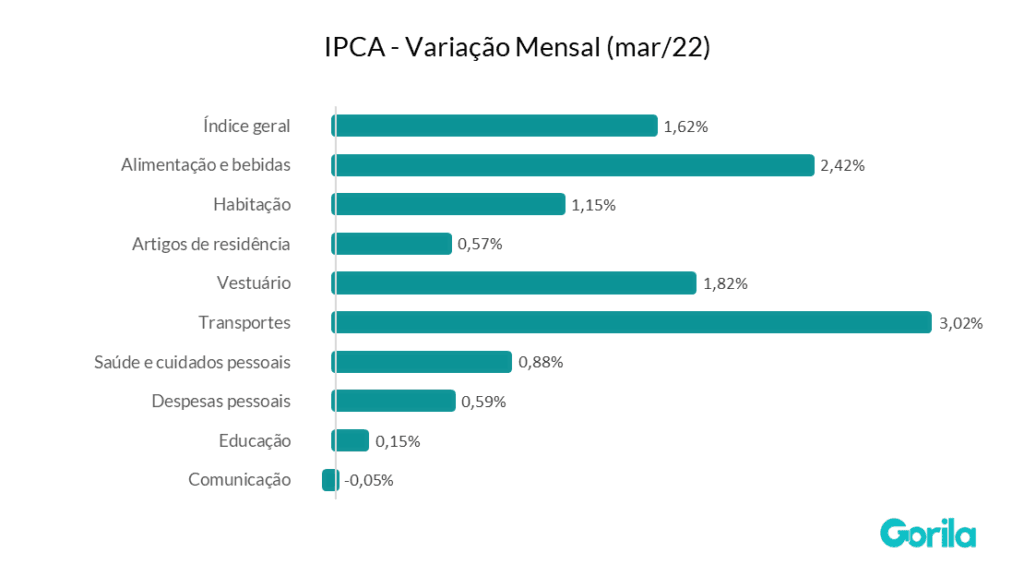

Apesar da guerra entre Rússia e Ucrânia estourar no final de fevereiro, os principais impactos sobre os preços foram sentidos apenas em março. A inflação saltou 1,62%, na comparação mensal, maior resultado da série histórica para o mês desde 1994, quando atingiu 42,75%, pouco antes da implementação do Plano Real. Também foi o maior valor da taxa mensal desde janeiro de 2003, quando registrou alta de 2,25%. O resultado foi de encontro com as projeções do mercado, que esperava o IPCA em 1,32%, e também surpreendeu a autoridade monetária. Em 12 meses, o índice avançou 11,30%, maior patamar desde outubro de 2003.

O maior impacto individual veio da gasolina, que subiu 6,95% no mês e respondeu por 0,44 p.p. da elevação do índice, corroborando com a aceleração do setor de transportes. O setor apresentou a maior variação do mês (3,02%), contribuindo com 0,65 p.p. do IPCA, seguido pelo setor de alimentos e bebidas, que acelerou para 2,42% e respondeu por 0,51 p.p. do indicador.

A guerra no leste europeu trouxe grandes incertezas acerca da disrupção de novas cadeias produtivas e interrupção do fornecimento de diversos bens, com ênfase nas commodities energéticas e agrícolas das quais os países são grandes produtores e exportadores. Ainda, em meados de março, passados quase dois meses sem reajustes, a Petrobras aprovou o reajuste de 18,8% no preço da gasolina e 24,9% do diesel, o que corroborou com a inflação de combustíveis no mês.

A inflação medida pelo Instituto Brasileiro de Economia da FGV registrou alta de 1,73% em março e acumulou variação de 14,77% em 12 meses. Os combustíveis tiveram grande participação para o resultado do mês e a inflação ao produtor saltou para 2,07%, além de acelerar a inflação ao consumidor para 0,86%.

Abril

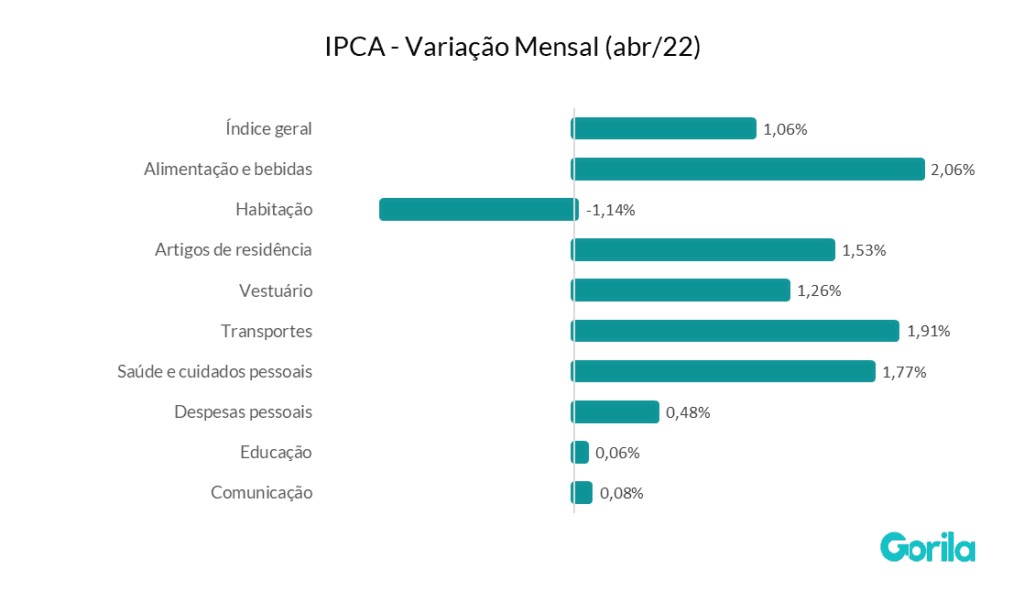

Em abril, a inflação desacelerou para 1,06% na comparação mensal, mas voltou a registrar recordes na série histórica. A taxa foi a maior para o mês em 26 anos e, no acumulado de 12 meses, avançou para 12,13%. Apesar de menor, o resultado para abril foi mais difundido entre os diferentes setores abrangidos e novamente superou as expectativas dos agentes do mercado, que antecipavam uma alta de 1% no mês.

A desaceleração no mês veio acompanhada da deflação no setor de habitação, cujos preços recuaram 1,14% por conta da suavização dos preços da energia elétrica (-6,27%). Favorecido pelas fortes chuvas do começo do ano, o governo anunciou a transição da bandeira tarifária para a cor verde, a qual não inclui cobrança de tarifa extra sobre a conta de luz, que passou a vigorar a partir da metade do mês.

Na outra ponta, o setor de alimentos e bebidas novamente se posicionou como o maior responsável pela alta da inflação, subindo 2,06% no mês e contribuindo com 0,43 p.p. do IPCA. Logo em seguida vem o setor de transportes, responsável por 0,42 p.p. do impacto no índice. O preço das commodities e combustíveis ainda elevado foi o principal responsável pelo resultado e pela alta difusão entre os setores.

Em abril, o Índice Geral de Preços – Mercado desacelerou para 1,41%, influenciado principalmente pela estabilização dos preços das commodities agrícolas. No ano, o indicador acumula alta de 6,98% e, em 12 meses, 14,66%. A inflação ao produtor também desacelerou para 1,45% no mês, enquanto os preços ao consumidor saltaram 1,53%.

Maio

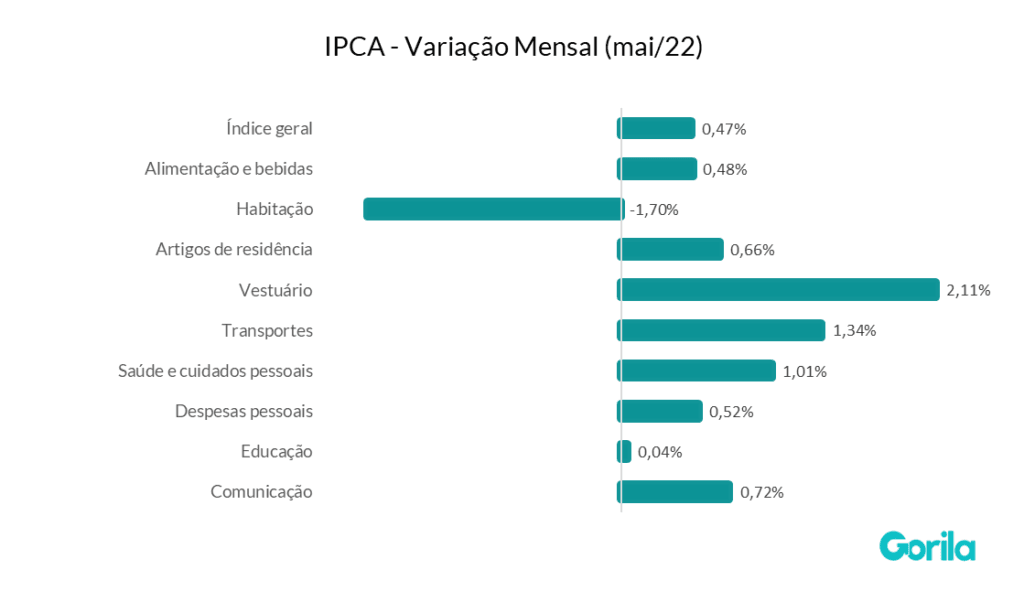

A inflação ao consumidor brasileira registrou nova desaceleração em maio, frente às últimas divulgações, avançando 0,47% na comparação mensal. Trata-se da menor variação mensal desde abril de 2021, quando foi verificada alta de 0,31%, e o resultado ficou abaixo das expectativas do mercado, que projetava alta de 0,60%, beneficiado principalmente pela redução dos custos da energia elétrica.

A maior variação ficou por conta do grupo de vestuário, que disparou 2,11% no mês, enquanto o grupo de transportes foi o que mais pesou sobre o indicador, com impacto de 0,3 p.p. diante da alta de 1% no preço dos combustíveis e da disparada da passagens aéreas (18,33%).

A surpresa positiva foi fortemente influenciada pela desaceleração no preço dos alimentos e pela redução da conta de luz em 8%, observada desde a metade de abril, por conta da transição da bandeira tarifária de escassez hídrica para a bandeira verde.

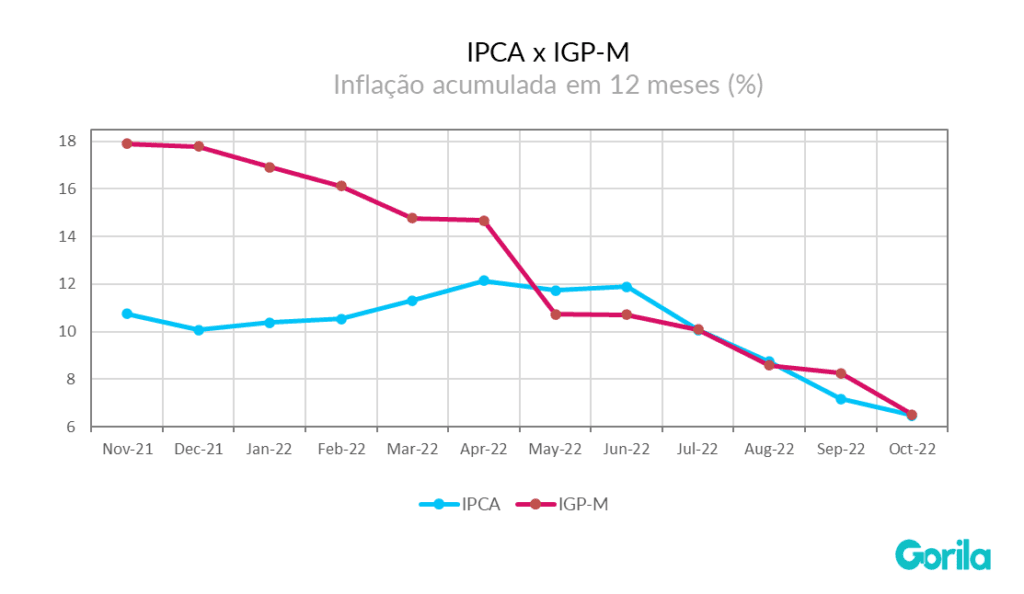

No ano, a inflação já acumula alta de 4,78% e, em 12 meses, soma 11,73%. Apesar da queda em relação a abril, é a maior variação acumulada para maio desde 2003 e, pela primeira vez em quatro anos, ficou acima da variação acumulada em 12 meses do IGP-M, que registrou elevação de 10,72%, ressuscitando o debate sobre a mudança no indexador dos contratos de aluguel. No mês, o índice da FGV avançou 0,52%,com alta de 7,54% no ano.

Junho

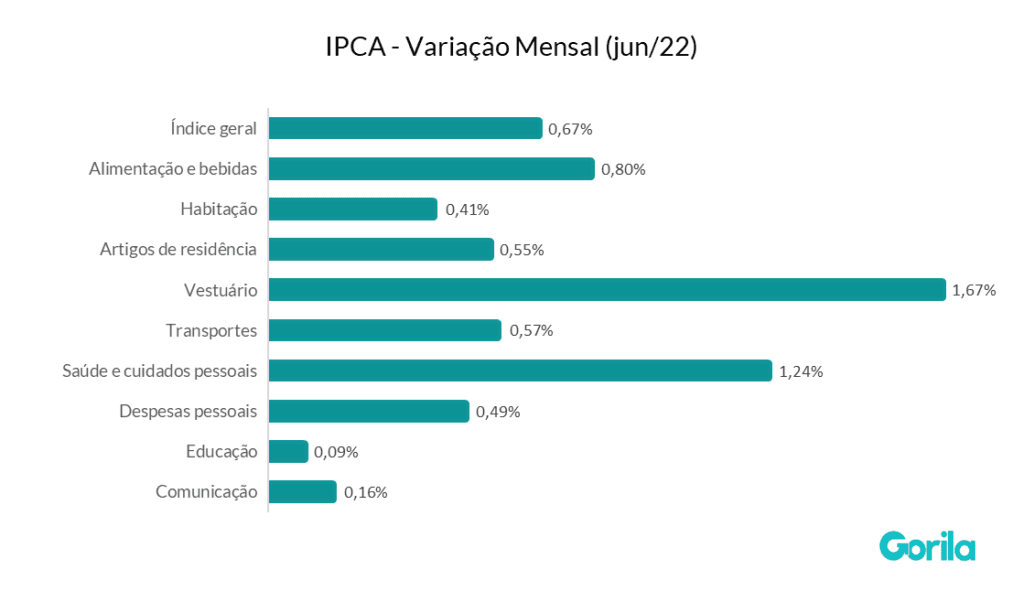

O IPCA voltou a despontar em junho, avançando 0,67% na comparação mensal, maior resultado para o mês desde 2018. Apesar de todos os grupos avaliados apresentarem variação positiva, o resultado não assustou o mercado, ficando abaixo das expectativas de 0,71%.

Alimentação e Bebidas, Habitação, Saúde e Educação foram os setores que apresentaram maior crescimento, enquanto Comunicação, Artigos de Residência, Vestuário, Transportes e Despesas Pessoais arrefeceram no mês. A difusão entre os itens também recuou, de 72,4% em maio para 66,6% em junho.

Os destaques novamente ficaram com as categorias de Vestuário, que reportou a maior variação do mês, de 1,67%, e Alimentos, que mais pesou sobre o índice total, respondendo por 0,17 ponto percentual da alta. Individualmente, os planos de saúde contribuíram com 0,10 ponto percentual da variação do índice, após reajuste de até 15,5% aprovado pela ANS no final de maio, à medida que as passagens aéreas dispararam 11,32% no período. Em um ano, o preço das passagens já avançou 122,4%.

Pelo 10º mês consecutivo, o principal índice de inflação do país se manteve acima dos dois dígitos, acelerando para 11,89% no acumulado de 12 meses, enquanto o IGP-M seguiu em trajetória de queda, desacelerando para 10,70% no mesmo período. Trata-se do maior período com inflação acima dos 10% desde 2002. No ano, o IPCA avançou 5,49% e o índice da FGV acumula ganhos de 8,16%.

Julho

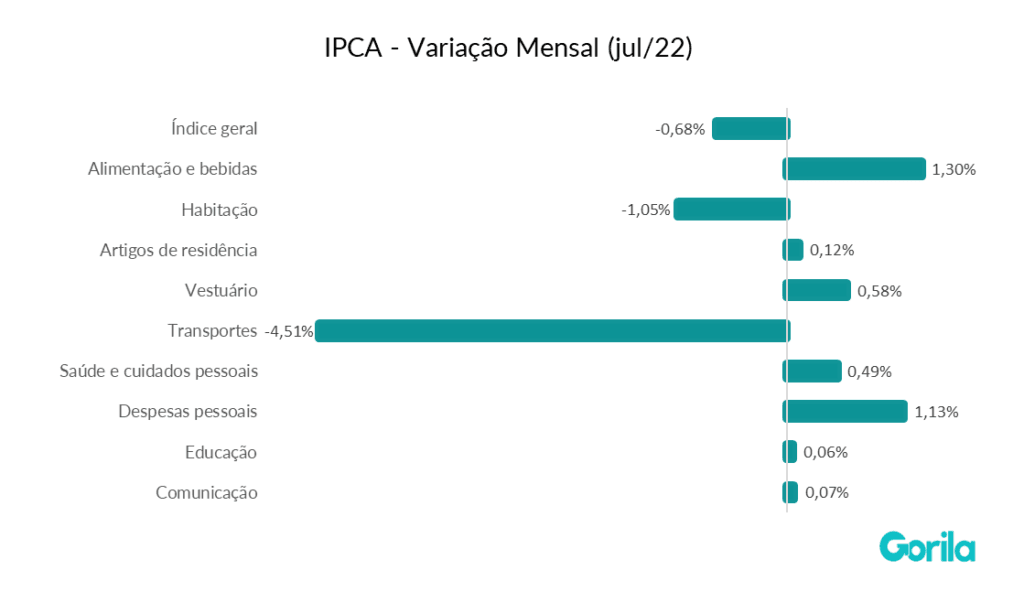

Em julho, o IPCA registrou a primeira deflação em mais de dois anos, com queda de 0,68% na comparação mensal, e a menor taxa desde o início da série histórica, em 1980. O resultado ainda veio abaixo da expectativa do mercado , que esperava uma redução de 0,65%.

Os principais influenciadores do resultado de julho foram os grupos de Transporte e Habitação, que recuaram 4,51% e 1,05%, contribuindo com o impacto de -1 p.p. e –1,05 p.p., respectivamente. A queda foi influenciada principalmente pelo efeito das medidas fiscais adotadas recentemente a fim de reduzir o preço dos combustíveis e da energia elétrica.

Dos setores que tiveram alta de preços, Alimentação e Despesas Pessoais foram os que apresentaram maior variação positiva, enquanto Vestuário, Saúde e Cuidados Pessoais seguiram o movimento inverso, desacelerando em relação ao mês de junho. O índice de difusão também recuou no último mês, de 67% para 63%, menor patamar desde 2021.

Apesar da trégua, o índice acumulado se manteve em dois dígitos pelo 11º mês consecutivo, enquanto o IGP-M continuou em trajetória de queda, desacelerando para 10,08% no mesmo período. No ano, o IPCA avançou 4,77% e o índice da FGV acumula ganhos de 8,39%.

Agosto

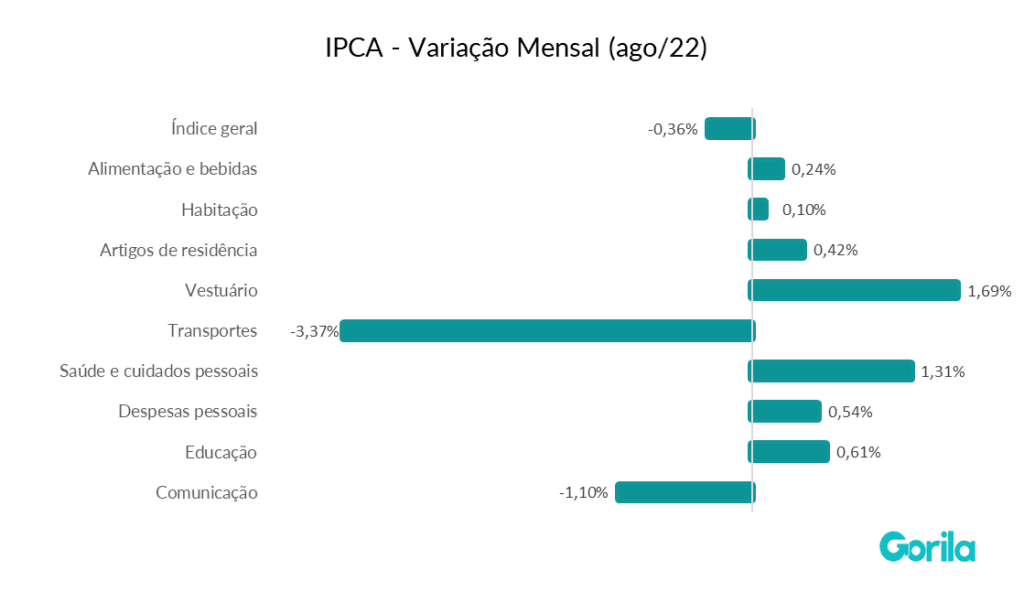

Apesar da desaceleração em relação a julho, o IPCA registrou seu segundo mês consecutivo de deflação em agosto, recuando 0,36%, a menor taxa para o mês em 24 anos.

A queda foi novamente influenciada pelo recuo dos preços dos combustíveis, refletindo os novos ajustes anunciados pela Petrobras, apesar da redução da gasolina e da energia elétrica terem sido menos intensas que no mês anterior. O grupo de Transportes decaiu 3,37%, contribuindo com impacto de -0,72 ponto percentual para o índice, e, dentre os subitens, o destaque foi para a queda de 11,64% dos preços da gasolina.

Na contramão, o grupo de Vestuário apresentou a maior variação positiva do IPCA, com alta de 1,69%, enquanto Saúde e Cuidados Pessoais responderam por 0,17 p.p. do índice. Higiene pessoal e planos de saúde foram os itens com maior expressão positiva no mês, levando em consideração o reajuste autorizado pela ANS para os novos planos.

Em 12 meses, a inflação oficial acumula alta de 8,73%, se aproximando da taxa registrada em junho de 2021 e voltando a ficar abaixo dos dois dígitos pela primeira vez em um ano. No ano, o índice acumula ganhos de 4,39%. O IGP-M acompanhou o movimento, com variação negativa de 0,70% em agosto e altas de 7,63% no ano e 8,59% em 12 meses.

Setembro

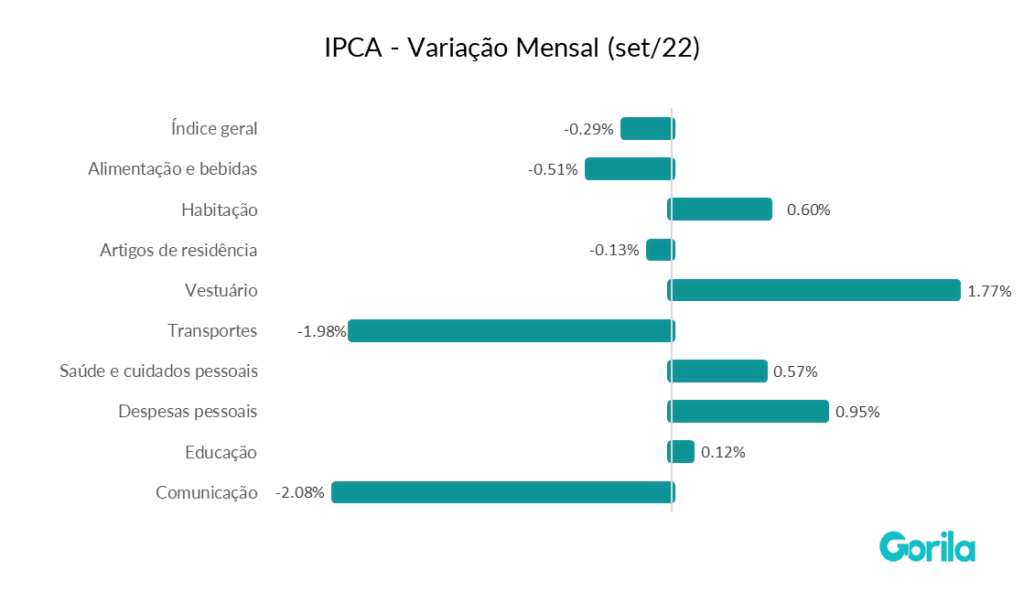

Menos intensa que em julho ou agosto, a principal medida da inflação brasileira registrou o terceiro mês consecutivo de deflação em setembro, caindo 0,29% na comparação mensal, novamente puxada pela baixa dos combustíveis. Embora levemente acima das expectativas, é a primeira sequência de três deflações seguidas desde 1998, além da maior deflação trimestral da série histórica, iniciada em 1980.

Apesar de não encabeçar as baixas, o grupo de Transportes novamente registrou a maior contribuição negativa para o índice, com recuo de -0,41 ponto percentual. Comunicação obteve a maior variação negativa do mês (-2,08%), seguida por Transportes (-1,98%) e Alimentação e Bebidas (-0,51%).

Na outra ponta, Vestuário foi novamente o destaque, com alta de 1,77%, enquanto Despesas Pessoais responderam por 0,10 p.p. do índice, influenciadas principalmente pelos serviços bancários. A energia elétrica voltou a subir em setembro, após forte queda nos últimos meses, acelerando a inflação do grupo de Habitação.

Ainda, segundo o gerente da pesquisa, Pedro Kislanov, caso os preços da gasolina, subitem com maior impacto sobre o IPCA, se mantivessem estáveis no período, não teríamos observado deflação no trimestre. Apenas em setembro, a gasolina tombou 8,33% e contribuiu com -0,42 p.p. para o índice.

No ano, o IPCA acumula alta de 4,09%, enquanto, no acumulado de 12 meses, o índice avançou 7,17%. O índice de difusão também recuou em setembro, de 65% para 62%, menor valor desde agosto de 2020. O IGP-M acompanhou a queda e registrou deflação de 0,95% no mês, acumulando alta de 6,61% no ano e 8,25% em 12 meses.

Outubro

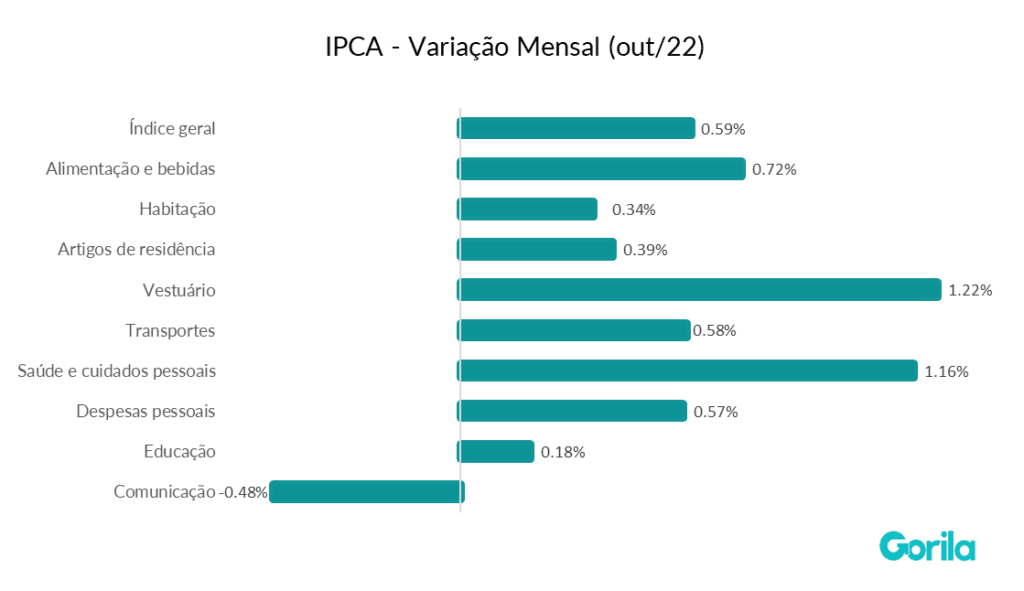

O Índice Nacional de Preços ao Consumidor Amplo avançou 0,59% em outubro, superando as expectativas do mercado, que apontavam alta de 0,49%, e interrompendo a sequência de três deflações seguidas.

Em 12 meses, o índice acumula alta de 6,47%, menor patamar desde março de 2021, mas ainda acima do limite superior da meta de inflação estipulada pelo Banco Central (5%). No ano, os preços sobem 4,70%.

Mais uma vez, o maior impacto veio do grupo de Alimentação e bebidas (+0,72%), com contribuição de 0,16 ponto percentual para o índice, seguido por Saúde e cuidados pessoais (+1,16% e 0,15 p.p.) e Transportes (0,58% e 0,12 p.p.). O único grupo que recuou em outubro foi o de Comunicação, com queda de 0,48%.

No mês, o IGP-M seguiu em queda (-0,97%), desacelerando para 6,52% no acumulado de 12 meses. No ano, o índice avança 5,58%.

Inflação no mundo

A inflação em 2022 não se restringe apenas ao Brasil. Durante o início do ano, diversos bancos centrais ao redor do mundo, principalmente nas economias mais avançadas, já anunciavam seus planos e se preparavam para a retirada gradual dos estímulos injetados na economia à medida que os efeitos da pandemia eram atenuados. No entanto, o choque inflacionário observado este ano, com o aumento acelerado do nível dos preços, surpreendeu as autoridades monetárias globais, fazendo com que revisassem e antecipassem o início do processo de contração monetária.

Nos Estados Unidos, o Federal Reserve (Banco Central Americano) planejava inicialmente elevar a taxa de juros (Federal Funds Rate), que se encontrava em 0%, apenas a partir de 2023. A surpresa inflacionária, no entanto, fez com que a autoridade monetária redobrasse sua atenção à inflação e passasse a tratar o fenômeno como permanente e não mais temporário, antecipando o processo de retirada de estímulos da economia. Desde então, o Fed elevou a taxa de juros em cinco oportunidades consecutivas, além de acelerar a elevação para o maior ritmo desde 1994, e o mercado revisou suas projeções para até sete altas neste ano.

A inflação norte-americana, que já caminhava elevada, espantou o mercado em março, encontrando-se no patamar mais alto desde 1981. Os dados foram influenciados principalmente pela incerteza trazida pela guerra da Ucrânia, com os fortes riscos de interrupção de importantes cadeias produtivas no radar fazendo com que os preços dos combustíveis e alimentos disparassem. No mês, o CPI (Índice de Preços ao Consumidor) avançou 1,2% e, em um ano, acumulou alta de 8,5%, ambos os maiores resultados em quarenta anos. O item que mais contribuiu para a elevação foi o preço da gasolina, que avançou 18,3% em março, encarecendo também os preços da energia.

Assim como o CPI, o PCE, principal medida de inflação utilizada pelo Banco Central dos EUA na tomada de decisão sobre política monetária, também bateu recordes em março, puxado pelas commodities energéticas e agrícolas, e superou os maiores valores registrados desde 1978, aos 6,6%. Já para abril, a inflação medida pelo CPI desacelerou para 8,3% devido à estabilização dos preços dos combustíveis, que já reportam alta de 35,8% no ano, não obstante, se manteve elevada e acima das expectativas do mercado, com deterioração principalmente do núcleo. Em junho, a inflação norte-americana atingiu seu pico, ainda afetada pelos temores da guerra e aceleração do preço da gasolina, e registrou alta de 9,1% em 12 meses.

A inflação europeia, historicamente baixa, também tem batido consecutivos recordes ao longo do ano, fechando setembro em 10% no acumulado de 12 meses, maior resultado para toda a série histórica desde a incorporação do euro como moeda comum, em 1999. Enquanto a meta de inflação estipulada pelo Banco Central Europeu (BCE) gira em torno de 2%, a autoridade monetária iniciou a elevação dos juros apenas na reunião de julho, com alta surpreendente de 50 bps, enquanto seu programa de recompra de títulos chegou ao fim em junho. Em setembro, o BCE efetuou um novo aumento, de 75 bps dessa vez, em decisão sem precedentes, a fim de conter a escalada de preços no bloco do euro.

Os conflitos do leste europeu tiveram ainda mais impacto sobre as economias do continente, que são altamente dependentes das exportações russas, principalmente das commodities energéticas, petróleo e gás natural. Na comparação anual, a inflação de energia da Zona do Euro já atinge 44%. A cautela da autoridade monetária em elevar a taxa de juros também incide na preocupação de enfraquecer a atividade, já sensível com as consequências da guerra.

| País | Inflação acumulada em 12 meses (%) | Referência |

|---|---|---|

| Turquia | 85,51 | out/2022 |

| Argentina | 83 | set/2022 |

| Holanda | 14,3 | out/2022 |

| Rússia | 12,6 | out/2022 |

| Itália | 11,9 | out/2022 |

| Zona do Euro | 10,7 | out/2022 |

| Alemanha | 10,4 | out/2022 |

| Reino Unido | 10,1 | set/2022 |

| México | 8,41 | out/2022 |

| Estados Unidos | 7,7 | out/2022 |

| África do Sul | 7,5 | set/2022 |

| Cingapura | 7,5 | set/2022 |

| Índia | 7,41 | set/2022 |

| Espanha | 7,3 | out/2022 |

| Austrália | 7,3 | set/2022 |

| Canadá | 9,6 | set/2022 |

| Brasil | 6,47 | out/2022 |

| França | 6,2 | out/2022 |

| Indonésia | 5,71 | out/2022 |

| Coréia do Sul | 5,7 | out/2022 |

| Arábia Saudita | 3,1 | set/2022 |

| Suíça | 3 | out/2022 |

| Japão | 3 | set/2022 |

| China | 2,1 | out/2022 |

Guerra entre Rússia e Ucrânia

A despeito da inflação brasileira ter ganhado força ao longo de 2021 e os primeiros desincentivos monetários aparecerem ainda no início daquele ano, a guerra entre Rússia e Ucrânia centralizou as atenções do mundo e desencadeou uma série de efeitos imediatos que inflaram ainda mais o nível dos preços.

Tanto a Rússia quanto a Ucrânia são relevantes produtores agrícolas e possuem grandes reservas de fontes energéticas não renováveis, como gás natural e petróleo. Com a aparição de incertezas pelo lado da oferta, promovidas pelas dificuldades de logística, destruição de capital fixo e perda de mão de obra, e embargos pelo lado da demanda, com a imposição de várias sanções econômicas contra a Rússia, uma das principais consequências do conflito do leste europeu foi a disparada do preço de diversas commodities no mercado internacional.

Para o setor energético, a Rússia é um dos principais fornecedores de petróleo e gás natural do mundo, principalmente para a Europa. O risco constante de desabastecimento, seja por interrupção do fornecimento internacional ou pela imposição de sanções, fez com que os preços das commodities atingissem máximas e se difundissem ao longo de toda a extensão das cadeias de produção. Mais recentemente, a desaceleração da atividade chinesa tem contribuído com o enfraquecimento das pressões de demanda sobre os combustíveis, suavizando seus preços.

No setor agrícola, os grãos foram os principais produtos afetados, com ênfase no trigo e no milho, levando em consideração a grande quantidade produzida e exportada pelos países em questão. Ainda, riscos relativos ao desabastecimento de fertilizantes gerou pânico sobre as projeções para os cultivos futuros.

Acompanhe pelo Gorila

Curtiu o artigo sobre a inflação em 2022? Então aproveite para seguir as nossas mídias. No Telegram, você tem acesso aos conteúdos mais quentes do mercado através de nosso Morning Call diário, além de conteúdos especializados sobre as decisões do Copom e o Relatório Focus contendo todas as expectativas dos principais agentes do mercado. Por lá você também fica por dentro das novidades na plataforma do Gorila, além de conteúdos sobre o mercado. Confira: Facebook, Instagram, Twitter , LinkedIn e Telegram!