Entenda a diferença entre CDB e CDI

Ao entrar num banco para conversar com o seu gerente certamente você já deve ter ouvido essas duas palavras: CDB e CDI. Essas letrinhas, às vezes, podem confundir quem está dando os primeiros passos no mercado financeiro, mas o Gorila preparou um artigo para explicar a diferença entre CDB e CDI.

Acompanhe!

Como funciona o CDB

Primeiro, o Gorila explica que CDB é a sigla para Certificado de Depósito Bancário, que consiste num dos principais investimentos de renda fixa privada do mercado.

Basicamente, o cliente empresta dinheiro para o banco, que por sua vez recebe essa grana e a usa para emprestar a outras pessoas. Ao final do período determinado, as instituições bancárias devolvem o dinheiro aplicado para o investidor, acrescidos dos juros previstos no momento da aquisição do título.

Em relação ao rendimento, alguns CDBs podem ser negociados e você já saber na hora do investimento quanto receberá lá no resgate. É o caso dos títulos prefixados, que possuem uma taxa fixa determinada e podem render, por exemplo, 7% ao ano.

Tem também a opção de adquirir um CDB pós-fixado. Sabe como ele funciona? O cliente receberá o equivalente a uma taxa escolhida como referência.

Geralmente essa taxa costuma estar atrelada a um índice de inflação ou o CDI. Como exemplo, você pode ver pelo mercado algumas opções de CDB rendendo 110% do CDI, 118% do CDI.

Vamos calcular isso na prática: caso você tenha um CDB que paga 110% do CDI e o valor do CDI seja 5% ao ano. Isso significa que a rentabilidade será de 5,5% (ou 110% da taxa de 5%).

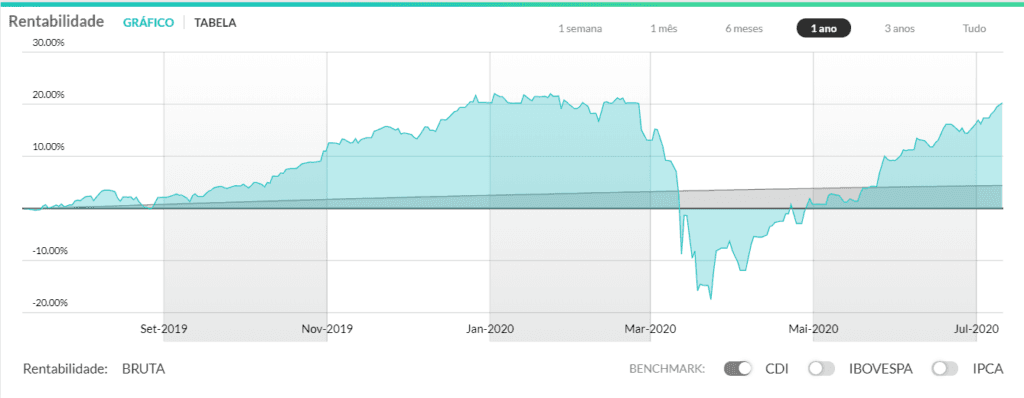

Vale dizer que o CDI e o IPCA são dois dos principais benchmarks financeiros e no Gorila você consegue comparar a performance dos seus investimentos com esses índices. Assim, você observa se a rentabilidade está batendo ou não sua referência.

Segurança

Caso aconteça algum problema com a instituição financeira, quem investe em CDB possui proteção do Fundo Garantidor de Crédito (FGC). Vale dizer que o valor aplicado é de até R$250 mil por CPF e instituição.

O CDB é uma opção de investimento voltada para quem deseja investir no médio ou no longo prazo, com títulos variando de 2 a 6 anos. O ideal é levar o título até o vencimento para não ter perdas na rentabilidade. Lembrando sempre que quanto mais longo o prazo maior a taxa de rendimento.

O que é CDI

O Certificado de Depósito Interbancário (CDI) é um tipo de taxa que os bancos usam para emprestar dinheiro entre si e que é bem parecido com a taxa Selic.

Esses empréstimos acontecem num prazo bem curto, sendo que o principal objetivo é fazer com que os bancos possam cumprir uma determinação do Banco Central. Sabia que as instituições bancárias precisam fechar o dia com o saldo positivo?

Dessa forma, CDI é como é chamada essa taxa média praticada nesses “empréstimos”. Por falar em empréstimos, aproveite para ler um artigo que escrevemos que explica que essa é uma das formas de como os bancos lucram.

Taxa CDI

Vale ressaltar que o CDI não é uma modalidade de investimento! Existe a Taxa CDI que é uma espécie de índice que serve de referência para boa parte dos investimentos em renda fixa. Daí pode surgir alguma confusão.

Ela segue de perto do valor da Selic e é por isso que qualquer variação na taxa básica de juros da economia se reflete no CDI.

Por exemplo, na última reunião do Copom em junho de 2020, a Selic foi fixada em 2,25% a.a., assim a taxa CDI hoje é de 2,15% ao ano.

Leia também:

Selic e inflação: entenda de uma vez por todas a relação entre elas!

Confira 6 investimentos atrelados à inflação para se proteger da alta do IPCA

Fundos DI

Atenção para não confundir CDI com os Fundos DI! Algumas corretoras oferecem aos seus clientes um investimento chamado Fundos DI. O rendimento deles são baseados na taxa DI, que nada mais é do que a média entre todos os CDIs em um período. Diariamente ela é calculada e divulgada pela Cetip.

Quais investimentos são atrelados à taxa do CDI?

A grande maioria dos investimentos de Renda Fixa utilizam o CDI como referência. Entre eles estão CDB, LCI, LCA, LC, Fundos de Renda Fixa, algumas debêntures, entre outros.

No Gorila você pode cadastrar e acompanhar a rentabilidade desses investimentos e mais 400 mil ativos.

Não deixe de acompanhar os artigos e mais novidades sobre o mercado através das nossas mídias: Facebook, Instagram, Twitter , Linkedin e Telegram!