Venture Capital: veja como funciona o capital de risco

Empresas iniciantes de pequeno e médio porte precisam de investimentos para crescer. No entanto, investir em uma instituição pensando em seu potencial, configura-se como investimento de alto risco. É aí que o nome venture capital se justifica, a expressão significa “capital de risco”, deixando claro que, apesar de possíveis lucros, o risco de investir no suposto crescimento futuro é alto.

Por isso, os investidores devem ter em mente que o retorno não será imediato e que o objetivo do venture capital é ajudar a empresa a crescer além de poder influenciar diretamente a gestão e o andamento do negócio. Essas ações geram valor para a companhia e são importantes numa eventual venda de participação da empresa e no retorno financeiro futuro.

Leia também: Como surgiu a Bolsa de Valores – a Bolha das Tulipas

Como funciona?

O investimento geralmente foca em startups (empresas cujo foco é criar um negócio escalável e inovador) e ocorre por meio de rodadas de investimento. A partir dessas rodadas, os investidores fornecem fundos para o crescimento da empresa em troca de participação no negócio.

As rodadas de investimento são feitas por séries, que servem como uma classificação de acordo com o estágio de maturidade da startup. Abaixo, listamos as classificações de rodadas de investimento que uma empresa pode receber.

- Investimento Semente

O valor normalmente é de R$ 500 mil a R$ 2 milhões. As empresas que esses investidores procuram já possuem produtos definidos e relevância, mas dependem de capital externo para se estabelecerem no mercado.

- Investimento Série A

Com valores entre R$ 2 milhões e R$ 20 milhões, os investidores aplicam em empresas que estão buscando desenvolver novos produtos e serviços e otimizar a base de funcionários.

- Investimento Série B

Nessa fase, os investimentos podem chegar a dezenas de milhões e o objetivo é contribuir para a escalabilidade do negócio e aumentar o alcance de mercado.

- Investimentos Série C em diante (D, E, F…)

Esses investimentos, que são a partir de dezenas de milhões, objetivam acelerar a empresa ao lançá-la no mercado internacional ou adquirir outras empresas.

Depois da série C, o risco diminui e o crescimento da startup é acelerado – é aí que entram os investimentos private equity.

Diferença entre Venture Capital, Investidor Anjo e Private Equity

O venture capital tende a investir em empresas que estão nos estágios iniciais e possuem alto potencial de crescimento. A principal diferença entre Venture Capital e outras modalidades de investimento, como investidor anjo e private equity, é o estágio no qual a empresa a ser beneficiada se encontra.

O investimento anjo ocorre nos estágios iniciais da startup, quando ela ainda está em testes de MVP (Minimum Viable Product e em português “Produto Mínimo Viável”), que é uma versão enxuta do projeto empregando o mínimo de recursos para entregar o principal valor do produto. O valor do investimento costuma variar entre R$ 50 mil até R$ 500 mil investidos em startups, normalmente de parentes, amigos ou conhecidos.

Já fundos de private equity preferem investir em empresas que já estão consolidadas, mas estão fora da Bolsa de Valores. Essas organizações normalmente necessitam de investimento para expandirem ou até mesmo para abrir capital. Dessa forma, o investidor recebe uma cota da empresa em troca do dinheiro injetado para, futuramente, vender sua participação acionária e obter lucro.

Ou seja, apesar dessas três categorias focarem em empresas em crescimento, cada uma foca em um estágio desse processo.

Leia mais sobre o assunto: O que é investidor anjo? Descubra as vantagens para a empresa.

Como investir em fundos de venture capital

O investimento em venture capital pode ser feito por gestores, companhias e investidores individuais. Em geral, há duas modalidades principais de investimento: a General Partner (Parceiro Geral), em que cada investidor tem autonomia para escolher os projetos e realizar seus investimentos, e a Limited Partner (Parceiro Limitado), em que alguns dos investidores fazem a gestão enquanto outros apenas fazem aportes e recebem os lucros.

Os fundos de venture capital são regulados pela Comissão de Valores Mobiliários (CVM) e são constituídos como Fundos de Investimentos em Participações (FIP), ou Fundos Mútuos de Investimento em Empresas Emergentes (FMIEE). Para essa modalidade é importante que o indivíduo tenha conhecimento avançado do mercado e suas variações macroeconômicas. Também é importante que ele tenha visão ampla e saiba estimar o crescimento e aproveitar as oportunidades e necessidades do mercado consumidor.

Além disso, há os Fundos de Investimento em Participações são estruturados para o venture capital. Os FIPs são estruturados de modo fechado, dessa forma, não é permitido retirar suas cotas a qualquer momento, para isso é necessário que a pessoa venda sua participação pela B3 ou para o próprio fundo. O investimento pelo FIPs é permitido apenas para Investidores Institucionais e para os Investidores Qualificados – aqueles que possuem mais de R$ 1 milhão em investimento.

Mercado de venture capital no Brasil

O panorama de venture capital no Brasil é animador. Isso porque no primeiro semestre de 2022 foram investidos quase US$ 2,9 bilhões em startups brasileiras através de 326 rodadas de negociação, segundo pesquisa realizada pela plataforma de inovação Distrito.

E ainda, segundo os dados da Associação Brasileira de Private Equity e Venture Capital (ABVCAP), os aportes dos fundos de Private Equity e Venture Capital em empresas brasileiras alcançaram R$ 53,8 bilhões em 2021, número 128% maior que os R$23,6 bilhões investidos em 2020. Os dados são de pesquisa realizada pela KPMG e a ABVCAP

O mercado de venture capital brasileiro está em desenvolvimento, mas já é o maior da América Latina. É relevante que o ecossistema de startups também cresce exponencialmente. Atualmente o Brasil possui 17 unicórnios (startups avaliadas em mais de 1 bilhão de dólares) e esse número tende a crescer proporcionalmente ao volume de investimentos advindos do venture capital.

Nos últimos dois anos a B3 teve 73 operações de IPOs (Oferta Pública Inicial), um efeito positivo da recuperação econômica pós-pandemia e dos juros baixos. Porém, este ano o cenário é diferente. Em meio à conjuntura econômica desfavorável e aos juros altos, até junho de 2022 houve apenas 5 pedidos de abertura de capital na CVM. Apesar do investimento em venture capital continuar forte, os fatores econômicos trouxeram turbulência no mercado de capitais, desacelerando os IPOs.

Leia também: IPOs 2022: número de desistências vai superar as aberturas?

Acompanhe seus Fundos de Investimento pelo Gorila!

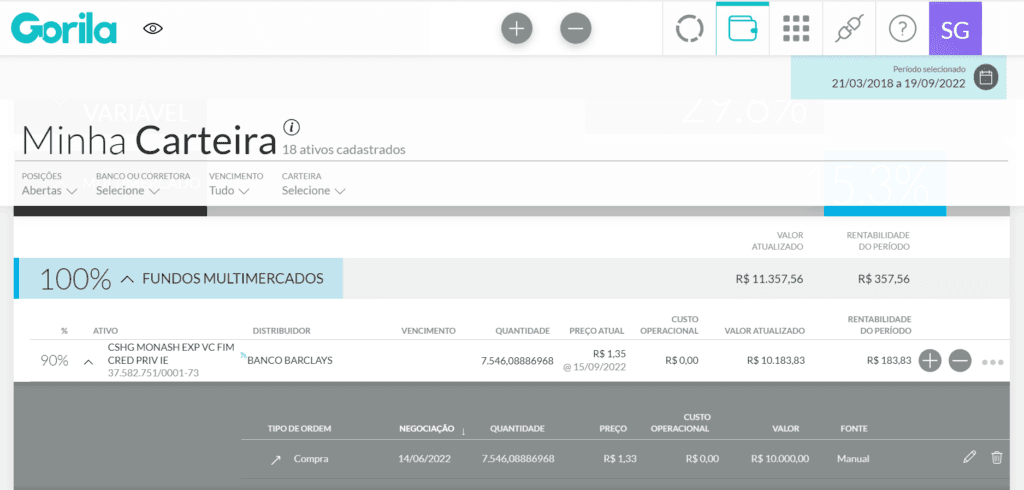

Seus investimentos gerenciados de forma clara e intuitiva. O Gorila é uma plataforma onde você pode visualizar toda a sua carteira de investimentos, analisar sua rentabilidade com vários benchmarks, acompanhar sua evolução patrimonial, tudo em um só lugar. Gerencie o fluxo de caixa, emita DARF, visualize Eventos da Carteira e muito mais!

Disponível na versão web e também em aplicativo para Android e para iOS.

Continue aprendendo seguindo nossas redes sociais Instagram, Twitter, Linkedin, Facebook e através do nosso canal no Telegram com notícias e análises do mercado financeiro.