Ao contrário do que muita gente pensa, existem consideráveis diferenças entre a poupança e o Tesouro Selic. Na prática, enquanto que na caderneta de poupança o investidor está emprestando dinheiro para seu banco, no Tesouro Selic está emprestando para o Tesouro Nacional.

O governo federal é considerado o melhor pagador do mercado, isso porque, ao contrário de bancos ou empresas, é quase impossível uma nação quebrar. Além disso, algumas práticas econômicas podem ajudar em caso de crise, como, por exemplo, o aumento de impostos para aumentar a arrecadação. Por mais que não sejam políticas ideais na economia, isso dá mais segurança aos investidores.

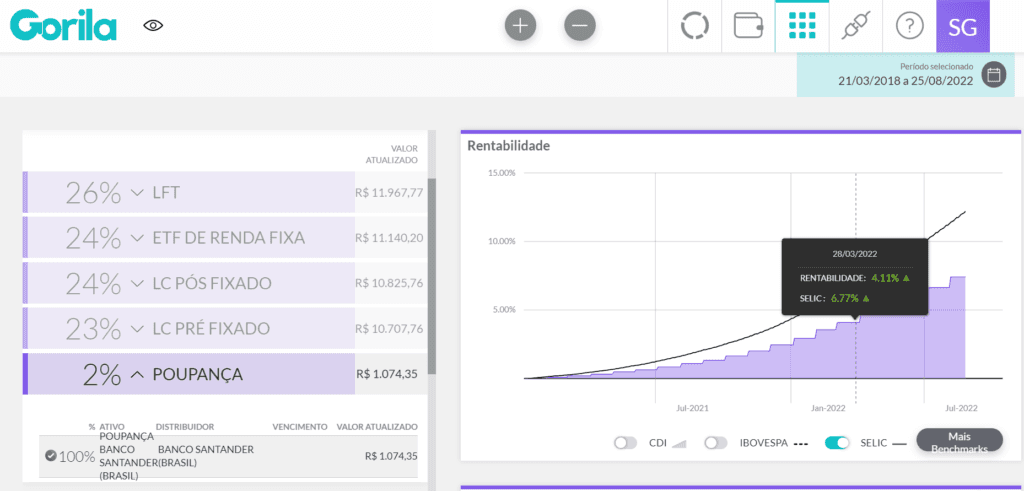

Como você leu anteriormente, o Tesouro Selic possui rendimento atrelado à taxa Selic. E a poupança? Ela possui regras de rendimento diferentes, são elas:

- Quando a Taxa Selic está igual ou menor que 8,5%: rende 70% da Selic + Taxa Referencial;

- Quando a Taxa Selic está maior que 8,5%: rende 0,5% ao mês + Taxa Referencial.

Como você pôde perceber, por causa da regra de rendimento da caderneta de poupança, o Tesouro Selic sempre terá maior rentabilidade. Isso mesmo considerando a tributação de IR e de demais taxas, que veremos ainda neste artigo.