Simpósio de Jackson Hole e o futuro da política monetária dos Estados Unidos

Quer saber por que as bolsas internacionais têm caído nos dias que sucederam o evento americano? Quais foram os principais destaques do encontro e quais as perspectivas para o futuro da taxa de juros americana? Então segue o artigo porque vamos te contar tudo o que aconteceu no Jackson Hole.

O que é o Simpósio de Jackson Hole?

Primeiramente, vamos explicar que o Simpósio de Jackson Hole é um evento que ocorre anualmente em Wyoming e reúne importantes autoridades monetárias, tanto americanas quanto mundiais, além de grandes especialistas em economia, a fim de discutir o futuro da política monetária internacional. Neste ano, em que se celebrou seu aniversário de 45 anos, o encontro ocorreu entre os dias 25 e 27 de agosto.

O evento, organizado pelo Federal Reserve (Fed) de Kansas City, ocorre desde 1978, mas ganhou relevância em 1982, quando contou com a presença do presidente do Federal Reserve à época, Paul Vockler, atraindo os olhares do mundo inteiro. Desde então, a conferência abandonou o aspecto regional e tem sido um importante portal de comunicação de políticas e medidas econômicas, principalmente para o Fed, além de ser um ambiente promissor para a discussão de ideias e estudos relacionados ao assunto.

A cada ano, anuncia-se um tema, responsável por conduzir as discussões do evento. Em 2022, o tema definido foi “Reavaliando as restrições à economia e a política monetária”, com foco nas restrições econômicas e nos gargalos de oferta geradas a partir da pandemia e intensificados por acontecimentos relevantes, como a guerra da Ucrânia.

O Fed e a Política Monetária dos EUA

O pronunciamento mais aguardado do encontro foi o de Jerome Powell, atual diretor do Fed, que também teve importantes participações nas últimas edições. Seu discurso ocorreu na sexta-feira, dia 26/08, e repercutiu fortemente nos mercados locais e internacionais, que avaliaram seu tom como hawkish, antevendo um ciclo de aperto monetário mais longo do que o antecipado.

Nas últimas semanas, em razão da desaceleração da inflação verificada em julho, medida pelo PCE, principal indicador de inflação observado pelo Banco Central Americano, e do enfraquecimento dos indicadores de atividade do país, o mercado passou a precificar uma redução no ritmo de altas da taxa de juros do Fed, passando para 50 bps nas próximas reuniões, além do início do processo de redução de juros já no primeiro semestre de 2023.

Embora o mercado já aguardasse o pronunciamento mais duro da autoridade monetária americana, alinhado às falas mais recentes dos demais membros do Fed, as bolsas de Nova York parecem ter sido surpreendidas pelo anúncio da continuidade do avanço do ciclo de altas das taxas de juros, possivelmente na mesma magnitude, defendido por Powell.

Além de subir o tom contra a inflação, a fala do presidente do Fed buscava evitar que as expectativas fossem contaminadas pela percepção de um afrouxamento da política monetária dos EUA, podendo atrapalhar a atuação da autarquia.

Mas quais os destaques da fala de Powell?

Em linha com as expectativas dos principais agentes do mercado, a participação de Powell no simpósio (primeiro pronunciamento oficial após a reunião do FOMC de julho) foi marcada pelo enrijecimento do tom contra a inflação.

Enquanto a surpresa baixista do PCE de julho foi bem-vinda por Powell, o dirigente reconheceu que seus efeitos não são suficientes para afirmar que a inflação está em trajetória de queda. Powell levantou a preocupação com os riscos de se relaxar prematuramente as condições monetárias da economia, afirmando que as restrições financeiras deverão se manter inalteradas por tempo indeterminado. O movimento sinaliza para o mercado que o Fed não deverá reduzir os juros tão cedo quanto o precificado, podendo manter as taxas inalteradas ao longo de todo o próximo ano.

Para a próxima reunião, Powell voltou a defender que a magnitude da alta dos Fed funds dependerá da avaliação dos dados disponíveis até a decisão, no que o mercado voltou a apostar em uma alta de 75 bps.

O que mudou no Simpósio de Jackson Hole?

Enquanto, em 2020, a presença de Powell no simpósio, em conferência virtual, foi marcada pelo anúncio de estímulos monetários, como Quantitative Easing (QE), a fim de manter a atividade trabalhando, muita coisa mudou desde então.

Em 2020, primeiro ano de pandemia, as medidas de restrição à mobilidade estavam em seu ápice, enquanto nenhuma vacina havia sido aprovada até o momento, com fortes pacotes de estímulos fiscal e monetário implementados e a atividade, tanto americana quanto mundial, em queda. A inflação dos Estados Unidos, que já desacelerava há algum tempo, se encontrava em 1,3% no acumulado de 12 meses, significativamente abaixo da meta de 2%, estipulada pelo Federal Reserve, enquanto o mercado de trabalho se mostrava enfraquecido frente à pandemia.

Diante desse cenário, além da redução dos juros nominais ao intervalo de 0% a 0,25% e da implementação do QE, o Federal Reserve operava para que a inflação se mantivesse moderadamente acima da meta por algum tempo.

Passado um ano, o cenário havia se transformado. Em 2021, a inflação já não se encontrava abaixo da meta, mas havia disparado para 5,2%, como reflexo da manutenção dos estímulos adotados ao longo da pandemia, à medida em que a eficiência do programa vacinal e a flexibilização das medidas restritivas já apresentavam impacto na atividade. O mercado de trabalho também havia se fortalecido, favorecendo a dinâmica inflacionária, também influenciada pela persistência de gargalos de oferta frente à demanda aquecida.

No entanto, o Banco Central Americano optou por não retirar os estímulos injetados, afirmando que a aceleração do nível dos preços era um fenômeno transitório, ao passo que aguardava os novos sinais de avanço do mercado de trabalho do país e se mostrava receoso com o impacto de um aperto monetário sobre a recuperação da atividade do país.

Desde então, o Fed teve de adotar uma postura muito mais agressiva contra a inflação, que atingiu máximas de 40 anos, puxada também pelo conflito do leste europeu. As taxas de juros já saltaram para 2,40% e devem seguir em alta, enquanto o mercado de trabalho se mostra fortemente aquecido, mas a atividade começa a dar sinais de desaceleração.

Banco Central Europeu

Mais ainda que nos Estados Unidos, a inflação na Europa tem se mostrado um fenômeno extremamente devastador e persistente, contaminando as expectativas sobre o futuro da economia do continente e se disseminando para os mais diversos setores da atividade.

Leia também: Entenda a alta da taxa de juros no Brasil e no mundo

A atuação do Banco Central Europeu (BCE) contra a disparada dos preços no bloco teve início mais tardio que a do Federal Reserve, muito em conta dos riscos de fragmentação dos títulos públicos na região.

No simpósio de Jackson Hole, a participação de Isabel Schnabel, integrante do conselho do BCE, no último dia de evento se destacou. Em linha com o posicionamento de Powell, a fala de Schabel reforçou a necessidade de uma postura inflexível dos Bancos Centrais, afirmando que precisam agir “com força” para combater a inflação, mesmo que com o custo de uma possível recessão.

Assim como Powell, Schnabel salientou o papel da ancoragem das expectativas na condução da política monetária, entendendo que os custos de trazer a inflação para a meta, já muito elevados, não devem suavizar com o tempo. Ainda, a representante indicou que a cautela adotada até então pela autarquia tem enfraquecido o impacto dos ajustes de juros recentes no continente.

De olho na economia e nos investimentos

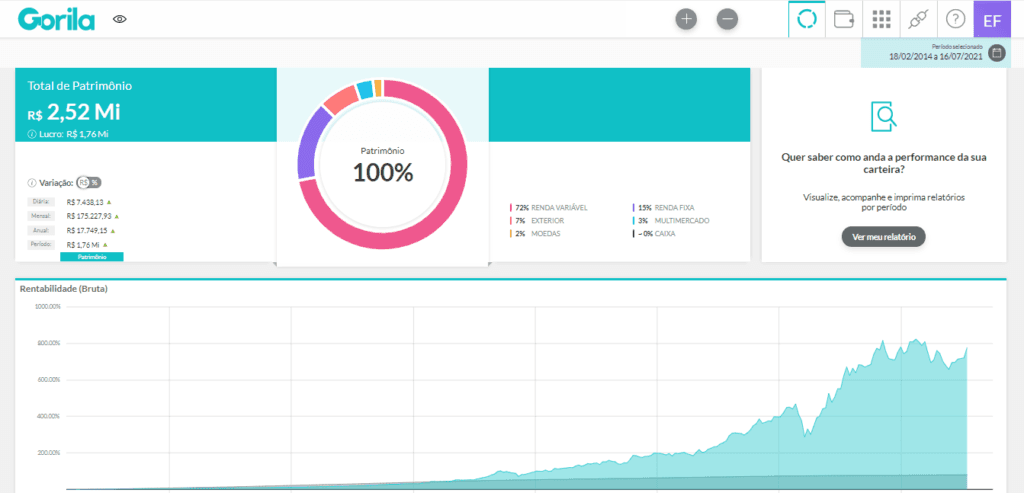

Depois de ficar por dentro do que aconteceu no Simpósio de Jackson Hole, que tal utilizar o Gorila para acompanhar a rentabilidade dos seus investimentos, sejam eles renda fixa, variável ou mesmo ativos offshore?

E ao seguir nossas redes você pode aprender mais conceitos do mercado e ficar por dentro das principais novidades: Instagram, Facebook, Twitter, LinkedIn e Telegram.