RDB: saiba como funciona esse ativo e qual diferença entre ele e o CDB

RDB é um ativo de renda fixa não muito popular no mercado. Não vemos tanto dele por aí, porque ele não está nas corretoras. Mas ele tem um irmão mais famoso que talvez você conheça: o CDB. Eles se parecem, mas não são gêmeos.

Quer entender o que é um RDB, como ele funciona e qual a sua diferença em relação ao CDB? Continue lendo!

O que é RDB?

A sigla significa Recibo de Depósito Bancário. É um título de renda fixa emitido por bancos, cooperativas e instituições financeiras. Ao adquiri-lo, você empresta dinheiro para uma instituição e o recebe de volta com juros após o prazo estabelecido.

O juro que o RDB paga é exatamente o rendimento que você terá com esse ativo.

O RDB é inegociável e intransferível. Ou seja, não é possível resgatar o título antes do vencimento e nem passá-lo para o nome de outra pessoa.

Leia também:

“A renda fixa no Brasil está simplesmente começando”, diz especialista.

Rentabilidade do RDB

A rentabilidade do RDB pode ser pré-fixada, pós-fixada ou híbrida.

Na rentabilidade pré-fixada, o investidor já sabe quanto ganhará de juros no momento da compra. Na pós-fixada, ela está atrelada a algum índice do mercado, no caso dos RDBs, esse índice costuma ser o CDI. Já na híbrida, há uma mistura de uma rentabilidade fixa e uma rentabilidade que varia conforme o índice de referência.

Tributação de RDB

Somente dois impostos incidem em um RDB: o Imposto de Renda (IR) e o IOF.

O IR incide sobre os rendimentos da aplicação. A alíquota (percentual de imposto) varia conforme o prazo de aplicação. Na prática, quanto mais tempo você deixa o dinheiro investido, menos imposto você paga.

A tabela regressiva de IR é a seguinte:

| Período de investimento | Alíquota de IR (%) |

|---|---|

| Até 180 dias | 22,5 |

| Entre 181 até 360 dias | 20 |

| De 361 até 720 dias | 17,5 |

| Acima de 720 dias | 15 |

Já o IOF (Imposto Sobre Operações Financeira) incide sobre os rendimentos de investimentos resgatados num período inferior a 30 dias. Ou seja, você tem que pagá-lo se não deixar o RDB parado nos primeiros 30 dias de aplicação.

Leia também:

9 taxas de investimentos que você precisa conhecer antes de investir

Diferenças entre CDB e RDB

É fácil confundir as siglas desses dois tipos de ativos. Além disso, o funcionamento deles é similar. Porém, ainda assim, há diferenças.

CDB é a sigla para Certificado de Depósito Bancário. Assim como o RDB, ele é um título privado de renda fixa, onde a rentabilidade é ganha a partir dos juros recebidos.

Até pouco tempo atrás, só bancos podiam emitir CDBs, mas em abril de 2020 o CMN (Conselho Monetário Nacional) autorizou financeiras a emitirem esse tipo de ativo.

Liquidez

Então, a principal diferença entre as duas categorias de ativo diz respeito à liquidez, isto é, a velocidade em que se pode transformar o título em dinheiro novamente. O RDB é intransferível, ou seja, não pode ser negociado antes do seu vencimento. Já o CDB pode ser vendido para outro investidor antes do vencimento.

Fora isso, o CDB pode ter diversos prazos de liquidez, inclusive a liquidez diária, que permite que o dinheiro possa ser pego a qualquer momento.

Já o RDB não costuma ter liquidez diária. Porém, há exceções, a mais famosa delas é o RDB da NuConta, conta do Nubank. Mesmo não sendo a prática do mercado, clientes Nubank podem aplicar em RDB e usar o dinheiro quando quiserem.

Além disso, corretoras não podem distribuir RDBs. Somente bancos e algumas instituições financeiras podem comercializar esse ativo. Por outro lado, os CDBs podem ser facilmente encontrados em corretoras.

Rentabilidade

Agora quando assunto é rentabilidade, tanto o RDB quanto o CDB podem ter rentabilidades pré-fixadas, pós-fixadas e híbridas. E o valor mínimo para investir em cada um desses títulos varia de instituição para instituição.

Por fim, os dois tipos de ativos são segurados pelo FGC (Fundo Garantidor de Crédito) em até R$ 250 mil por CPF e instituição financeira.

Para escolher entre um ou outro ativo, o investidor deve atentar-se para especificidades de cada um e ver qual se adequa melhor a sua realidade. Um CDB com liquidez diária pode ser usado para reserva de emergência, enquanto um RDB de baixa liquidez só é recomendado para quem já tem esse pé de meia, por exemplo.

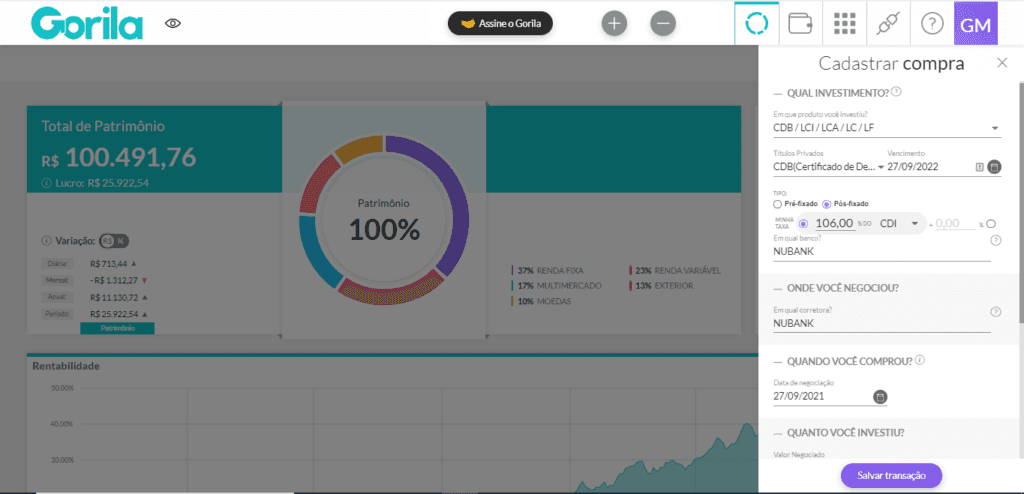

Como cadastrar RDB no Gorila

Você sabia que é possível acompanhar a rentabilidade do seu RDB pelo Gorila? Na nossa plataforma, você consolida todos os investimentos da sua carteira em um lugar só!

Para cadastrar seu RDB, você precisa clicar no ícone de “+”, no canto superior da tela. O boletador irá abrir e você deve selecionar a opção “CDB/LCI/LCA/LC/LF” e depois “CDB” como tipo de título. Depois, é só preencher as informações da compra no boletador de ativos, como vencimento, tipo de taxa, data e valor aplicado.

No exemplo abaixo, cadastramos o RDB do Nubank:

Após cadastrar todos os seus ativos no Gorila, através do boletador ou conexão com sua corretora, você tem visão ampla da composição da sua carteira e pode acessar os melhores relatórios de performance.

Acesse o site ou baixe nosso app na Google Play Store ou App Store!

Curtiu? Siga nossas redes sociais para aprender mais sobre o mercado financeiro: Instagram, Facebook, Twitter, LinkedIn e Telegram.

*Texto escrito sob supervisão de Álvara Bianca