O que é dividend yield e qual a sua importância?

Muitos iniciantes no mundo dos investimentos se perguntam o que é dividend yield. Talvez você seja um deles. Neste artigo, vamos te explicar o que é esse indicador e, o mais importante, como usá-lo na hora de escolher um bom investimento.

Quer ficar por dentro? Continue a leitura!

O que é dividend yield?

O dividend yield (DY), ou rendimento de dividendos, é o percentual que determina quanto cada ação ou cota de FII pagou de dividendos ao investidor.

Os dividendos são um tipo de provento. Os proventos, por sua vez, nada mais são do que benefícios distribuídos aos acionistas (ou cotistas) em forma de dinheiro ou direitos. Quando se trata de dividend yield, estamos falando de proventos distribuídos em dinheiro – que vem do lucro obtido pela companhia ou FII.

Para simplificar, durante a maior parte do texto falaremos dos dividendos sendo distribuídos por ações, mas não se esqueça que os FIIs também distribuem esses proventos devido aos aluguéis recebidos mensalmente.

Leia também:

Proventos: descubra tudo sobre o que são e como funcionam

Como calcular o dividend yield?

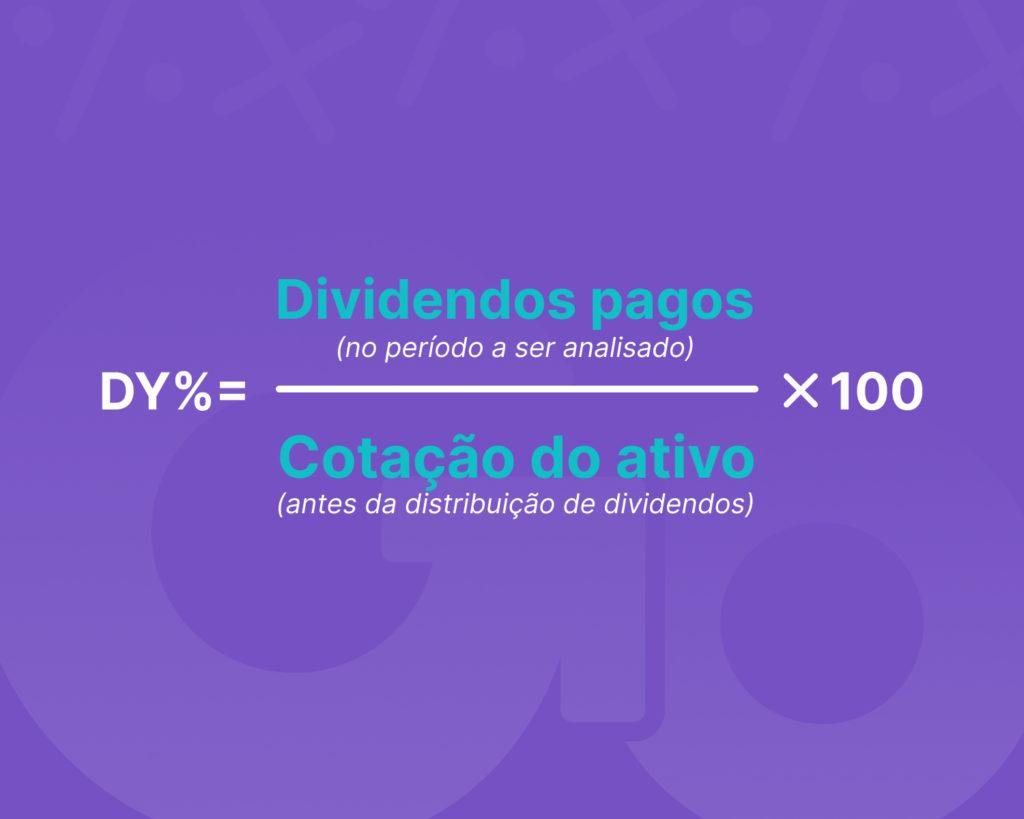

Para chegar ao dividend yield de uma empresa, é preciso calcular a soma dos proventos distribuídos em um período e dividir o resultado pela cotação da empresa antes da distribuição desses proventos. Depois, basta multiplicar o quociente por 100.

Quer um exemplo? Suponhamos que a ação hipotética GORI4 tenha distribuído R$ 5 em dividendos nos últimos 12 meses. Se a cotação dessa ação for R$ 30 (antes da distribuição), teremos o seguinte cálculo: 5 / 30 x 100 = 16,66. Logo, o DY da empresa nos últimos 12 meses equivale a 16,6%. E isso significa que em 12 meses, os acionistas de GORI4 tiveram um retorno de 16,6% do dinheiro aplicado inicialmente.

Caso queira avaliar em um período menor ou maior, basta substituir os 12 meses por outro intervalo de tempo.

Você pode fazer esse cálculo ou encontrá-lo nas páginas de relação com os investidores das empresas.

Qual a importância do dividend yield?

O dividend yield é um indicador importante para montar uma carteira com ativos que distribuem lucros.

Podemos comparar empresas do mesmo ramo com base no DY. Assim, dá para entender quais delas estão pagando mais proventos aos seus acionistas. Mas esse não é o único critério que faz uma companhia ser boa, como veremos mais adiante.

Você vai gostar de saber:

Top 10 ações melhores pagadoras de dividendos em 2022

FIIs dividendos: confira os melhores pagadores em 2022

Tipos de dividendos

Existem dois tipos de dividendos:

Dividendos ordinários: são repartidos de forma recorrente com os acionistas em função dos lucros oriundos das operações da empresa, sem que ocorra qualquer fato extraordinário.

Dividendos extraordinários: são repartidos com os acionistas em função de um acontecimento não recorrente, como a venda de filiais. É um dinheiro extra que entra no caixa e a empresa decide distribuir.

Essa diferença é importante durante a análise do DY para poder entender de onde veio o lucro que a empresa está distribuindo e ter ideia se ele tem potencial ou não de se repetir no futuro.

Aqui vai um exemplo: uma empresa pode ter vendido várias filiais e ter embolsado lucro significativo. Esse lucro deve ser distribuído aos acionistas e, consequentemente, fará o DY da companhia subir. Entretanto, trata-se de um acontecimento extraordinário, logo, a alta do DY não significa que a boa distribuição dos proventos será frequente.

Como avaliar se um dividend yield é bom?

Como você pôde ver, o cálculo desse indicador é simples. A maior dificuldade está em interpretar o resultado. Isso porque o dividend yield não é o único aspecto relevante ao avaliar uma ação.

Em primeiro lugar, é preciso entender que uma empresa que não distribui dividendos não é, necessariamente, um investimento ruim. Companhias focadas em crescimento tendem a distribuir menos dividendos e usam o lucro para expandir suas operações, por exemplo. O investimento do lucro da empresa nela mesma serve para que futuramente ela consiga gerar ainda mais lucro.

Normalmente, empresas que pagam dividendos são empresas maduras. Isso significa que elas já têm boa estrutura, não precisam fazer grandes investimentos e distribuem os lucros de forma recorrente. Mas vale ressaltar que empresas mais jovens podem ser promissoras e aumentar seu valor no futuro.

Em segundo lugar, um dividendo alto não é sinônimo de qualidade. Há uma máxima nos investimentos que diz que ganhos passados não garantem ganhos futuros e ela pode ser aplicada nesse contexto. Quer dizer, se uma empresa distribuiu uma boa quantidade de dividendos nos últimos 12 meses, não é garantido que ela continuará fazendo isso nos próximos.

Além disso, o percentual do DY pode ser enganoso: se o preço de uma ação estiver muito desvalorizado, o DY pode aparentar ser maior do que realmente é. Isso porque, considerando a fórmula de cálculo que mostramos anteriormente, uma cotação menor no denominador, faz o resultado aumentar.

Voltando ao exemplo

No exemplo que demos, tínhamos R$ 5 / R$ 30 x 100 = 16,6%, sendo 30 a cotação do papel. Se o papel estivesse cotado a R$ 10 (desvalorizado portanto), teríamos R$ 5 / R$ 10 x 100 = 50%. Viu só?

Ainda, algumas empresas pagam bons dividendos porque têm limites de crescimento. É o caso das companhias ligadas ao setor de energia, por exemplo. Elas pagam bem, e são maduras, mas seu crescimento está limitado às barreiras geográficas impostas pela concessão pública para prestar esse tipo de serviço.

Em outros casos, essa restrição de crescimento pode ser negativa e ocasionar derrocada. Uma companhia pode chegar ao seu limite e começar a perder espaço no mercado e, aos poucos, ir perdendo sua lucratividade.

Tem que olhar tudo!

O dividend yield não é um indicador absoluto. Por isso, olhar para ele só é útil se associarmos outros fatores qualitativos e quantitativos na análise.

Em suma, inúmeros aspectos – positivos ou negativos – podem justificar o percentual de um DY. São muitas variáveis que precisam de atenção. Portanto, na hora de analisar uma ação outras “siglazinhas” devem ser vistas, como LPA, VPA, ROE, ROIC e PSR – outros importantes indicadores da análise fundamentalista

Para ficar por dentro, confira:

Análise fundamentalista: tudo o que você precisa saber

7 indicadores fundamentalistas essenciais para o investidor

O cálculo do DY sempre será importante, mas nunca deve ser o único critério de decisão para escolher uma empresa no mercado de ações.

E vale lembrar que ganhar dividendos não precisa ser o único objetivo do investimento em ação. Aplicar em um papel que não distribui proventos acreditando que no futuro ele valerá mais também pode ser uma boa estratégia.

Como são pagos os dividendos das ações?

A política de distribuição de dividendos é diferente para cada empresa e, até mesmo, de setor para setor. Há empresas que pagam os proventos mensal, trimestral, semestral ou anualmente. Para descobrir a frequência, é necessário avaliar a política de distribuição de dividendos da companhia, que pode ser encontrada, por exemplo, nas atas das assembleias de acionistas.

Pela lei, as empresas listadas na B3 são obrigadas a distribuir ao menos uma parcela de seu lucro – os chamados dividendos obrigatórios. Nesse sentido, as próprias companhias têm liberdade para determinar o percentual mínimo de lucro a ser dividido com os acionistas.

É comum escutarmos que as empresas são obrigadas a distribuir, no mínimo, 25% do lucro. Mas, como vimos, isso não é verdade. Trata-se apenas de uma prática comum no mercado.

Você pode ver o percentual de lucro que será distribuído no estatuto da companhia. Caso não haja menção, significa que o lucro distribuído aos acionistas é de 50%.

Já quando se trata de FIIs, os dividendos são, convencionalmente, distribuídos todo dia 15 de cada mês. Isso porque os rendimentos advêm dos aluguéis mensais dos imóveis.

Acompanhe seus dividendos pelo Gorila

Agora que você já sabe o que são dividendos, vamos te mostrar a melhor maneira de acompanhá-los.

Com o Gorila, você centraliza em um único lugar todos os seus investimentos e pode acompanhar a performance do seu portfólio de um jeito simples e seguro.

A nossa ferramenta deixa tudo mais fácil. Com ela, você acompanha todos os eventos da sua carteira no celular ou no computador:

E nós ainda te avisamos quando os tão aguardados dividendos pingarem na sua conta:

Acesse o site ou baixe nosso app na Google Play Store ou App Store para ter uma visão completa do seu portfólio!

Curtiu? Siga nossas redes sociais para ficar por dentro das principais novidades do mercado internacional, governo americano e outros temas importantes: Instagram, Facebook, Twitter, LinkedIn e Telegram.