Melhores investimentos para 2022 de acordo com cada perfil

Quando um ano se inicia, o investidor logo se depara com uma pergunta: onde vou aplicar meu dinheiro para ter uma boa rentabilidade? Pensando nisso, preparamos um artigo com os melhores investimentos para 2022, de acordo com cada perfil de investidor.

Convidamos três escritórios de investimentos para dar dicas sobre algumas classes de ativos e como o cenário econômico, marcado por eleições presidenciais, dólar alto e Bolsa de Valores em queda, pode influenciar os ganhos em cada um deles.

Você já conhece o seu perfil de investidor? Acompanhe abaixo algumas opções dos melhores investimentos em 2022 para carteira conservadora, moderada e arrojada.

Melhores investimentos para 2022: perfil conservador

Para o ano de 2022, a Passer Consultoria desenha várias projeções, desde a baixa no mercado até uma alta considerável. Além disso, se nada de extraordinário acontecer, espera-se uma volatilidade semelhante à de 2021. Diante disso, confira as recomendações de aplicações para um perfil de investidor conservador.

1 - CDB, LCI ou LCA pré fixado

Como as taxas de juros futuros “esticou” bastante, comparado ao início de 2021, pode ser interessante travar o dinheiro por 12 meses, mesmo porque há boas chances de o IPCA ser bem abaixo do registrado esse ano, avalia a Passer.

2 - CDB + IPCA

Segundo a consultoria, esta opção vale para diversificação, por mais que se espere um IPCA menor em 2022, há sempre a chance de algum evento (ou uma soma deles) fazer com que as coisas não ocorram conforme as expectativas. E complementa: “Este tipo de investimento garante uma taxa real, ou seja, um ganho acima da inflação. E o ganho, atualmente, está muito interessante, também para um ano de vencimento”.

Leia também:

Confira 6 investimentos atrelados à inflação para se proteger da alta do IPCA

3 - Tesouro IPCA+ 2026

Para quem pode segurar um pouco mais de tempo (nesse caso, até 2026), e não se incomoda com oscilação até lá, a Passer aponta que uma boa opção pode ser este título público atrelado à inflação. “As taxas estão atrativas (hoje em torno de IPCA + 5% ao ano, contra IPCA + 2,5% ao ano visto no início de 2021). Outra vantagem é que, se for necessário, é fácil vender o título, porém, fica sujeito ao risco de, no pior dos cenários, ter rentabilidade negativa”.

Dessa forma, recomendam investir no Tesouro IPCA+ com vencimento em 3 anos. É possível encontrar este vencimento sendo negociado no mercado secundário com taxa IPCA + 4,00%. A título de comparação, há 1 ano a rentabilidade do Tesouro IPCA+ com vencimento em 2026 era IPCA + 2,63%.

4 - Fundos Tesouro Selic Simples FI RF ou Trend DI Simples FIRF

Esta opção é para quem precisa de segurança ao máximo e liquidez imediata, pois o resgate ocorre no mesmo dia da solicitação. Já a rentabilidade é de cerca de 100% do CDI, pois o fundo investe quase que integralmente em título público pós-fixado, e não há taxa de administração.

5 - Fundo Trópico Vex FIM

Trata-se de um fundo multimercado, que faz arbitragem de ações, sem utilização de crédito corporativo. “Desde o início, o retorno acumulado é de pouco mais de 140% do CDI, com uma volatilidade de aproximadamente 1%, ou seja, um bom retorno com um baixo risco e resgate rápido (3 dias)”, comenta.

E a Passer finaliza: “Como sempre, recomendamos a divisão dos aportes em mais produtos, pois com essa diversificação a carteira se torna mais segura e com um retorno x risco mais interessante”.

Melhores investimentos para 2022: perfil moderado

Para um perfil moderado, a V10 Investimentos ressalta que a alocação de investimentos deve considerar não só o perfil do investidor, mas também o seu momento financeiro.

“É um processo dinâmico que tenta conciliar os seus objetivos com as suas disponibilidades levando em consideração a evolução do cenário econômico nacional e internacional. Para tal, a ajuda de profissionais é essencial para a obtenção de bons resultados”, comenta.

Acompanhe abaixo as indicações da V10 dos melhores investimentos de 2022 para quem tem um perfil moderado e que já tenha a sua vida financeira devidamente equilibrada, sem previsão de grandes gastos nos próximos 2 anos.

1 - CDB Pós Fixado CDI

Para um perfil moderado, não só por causa da proteção, mas também pelo cenário que estamos vivenciando, a V10 acredita que este seja o principal investimento da carteira, possuindo, assim, a maior participação.

O CDB pós fixado não possui uma taxa de juros pré-definida, oscilando neste caso de acordo com o CDI, que acompanha a taxa Selic. Com o aumento constante da taxa básica de juros, atualmente em 9,25% ao ano, o escritório acredita que investir atrelado ao CDI, seja de grande importância para proteger o poder de compra do investidor, tendo em vista que a Selic também influencia esse indexador.

“Ao olhar as opções de CDBs nos deparamos com uma enorme variedade de opções, desde prazos até rentabilidades. No cenário que estamos, e o que vamos enfrentar no próximo ano com as eleições presidenciais e a continuação da pandemia, acreditamos que o ideal para um perfil moderado seja uma maior participação em CDBs com liquidez diária. Neste caso, perderíamos um pouco em rentabilidade, já que neste investimento a porcentagem do CDI é menor, mas ganharíamos em segurança e proteção”.

E complementa: “Além disso, é preciso ter o cuidado de trabalhar nos limites do FGC (Fundo Garantidor de Crédito) e com CDBs de empresas em boa situação financeira. Hoje, existem no mercado ofertas de CDBs com rendimento superior a 100% do CDI, com liquidez diária e prazo de um a três anos”.

2 - CDB indexado à inflação

Fora o CDB pós fixado atrelado ao CDI, a V10 acredita que para o perfil moderado seja interessante manter uma parcela dos investimentos em CDBs indexados à inflação. “A fim de proteger a carteira da alta constante do IPCA (principal indicador da inflação), este ativo será de grande importância, protegendo a carteira caso haja um aumento da inflação em 2022 acima do já precificado pelo mercado”.

3 - ETF do S&P 500

A V10 comenta que esta seria a parte de risco da carteira moderada para 2022. Tendo em vista o desenvolvimento antecipado da economia americana, se comparada com a brasileira, consideram que o investimento em ações americanas seja a melhor opção.

“As notícias pessimistas e cenários econômico e político instáveis, têm trazido uma forte volatilidade à B3, operando sem um sentido claro. Ademais, somado a isso, projetamos ainda um cenário complicado para a bolsa brasileira em 2022, com as eleições presidenciais. Assim, acreditamos que o melhor a ser feito na parte de risco da carteira, é o investimento em ações americanas a partir de um ETF (fundo de índice) do S&P 500. Esse ativo trará para a carteira uma ótima exposição ao mercado americano, tendo em vista que o S&P 500 é composto pelas quinhentas maiores empresas do mundo listadas e domiciliadas nas Bolsas de NY”.

Além disso, esta aplicação também protege o investidor de uma possível alta do dólar, caso a situação econômica brasileira se deteriorar ao longo de 2022.

4 - Fundos Macro

Para a parte de fundos de investimentos da carteira, a recomendação da V10 é que os fundos macros seriam os ideais para a sua composição. “Esses fundos são do tipo multimercado, com uma estratégia específica composta pela análise do cenário macroeconômico (por isso o nome, “macro”) e indicadores econômicos sendo bem adequados ao cenário econômico que estamos enfrentando”.

5 - Hedge

“Levando em conta o momento que estamos passando, não poderíamos deixar de lado o hedge. Para uma carteira moderada, acreditamos que ter uma pequena parcela dela em ativos de hedge já seria o ideal. Esses ativos vão auxiliar a carteira em momentos de instabilidades como o que estamos presenciando, tendo como objetivo proteger o valor da carteira”, aponta a V10.

E conclui: “Especificamente sobre os ativos que compõem a parte hedge da carteira, acreditamos que ETFs (fundos de índice) relacionados à ouro, prata e criptomoedas sejam bem interessantes e funcionarão como uma boa proteção. Lembrando que esta parte de hedge é somente uma pequena parcela da carteira”.

Melhores investimentos para 2022: perfil arrojado

Veja abaixo a alocação recomendada pela AFS Capital dos melhores investimentos para 2022 para um perfil arrojado. Lembrando que antes de tomar qualquer decisão, o investidor deve realizar uma avaliação minuciosa do produto e respectivos riscos, face aos seus objetivos pessoais e ao seu perfil de risco.

10% em Fundos de curto prazo

A AFS Capital destaca que é importante manter uma parcela em fundos de liquidez de curtíssimo prazo para possíveis emergências que possam surgir na vida do investidor ao longo do ano.

Leia também:

Reserva de emergência: onde investir? Conheça as 5 melhores opções!

30% em Renda Fixa

“Dado o nível atual da Selic é importante ter uma boa parcela nessa classe, distribuídos em títulos de renda fixa pré e pós. Principalmente em ativos que podem oferecer alguma proteção contra inflação, que deve incomodar ainda em 2022, indica o escritório.

30% em Multimercados

A AFS Capital acredita que fundos multimercados, dado um cenário macro ou micro, podem atuar em todas as classes de ativos com muita disponibilidade e agilidade. Dessa forma, consideram manter uma boa parcela nessa classe.

20% em Renda Variável

No nível atual de preços da bolsa, a AFS Capital sugere alocação em qualquer portfólio, mas dada a volatilidade esperada para o ano, o ideal seria uma alocação em nomes já conhecidos, com longa história na bolsa, que costumam pagar bons dividendos.

10% em Internacional

Fechando a carteira arrojada, devido à acessibilidade atual dos ativos internacionais, como grandes fundos e grandes nomes das principais bolsas no exterior, a AFS Capital sugere alocar uma parcela nessa classe de ativos pensando em diversificação.

Cenário econômico em 2022

Novos casos de covid em função da variante ômicron, inflação ainda persistente no Brasil e nos principais mercados, além das eleições presidenciais no final do ano são alguns dos pontos que o investidor deve ficar atento.

“Imaginamos que há uma boa chance de o ‘pós-eleições’ ser positivo para a Bolsa, por exemplo, já que teremos um presidente que, independente de quem for, precisará seguir com as reformas necessárias para nosso crescimento. Além disso, a provável queda da inflação deve fazer com que a Selic também reduza, o que é sempre um bom estímulo para a atividade econômica e ativos de risco como ações”, avalia Marico Wolter Filho, planejador e consultor de investimentos da Passer.

Conforme o Boletim Focus de 27 de dezembro, a taxa Selic deve terminar 2022 em 11,50% ao ano e a inflação estimada para o período é de 5,03%. Vale lembrar que em dezembro, o presidente do Banco Central afirmou que a prioridade é combater a inflação, mesmo que isso leve a uma recessão da economia brasileira. Já em relação ao PIB, a expectativa agora é que a economia cresça somente 0,42% neste ano.

Mario Tomadon, sócio fundador e Head de Renda Variável e Derivativos da AFS Capital, pontua que “o cenário sugere cautela, mas uma alocação bem estruturada é chave para atravessar esse ano de 2022 que promete um pouco mais de volatilidade”.

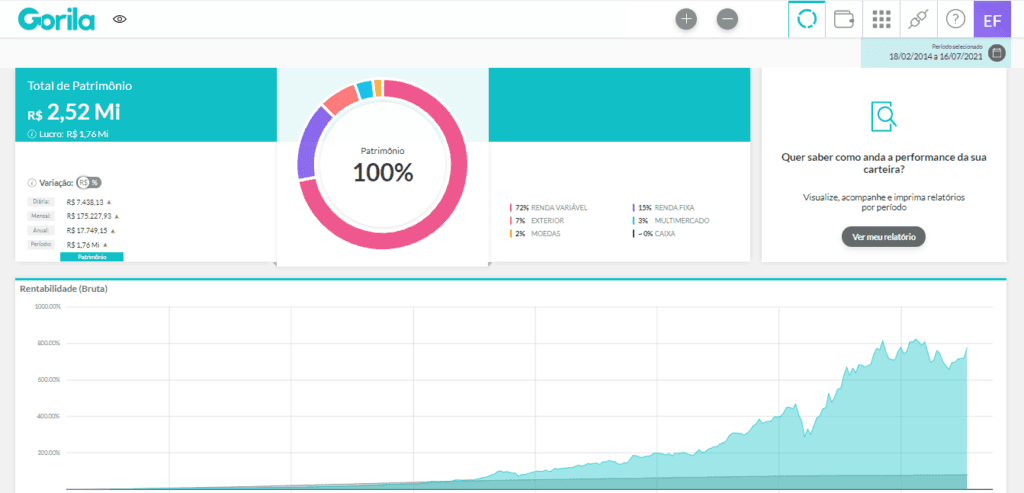

Acompanhe os melhores investimentos ao longo de 2022 com o Gorila

Depois de investir, é fundamental acompanhar de perto como está a rentabilidade da sua carteira. O Gorila te ajuda a consolidar num só lugar seus ativos em renda fixa, variável, multimercado, offshore e muito mais!

Na palma da mão você tem acesso a relatórios de rentabilidade, incluindo a volatilidade, e visualiza todos os eventos corporativos, como pagamento de dividendos, juros sobre capital próprio e vencimentos.