Como investir no Tesouro Direto? Descubra aqui!

Atualizado em 12/01/2022

O Tesouro Direto é uma das aplicações mais seguras do mercado e costuma ser uma alternativa bem mais rentável do que deixar o dinheiro na poupança. Na prática, o Tesouro Direto equivale a emprestar dinheiro para o governo. Esses recursos são então direcionados para o financiamento de áreas como educação, infraestrutura e saúde.

Mas você sabe como investir no Tesouro Direto? O processo é bem simples. Você só precisa ter acesso à internet e uma conta em uma instituição financeira. A partir de R$ 30 já é possível aplicar em títulos do Tesouro Direto e obter um bom rendimento. Continue a leitura para conferir outras dicas de como investir nos títulos públicos.

Crescimento do Tesouro Direto

O investimento em Tesouro Direto tem ganhado cada vez mais espaço entre os investimentos de renda fixa. Segundo dados da B3, em outubro de 2021 o Tesouro Direto tinha 1,7 milhão de investidores com posição em custódia e um um saldo médio de R$ 2 mil.

Criado em 2002, através de uma parceria entre o Tesouro Nacional e a BM&F Bovespa, o objetivo central foi tornar acessível a aquisição de títulos públicos por qualquer pessoa.

E não é que isso tem dado certo?

Em 2013, o total de investidores era de 100 mil. Já no 3º semestre de 2021 o número passou para 1,4 milhão. Passado um ano, a quantidade de investires subiu 16% chegando a 1,7 milhão no 3º trimestre de 2021.

Com o aumento de número de investidores, nota-se uma queda no saldo mediano investido de R$5 mil no final de 2019 para R$2 mil em 2021.

Além disso, de acordo com a pesquisa da B3, o perfil de gênero dos investidores em Tesouro Direto mudou consideravelmente ao longo dos anos, com um aumento de 16p.p na participação das mulheres quando comparado a 2013, representando hoje, 41% dos investidores no produto.

Rentabilidade do Tesouro Direto

Os títulos públicos rendem uma taxa muito próxima a 100% do CDI, que como já vimos é o benchmark financeiro da renda fixa.

É interessante que a venda antecipada também pode trazer bons lucros ao investidor. Isso acontece porque os títulos do Tesouro Direto são precificados diariamente, conforme as expectativas do mercado quanto aos juros futuros. Dessa forma, quando eles caem, o preço dos papéis aumenta. Isso significa que eles estão valendo mais do que você pagou.

Outra vantagem é a liquidez diária. Assim você pode solicitar o resgate do Tesouro Direto a qualquer momento. O risco dessas operações também tende a ser muito baixo, já que o governo federal é o emissor.

Tipos de títulos do Tesouro Direto

Apesar de estar na categoria de renda fixa, cada um dos títulos do Tesouro Direto rende de uma forma diferente.

É legal esclarecer que, a partir de 2015, houve mudança no nome dos títulos com o objetivo de popularizar o programa. Assim, os títulos LFT, NTN-B e LTN, agora são conhecidos, respectivamente, por Tesouro Selic, Tesouro IPCA+ e Tesouro Prefixado.

Agora confira como investir em cada tipo de Tesouro Direto:

Tesouro Selic: É um dos papéis mais conhecidos e têm sua rentabilidade indexada à taxa Selic, pagando cerca de 100% do CDI. Tem baixa volatilidade e você pode fazer o resgate antes do vencimento sem perder dinheiro.

Tesouro IPCA+: Esse título proporciona rentabilidade real, ou seja, garante o aumento do poder de compra do seu dinheiro, pois seu rendimento é composto por duas parcelas: uma taxa de juros prefixada e a variação da inflação (IPCA).

Tesouro Prefixado: Nesse tipo de aplicação você receberá o valor investido acrescido da rentabilidade na data de vencimento ou resgate do título. O pagamento ocorre de uma só vez, no final da aplicação. É recomendado para quem pode esperar receber a grana até o final do período do investimento.

Custos

Despois de saber como investir no Tesouro Direto, o investidor deve ficar de olho em algumas taxas cobradas. Vamos conhecê-las abaixo.

IOF

O IOF (Imposto sobre Operações Financeiras) é cobrado sobre os rendimentos apenas se você solicitar o resgate nos primeiros 30 dias da aplicação. Veja a tabela e o desconto a cada dia.

[table “7758” not found /]

Fonte: Receita Federal

Taxa de Custódia

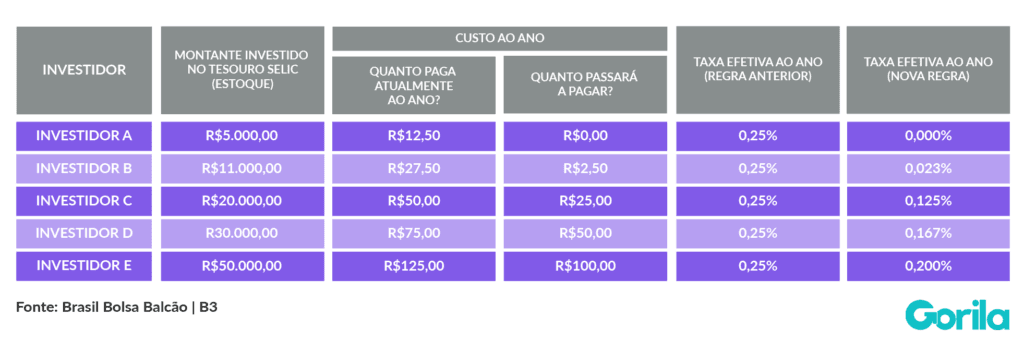

A partir do dia 1 de janeiro de 2022, a taxa de custódia passa de 0,25% para 0,20% ao ano. Essa redução busca aumentar a adesão de novos investidores e democratizar ainda mais os títulos de investimento em Renda Fixa mais seguros do país.

A taxa de custódia é cobrada pela B3 – Brasil, Bolsa, Balcão para a guarda dos papéis e a segurança das suas informações pessoais. Embora a taxa seja expressa ao ano, sua cobrança recai em duas parcelas, uma no 1º dia útil de janeiro e outra no 1º dia útil de julho.

Além disso, desde o dia 1° de agosto de 2020, a B3 e o Tesouro Nacional zeraram a taxa de corretagem para todos os investidores em Tesouro Selic até o limite de R$ 10 mil em estoque.

Para entender como foi o efeito da alteração, imagine três investidores: um com R$ 9 mil, outro com R$ 11 mil e um terceiro com R$ 20 mil aplicados em Tesouro Selic.

O primeiro ficará totalmente isento de taxa. O segundo só terá custo referente à taxa de custódia sobre o valor de R$ 1 mil que excede os R$ 10 mil. O terceiro pagará taxa referente aos R$ 10 mil excedentes.

Veja a tabela abaixo com os valores dos montantes e a taxa.

Além disso, a cobrança da taxa semestral possui um valor mínimo, caso o valor seja inferior a R$10,00, este será acumulado para o semestre seguinte, ou para a data de encerramento, o que ocorrer primeiro. No caso de eventos de custódia ou venda antecipada, o valor será cobrado independentemente do mínimo.

Imposto de Renda

Há também o Imposto de Renda (IR), que incide sobre os rendimentos de forma regressiva. Quanto maior o tempo que o dinheiro permanecer investido, menor será a alíquota. A tributação já fica retida na fonte e você só precisa declarar anualmente.

| Período de investimento | Alíquota de IR (%) |

|---|---|

| Até 180 dias | 22,5 |

| Entre 181 até 360 dias | 20 |

| De 361 até 720 dias | 17,5 |

| Acima de 720 dias | 15 |

Fonte: Tesouro Direto

Dica do Gorila

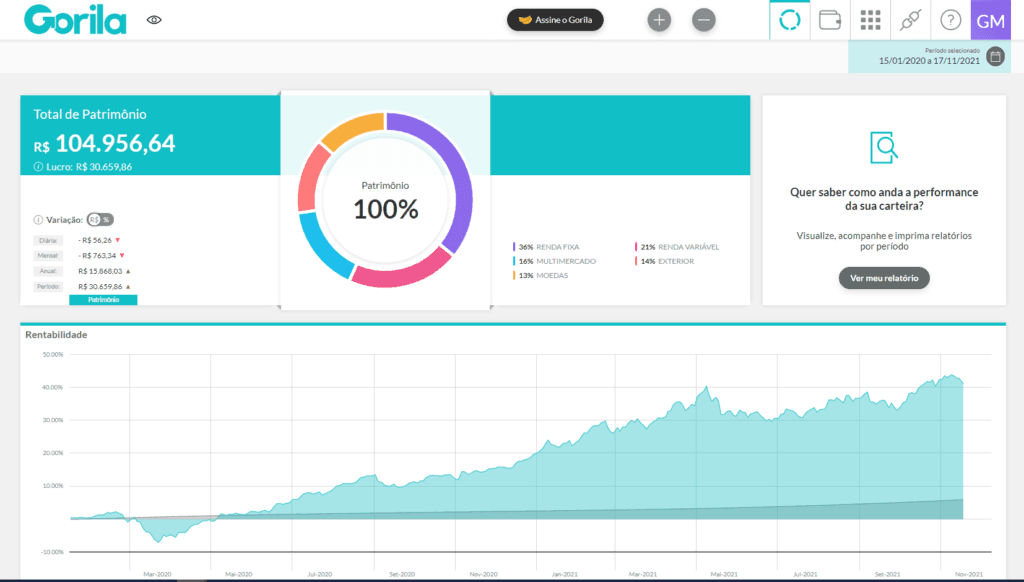

Depois de entender como investir no Tesouro Direto, você sabe que essa é uma forma segura de investimento e que pode ser o início para você investir seu dinheiro de uma forma diferente e mais rentável. É importante que ao adquirir um título você fique de olho na taxa de rentabilidade, tipo de papel e a data do vencimento. Depois da compra você já sabe que fica bem mais fácil acompanhar seus rendimentos através da plataforma do Gorila, né?

Curtiu?

Compartilhe esse artigo com os amigos através das nossas redes sociais: Facebook, Instagram, Twitter ou Linkedin!