O euro e o dólar atingiram a paridade. E agora?

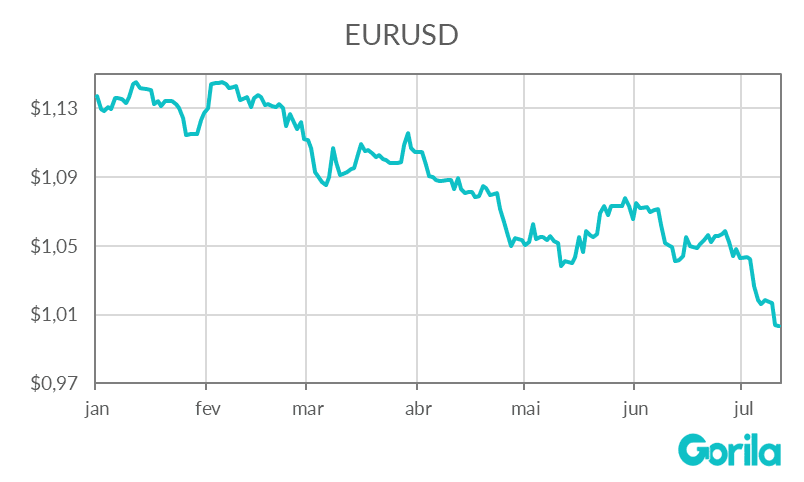

Muitos têm sido os alertas para uma possível equidade entre as cotações das moedas americana e europeia, ao passo que o bloco do euro se encaminha para uma possível recessão diante do quadro de desabastecimento de energia e o Federal Reserve segue com sua política monetária em trajetória consideravelmente contracionista. E o aviso finalmente se concretizou: euro alcança paridade com o dólar pela primeira vez desde 2002.

Continue a leitura para entender como isso aconteceu.

Paridade euro dólar

A moeda europeia tem atingido consecutivas mínimas diante da moeda americana nas semanas que se passaram e, na última terça-feira (12), as projeções de muitos analistas de que as moedas atingiriam a paridade se concretizou, mesmo que por um breve momento.

Desde o começo do ano, a moeda americana já acumulou valorização de 13% contra a moeda europeia, que tem recuado a patamares não observados desde a implementação do euro como moeda oficial em circulação do bloco econômico, em 2002, última vez que estiveram em igualdade.

Apesar das consequências de uma possível paridade entre o euro e o dólar permanecerem incertas, as causas para o episódio não são de difícil compreensão, ainda que operem em diferentes sentidos.

Por que o dólar se valorizou?

O movimento de fortalecimento do dólar pode ser observado desde o começo do ano e não é exclusivo ao euro, recaindo sobre uma série de outras moedas globais. Desde 2022, o DXY (Dollar Index), índice que acompanha o desempenho da moeda americana contra uma cesta de moedas globais, principalmente de economias com importantes relações comerciais com os Estados Unidos, já acumula alta superior a 10%.

O início do processo de aperto monetário americano, apesar de muitos analistas avaliarem como tardio, tem se mostrado necessariamente agressivo e se escalonou de maneira bastante acelerada. As pressões inflacionárias impostas desde o começo do ano, advindas do encerramento da política de isolamento social com o final da pandemia e o reaquecimento da demanda, somadas, ainda, à erupção dos conflitos na Ucrânia, que desorganizaram as cadeias produtivas globais e promoveram a disparada dos preços das commodities agrícolas e energéticas ao redor do mundo, forçaram o Federal Reserve a promover o aperto monetário mais acelerado em quase trinta anos.

Enquanto, em janeiro, a Fed Funds Rate se encontrava em 0%, desde a reunião de março, que marcou o início do processo de elevação das taxas de juros, o juros americano já saltaram para o intervalo de 1,50% a 1,75%, à medida que as projeções para a taxa terminal para 2022 já se situam em 3,4%. Os juros americanos mais elevados tornam os títulos do Tesouro ainda mais atraentes, intensificando o processo de entrada de capital na economia dos EUA.

Igualmente, a elevação dos riscos globais por conta das condições financeiras mais apertadas, como tem se verificado nos últimos meses, gera um movimento de maior aversão a riscos ao redor do mundo, com os investidores buscando se proteger da volatilidade do mercado em ativos mais seguros, o que acaba favorecendo o dólar, considerado valor de refúgio.

Quais são os motivos para a queda do euro?

À medida em que as causas da valorização do dólar se concentram principalmente na política monetária agressiva do Federal Reserve e na maior segurança oferecida pela moeda em momentos de elevada volatilidade global, os motivos para o enfraquecimento recente do euro têm novas causas, mas que se esbarram nos mesmos problemas.

Guerra da Ucrânia

Como já muito noticiado ao longo do primeiro semestre, para além dos impactos humanitários causados pela guerra da Ucrânia, o conflito no leste europeu gerou diversos estresses sobre as cadeias produtivas globais que se estenderam para quase todos os setores da economia.

A Rússia é uma importante parceira comercial do bloco do euro, sendo a principal exportadora de diversas commodities agrícolas e energéticas para a região. A eclosão da crise, acrescida da imposição de sanções econômicas contra o país, originou um quadro inflacionário que se deteriorou rapidamente, com os principais impactos sendo sentidos pela Europa em primeira mão.

Leia também:

Rússia e Ucrânia: como a guerra afeta o preço das commodities

A aceleração dos preços dos combustíveis e energia também foi responsável pelo primeiro déficit na balança comercial alemã em três décadas, registrado no mês de junho, com forte saída de divisas do país.

Crise energética

Com a interrupção do fornecimento de gás natural pela Rússia a países europeus, principalmente a Alemanha, como retaliação aos embargos impostos pela zona do euro, a Europa tem observado uma disparada dos preços da energia e um crescente risco de crise energética. No ano, os preços da energia já acumulam alta de 16%, ao passo que os contratos futuros do gás holandês TTF, principal referência dos preços da commodity no continente, já dispararam 150%.

Diante do choque de oferta do gás natural na zona do euro, os Estados Unidos assumiram papel relevante na distribuição da commodity ao continente e ultrapassaram as exportações russas. O crescimento da produção e exportação do produto pelos EUA, no entanto, é anterior ao acordo firmado entre as grandes potências, sendo que, no começo do ano, os Estados Unidos se tornaram os maiores exportadores mundiais de gás natural liquefeito.

No início de julho, os riscos de crise energética na Europa se intensificaram ainda mais, ao passo que a explosão em uma das instalações da Freeport LNG, a greve dos petroleiros na Noruega e a manutenção do gasoduto Nord Stream 1 impuseram novos desafios à entrada de gás no continente. O panorama mais desafiador para o bloco, com poucas perspectivas de solução no curto prazo, continuam a afastar investidores e desestabilizar o câmbio na região.

Recessão

A intensificação do aperto monetário pelo Federal Reserve, na tentativa de controlar a disparada dos preços, principalmente de alimentos e energia, e manter as expectativas ancoradas, tem elevado as projeções para uma desaceleração da economia mundial, que terá de conviver com juros mais altos por um período mais prolongado.

A elevação dos juros americanos não é exceção, à medida que diversas outras autoridades monetárias ao redor do mundo têm revisado seus planos de retirada dos estímulos injetados ao longo dos últimos anos e antecipado o processo de contração monetária.

Apesar das condições monetárias mais restritivas apresentarem desafios relevantes para as diversas economias do globo, a Europa, já fragilizada pela crise humanitária, energética e inflacionária, tem se colocado no centro do debate sobre uma possível contração da atividade econômica.

Leia também:

Entenda a alta da taxa de juros no Brasil e no mundo

Política monetária

A despeito do movimento global de contração monetária, a alta dos juros do Banco Central Europeu (ECB) está prevista para acontecer apenas a partir do final de julho.

Enquanto muitos analistas afirmam que a autoridade monetária europeia está atrasada no combate à inflação, que já se arrasta desde o início do ano, a autarquia argumenta que a elevação abrupta dos juros no bloco pode intensificar o problema de fragmentação econômica da zona do euro, ocasião na qual o diferencial dos juros cobrados sobre países já fortemente endividados, como Itália e Portugal, tem forte evolução contra países mais fiscalmente sólidos.

Saiba mais:

Inflação 2022: por dentro da alta generalizada dos preços

No mais, os riscos de recessão na região devem limitar a atuação mais agressiva do ECB, enquanto o Federal Reserve possui mais espaço de manobra a fim de seguir com o aperto monetário rígido, suportado pelo mercado de trabalho fortemente aquecido. Assim, a continuidade da elevação do diferencial dos juros americanos e da zona do euro deve seguir impondo dificuldades à estabilização da moeda europeia.

Quais são as possíveis consequências da paridade euro dólar?

Apesar das exportações europeias serem favorecidas por um cenário cambial mais depreciado, diante do ganho de competitividade dos produtos comercializados ao exterior, grande parte das importações do continente são transacionadas em dólar, encarecendo as mercadorias advindas de fora.

Nessa conjuntura, a maior preocupação recai sobre os preços das commodities energéticas, como gás natural e petróleo, que já vem observando uma disparada dos preços nos últimos meses. O avanço do dólar contra o euro deve agir como mais um fator a pressionar os preços e manter a inflação elevada no bloco econômico, corroendo o poder de compra dos consumidores e elevando os riscos de recessão na região.

A persistência da espiral inflacionária também continuará a pressionar o Banco Central Europeu, que terá de lidar com novos desafios para contrair a política monetária sem intensificar o quadro de recessão nem prejudicar a já debilitada situação fiscal de alguns países do bloco, cuja parte da dívida também está em dólar. Apesar disso, muitos analistas apostam que a possível elevação das taxas de juros europeias ao final do mês possa trazer maior estabilidade à moeda europeia, com a redução do diferencial com os Fed Funds.

Quanto ao mais, o mercado espera uma forte elevação da volatilidade cambial nos próximos meses, ao passo que o euro deve adentrar patamares ainda mais desconhecidos. Enquanto alguns projetam que a moeda europeia possa estacionar em US$ 0,98, os mais pessimistas apostam que o euro possa cair até US$ 0,95, menor cotação em cinquenta anos.

Como estão os demais mercados globais?

Brasil

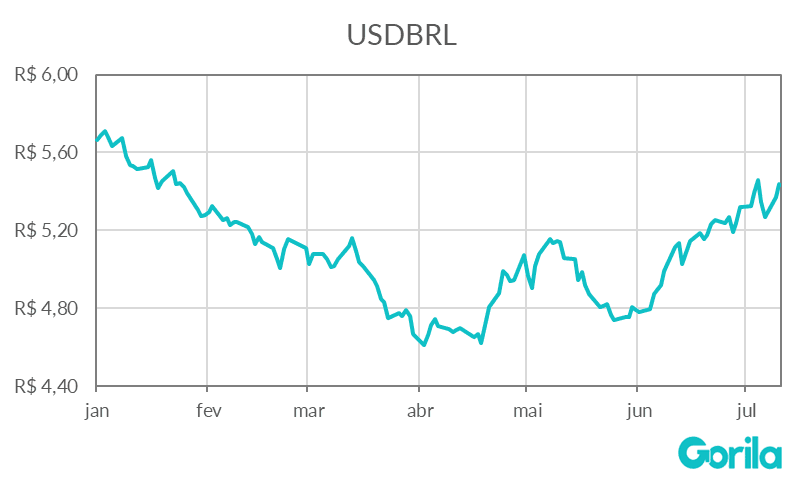

O alto diferencial de juros observado entre o Banco Central do Brasil e o Federal Reserve no começo do ano foi um dos responsáveis pela forte valorização do real no primeiro trimestre. A moeda brasileira chegou a acumular queda de 18% no ano, sendo cotada abaixo dos R$ 4,60.

No entanto, com o início do aperto monetário norte-americano e as respostas mais agressivas contra a inflação historicamente elevada, o dólar voltou a se fortalecer e já recuperou grande parte das perdas acumuladas, recuando 3% no ano.

A perpetuação do processo de elevação da taxa de juros americana por tempo indeterminado, enquanto o Banco Central do Brasil se aproxima do fim do ciclo de altas, promete manter a trajetória de recuperação do dólar, ao passo que a ascensão dos riscos fiscais no Brasil pesam sobre o real.

Japão

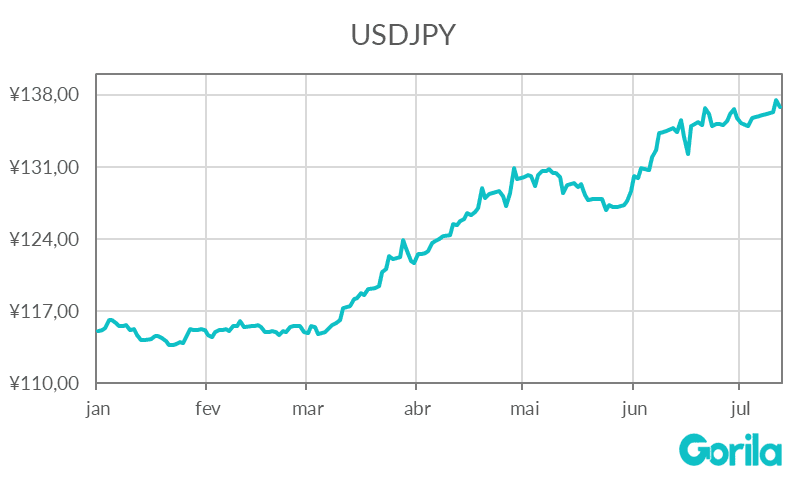

Outro caso interessante para ser acompanhado no ano é a relação entre as moedas americana e japonesa. O iene, moeda oficial do Japão, tem enfrentado forte desvalorização diante do dólar, como consequência das turbulências políticas, monetárias e fiscais enfrentadas pelo país.

Apesar de ser uma economia sólida, a inflação voltou a bater na porta do país em 2022, avançando para patamares não vistos em mais de 30 anos, ainda que baixos quando comparados ao resto do mundo. Na contramão das demais autoridades monetárias internacionais, o Banco do Japão optou por manter a política monetária doméstica em território fortemente acomodatício, preservando os estímulos adicionados ao longo da pandemia na expectativa de observar uma evolução mais robusta da atividade econômica.

A elevada discrepância entre as políticas monetárias americana e japonesa corroboraram para a derrocada recente do iene, que atingiu níveis historicamente baixos, não vistos desde 1998. O problema também transborda para a perda de atratividade dos títulos da dívida japonesa, com rendimentos bastante descolados do resto do mundo, intensificando a desvalorização cambial.

No lado político, a recente vitória do Partido Liberal Democrata (LDP) para as eleições da Câmara não beneficiou o câmbio, com a promessa de que as taxas de juros japonesas permanecerão inalteradas por período indeterminado.

Acompanhe seus investimentos pelo Gorila

Curtiu o artigo sobre a paridade euro dólar? Então aproveite para seguir as nossas mídias: Facebook, Instagram, Twitter , LinkedIn e Telegram!

No Telegram, por exemplo, você tem acesso aos conteúdos mais quentes do mercado através de nosso Morning Call diário, além de conteúdos especializados sobre as decisões do Copom e o Relatório Focus contendo todas as expectativas dos principais agentes do mercado. Por lá você também fica por dentro das novidades na plataforma do Gorila.