Veja como eventos do governo americano e do mundo impactam o 2° semestre

O Gorila conversou com Roberto Attuch para fazer um balanço do governo americano e do cenário mundial no 1° semestre e entender o que vai influenciar nesta segunda metade do ano.

Além disso, o especialista também deu dicas para montar a carteira nos próximos meses.

Attuch é fundador e CEO da OHMResearch, única casa de research do Brasil com visão global.

Muita coisa aconteceu nesse período e falamos de tudo na nossa live. Leia o artigo para ficar por dentro dos principais eventos e saber como eles vão influenciar a vida do investidor no 2° semestre!

Dança das cadeiras: o evento do governo americano que foi o mais importante do 1° semestre de 2021

O CEO da OHMResearch analisa que a eleição de democratas para o Senado americano foi o acontecimento mais importante do período em questão.

Em 6/1, aconteceu na Geórgia a disputa por duas cadeiras no Senado. Venceram Raphael Warnock e Jon Ossoff, ambos do Partido Democrata. Com isso, o Senado passou a ter 50 votos republicanos e 50 votos democratas.

Isso beneficia o governo do democrata Joe Biden, pois em caso de empate, o voto de minerva é da vice-presidente Kamala Harris. Dessa forma, Biden ganha maioria no Senado e, consequentemente, maior poder de governabilidade.

No dia da vitória, o rendimento dos Treasuries de 10 anos (o Tesouro dos EUA com vencimento em 10 anos) começou a crescer. O rendimento que antes era de 0,7% atingiu a marca de 1,77% em março. Esse pico se deu no mesmo mês em que Biden anunciou o American Jobs Plan, plano de governo direcionado a capital humano.

Attuch explica que o aumento nos treasuries ocorreu porque o mercado está imaginando mais gastos do governo com a implementação das medidas mais intervencionistas de Biden. Logo, espera-se que o governo americano emita mais títulos para arcar com os custos de suas atividades.

Com oferta maior de títulos no mercado, é prevista a queda nos seus preços e aumento de seus rendimentos.

Por que o mercado de treasuries do governo americano é importante?

Os EUA detêm a maior moeda de reserva do mundo. Isso faz com que o seu mercado de títulos públicos (os treasuries) seja o mais líquido e eficiente do planeta.

É lá, portanto, que operam os fundos soberanos e as tesourarias das principais empresas. Trata-se de um mercado de trilhões que possui juros que determinam para que direção vai o dólar e as commodities. Isso faz com que os treasuries indiquem os movimentos das bolsas de valores ao redor do mundo, esclarece Attuch.

A alta dos treasuries do governo americano é um desincentivo aos investimentos em renda variável?

O aumento dos juros dos títulos públicos americanos assustou o mercado. Os investidores começaram a temer o aumento da inflação e a especular reajustes na taxa de juros. Isso faria com que a renda variável se desvalorizasse para dar lugar a uma renda fixa mais atrativa.

Attuch defende a ideia de que tudo depende das condições da época e do nível que os treasuries estão. O especialista diz que o aumento dos títulos públicos em razão da inflação é um problema. Mas a subida que ocorreu neste ano não é preocupante nesse sentido. “É uma subida saudável”, afirma.

“Quem está preocupado hoje com inflação está pelo menos dois meses atrasado”, complementa Attuch. O especialista aponta que o pico dessa preocupação foi em março.

O Fed, banco central estadunidense, quer a inflação em torno de 2,5% nos próximos anos para depois cair em direção a meta de 2%.

O ponto principal é que o mundo está atolado em dívidas. “A relação dívida/PIB dos países já estava alta em função da crise de 2008 e ficou mais alta ainda por causa dos planos de resgate e da COVID-19”, exemplifica Attuch.

“Como só existe dívida pré-fixada, ter um pouco de inflação é bom para os governos […] o crescimento de PIB nominal faz a relação dívida/PIB cair”, completa.

O que o investidor pode esperar em meio a esse cenário?

Attuch comenta que “A principal preocupação do mercado hoje é com crescimento. Não é mais com inflação. As expectativas de inflação estão sob controle quando você olha o que o mercado está esperando”.

Em vista disso, o analista acredita que valha a pena atentar-se aos setores de reabertura da economia. Ele aposta nos setores de traveling, commodities e bens industriais e diz que essas áreas vão performar bem no 2° semestre a partir de setembro. Durante a live, Attuch deu mais detalhes que explicam o seu posicionamento.

O especialista acrescentou ainda que acredita num novo aumento dos juros dos Treasuries de 10 anos. Com isso, o setor de tecnologia deve sofrer correção. Ainda assim, não será uma correção a ponto de haver quebra, pois essas ações são sempre uma boa reserva de valor, avisa.

Attuch crê em uma futura rotação onde as ações de tecnologia pararão de performar para dar espaço ao crescimento de outros setores.

“Se o rendimento dos juros dos Treasuries de 10 anos voltar a subir, o que eu acho que vai acontecer, aí o que vai corrigir é o setor de tecnologia”, diz. Apesar disso, não será uma correção alta a ponto de haver uma quebra, porque “Essas ações são uma boa reserva de valor”, alerta.

E quando se trata de China? Qual a perspectiva de crescimento do gigante asiático?

Na visão de Attuch, o mercado da China não fez nada este ano por dois motivos.

A primeira razão tem a ver com o ditado “first in, first out”. A China entrou primeiro e saiu primeiro da pandemia. Dessa forma, a recuperação pós-pandemia já chegou no pico.

A segunda razão é a pressão regulatória sobre as grandes empresas de tecnologia. Questões como o cancelamento do IPO do Ant Group e a suspensão do aplicativo Didi ilustram esse cenário onde o governo chinês busca limitar o poder dos bilionários de tecnologia. Mas com o tempo elas vão voltar, tranquiliza o gestor.

Dá para ser otimista com a bolsa brasileira?

Roberto Attuch diz que “todo brasileiro deve ter parte relevante dos investimentos fora do Brasil. Por um motivo simples: você não pode correlacionar a sua renda com o seu patrimônio.”

Inclui ainda que, em relação ao crescimento, está “cuidadosamente otimista com o Brasil”. Porque, apesar dos desafios macroeconômicos (como desemprego alto), é preciso recordar que a “bolsa não é PIB. O que está na bolsa são as melhores empresas”.

Assim, “Com a recuperação do crescimento global no 2° semestre, eu acho que o Brasil vai voltar a performar”, finaliza.

Quais foram os condutores da desvalorização cambial do real?

Após o Banco Central anunciar que iria corrigir a política monetária, o real começou a se valorizar em momentos do 1° semestre. Contudo, após o anúncio da reforma tributária, nossa moeda começou a performar mal. Attuch diz que “todo mundo pensou em vender ações para não ter que pagar impostos sobre dividendos”.

Quando o governo retrocedeu com a proposta da reforma, a moeda local voltou a performar bem. Esse vai e vem aconteceu devido a esse contexto político. Então, “O destino do real vai depender do que virá com a reforma tributária e de para onde vai o dólar globalmente”, pondera.

Attuch também acredita que a instabilidade política que o Brasil enfrenta ainda não está impactando na variação da moeda brasileira. Para o especialista, as eleições começarão a influenciar essa esfera somente a partir do meio do ano que vem.

“Entre setembro deste ano e maio do ano que vem, o que vai influenciar é para onde vão o dólar e as commodities . A partir de junho ou julho, será o debate eleitoral”, analisa.

Como montar uma carteira com exposição no exterior?

Com o título do governo pagando pouco, Attuch recomenda maior exposição em bolsa. “Eu teria uma participação menor em bolsas americanas e dividiria o percentual grande em bolsas fora dos EUA. [Investiria em bolsas] na Europa, Japão e um pouco em mercados emergentes”.

O gestor sinaliza ainda que faria investimentos temáticos através de ETFs temáticos. “A gente acredita que o principal tema da próxima década vai ser tudo que é ligado à questão climática […] Existe uma corrida para evitar uma catástrofe ambiental e a Europa vai liderar esse processo […] Existem ETFs que investem só em energia limpa, outros em lítio, há várias formas de investir tematicamente”, elucida.

Leia também:

ETFs: especialista em investimentos diz que temos um potencial inexplorado no Brasil

Outros setores para os quais o especialista dá atenção são os de fintechs e de criptos juntos aos de segurança cibernética.

Vai investir fora do Brasil? Você precisa pensar que tem dois bolsos!

Attuch aconselha os investidores que forem aplicar fora do Brasil a terem em mente que existem dois bolsos. Um bolso está com os reais. O outro bolso está com a parte investida em moeda estrangeira.

“Você tem que olhar aquela carteira em dólares, por exemplo, em relação ao benchmark que você tem, e não estar preocupado com o que está acontecendo com os reais”, esclarece.

Para isso, é essencial ficar de olho no que acontece no governo americano e nos mercados exteriores envolvidos nas aplicações.

Leia também:

Como investir no exterior sem sair do Brasil

O que é melhor: BDRs ou investir no exterior?

Investimentos no exterior: veja como declarar IR

Assista na íntegra a live sobre os eventos do governo americano e do cenário econômico internacional:

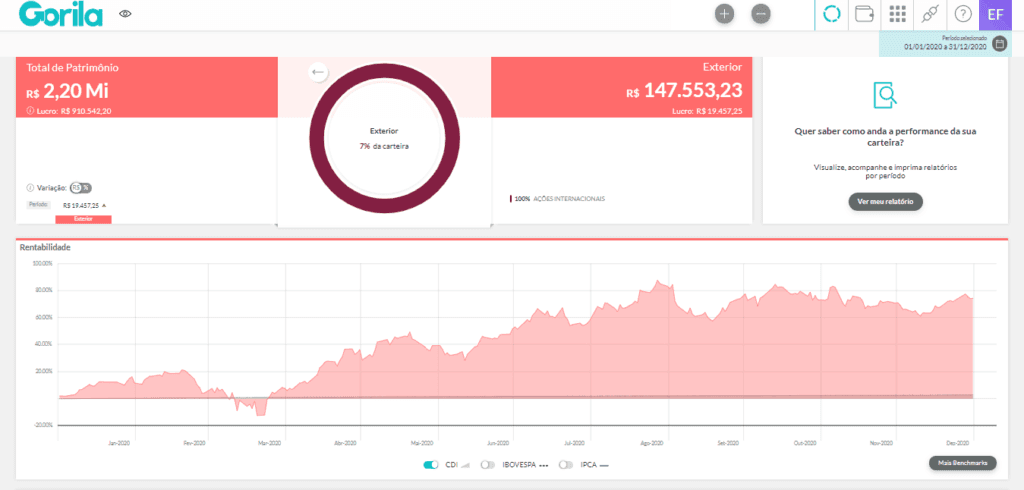

Controle seus investimentos no exterior com o Gorila

Para diversificar a carteira e investir fora do país, muitas vezes é necessário usar mais de um canal de investimento. Com as informações em mais de um lugar, é fácil se perder.

Mas quando você usa o Gorila para consolidar sua carteira de investimentos essa realidade muda. Em um único lugar, você vê a performance dos seus ativos do Brasil e do exterior.

Além dos mais de 400 mil produtos nacionais, você pode cadastrar investimentos offshore como Stocks, ETFs, REITs e Mutual Funds, e acompanhar a rentabilidade de todos eles.

No computador ou no celular, você tem acesso a análises completas e às informações dispostas de modo claro e intuitivo.

Curtiu? Siga nossas redes sociais para ficar por dentro das principais novidades do mercado internacional, governo americano e outros temas importantes: Instagram, Facebook, Twitter, LinkedIn e Telegram.

*Texto escrito sob supervisão de Álvara Bianca