Come-cotas: como é a tributação sobre os fundos de investimento

Já ouviu falar no come-cotas? Se você investe em fundos de investimentos já está habituado com essa cobrança que acontece duas vezes por ano: sempre no último dia útil de maio e de novembro.

Esse tributo atinge a maioria dos fundos de investimento, e não há muito como escapar da cobrança. Vale lembrar que ele incide apenas sobre o rendimento acumulado a cada seis meses.

O que é come-cotas

Onde tem come-cotas

Boa parte dos fundos de investimento disponíveis no mercado está sujeita ao come-cotas – sejam eles de curto ou longo prazo. Há incidência do come-cotas nos fundos de renda fixa, fundos DI, fundos cambiais e fundos multimercados.

As exceções ficam por conta de fundos de ações, cuja tributação é fixa em 15% sobre os rendimentos no resgate, de previdência, FII e de debêntures isentas – nos quais não há cobrança de Imposto de Renda para a pessoa física.

Desconto do come-cotas

O tamanho da bocada do come-cotas varia de acordo com o tipo de fundo. Em fundos de longo prazo, com títulos que vencem após um ano, a cobrança é de 15% dos ganhos, e nos de curto prazo, com títulos que vencem em até um ano, 20%.

Dica: você consegue descobrir se seu investimento é de curto ou longo prazo na lâmina do fundo. Esse documento está disponível no site do banco ou corretora com a qual você investe.

Leia também:

Como declarar Imposto de Renda dos seus investimentos

9 taxas de investimentos que você precisa conhecer antes de investir

Calculando o come-cotas

Quando acontece o come-cotas você tem a ‘vantagem’ de não precisar mais pagar essa parte do imposto. Porém, isso ocasiona uma perda na sua aplicação.

Isso acontece por que o total do valor aplicado diminui. O rendimento acontece sobre uma base menor, e isso acaba afetando seu rendimento.

Vamos a um exemplo para entender como é a continha.

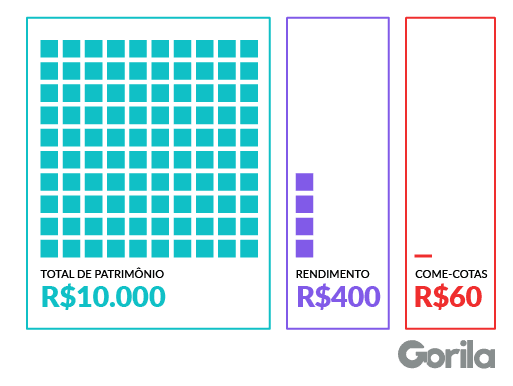

Se uma pessoa tinha R$ 10.000 em um fundo e cada cota vale R$ 100. Isso significa que ela tem 100 cotas.

Suponha que o rendimento em seis meses foi de 4% (o que daria R$ 400). A pessoa ficou com R$ 10.400. Surge o come-cotas e leva 15% dos R$ 400 de rendimento, que dá R$ 60.

Agora o investidor fica com R$ 10.340. No próximo mês, ao invés de ter um rendimento calculado sobre os R$ 10.400, ele terá um ganho a partir de R$ 10.340. No final o número de cotas passa a ser de 103,4.

Sabia que é daí que vem o nome come-cotas? A explicação é que a cobrança não vem na sua conta corrente, mas sim no número de cotas.

Na plataforma do Gorila o come-cotas é calculado automaticamente. Para aplicar o come-cotas você precisa ir na sua carteira e solicitar o cálculo para os ativos que quiser.

Veja abaixo como aplicar o come-cotas nos fundos de investimento.

Imposto na hora do saque

É válido lembrar que você pode ter que pagar Imposto de Renda também na hora do resgate da aplicação. É isso mesmo! Calma. Isso só acontece se o valor antecipado pelo come-cotas não atingir a alíquota total de imposto devido.

As alíquotas de IR são de 22,5% sobre o rendimento para resgates feitos até seis meses depois da aplicação. Porém, esse número vai diminuindo gradativamente até chegar a 15% para aplicações feitas há mais de dois anos.

O alívio é que o próprio banco ou corretora é que fazem esse cálculo de quanto já foi retido pelo come-cotas e se terá mais desconto do IR no momento do resgate do fundo.

Gostou do texto?

Aproveita para compartilhar o artigo com seus amigos investidores e já segue as nossas redes sociais: Facebook, Instagram, Twitter , LinkedIn e Telegram!