Proventos: descubra tudo sobre o que são e como funcionam

Receber proventos é como ganhar aqueles itens dos joguinhos que aumentam o poder, a velocidade ou dão habilidades especiais. É sempre bom. No mundo dos investimentos, quando um provento “pinga” na carteira do investidor, é sinal que a empresa está dando um bônus.

Você já sabe o que são proventos, para que eles servem e quais são os tipos que existem? É sobre isso que vamos falar agora. Leia o artigo para ficar por dentro de tudo que envolve esses benefícios!

Tipos de proventos

Dividendos

Os dividendos são a categoria de proventos mais conhecida. Nada mais são do que uma parcela do lucro de companhias listadas na bolsa de valores. Eles são distribuídos de forma proporcional à quantidade de papéis que cada acionista possui.

As empresas costumam distribuir pelo menos 25% dos seus lucros anuais na forma de dividendos. Muita gente pensa que essa porcentagem (também chamada de payout) está prevista na lei brasileira, mas isso não é realidade.

A lei obriga que o estatuto da empresa determine o dividendo mínimo. O que ocorre é que há uma convenção entre as companhias de distribuir no mínimo 25% dos seus lucros em dividendos, mas isso não é obrigatório. Então, é preciso ler atentamente o regimento da instituição.

Também é importante atentar-se ao estatuto social da empresa para saber quando esses lucros serão distribuídos. Eles podem ser repartidos mensal, bimestral, trimestral, semestral ou anualmente. Fica a critério da companhia.

Outro fator significativo é que os dividendos são isentos de tributação. A distribuição é feita a partir dos lucros líquidos, logo, a empresa é taxada antes desse dinheiro chegar ao investidor.

O conceito de Dividend Yield (DY) costuma ser bastante usado quando o assunto é dividendo. Ele representa o percentual de lucro que a empresa pagou em relação ao custo da ação. Quanto maior o DY, mais vantajosa é a repartição de dividendos.

Para chegar ao DY, deve-se dividir o valor recebido pelo preço pago pelo papel.

Exemplo:

Se uma empresa com ação a R$ 10 pagou R$ 1 de dividendo por papel, deve-se dividir 1/10. Logo, o DY é de 10% (pois, 1/10 = 0,1 = 10%).

As plataformas de análise mostram o DY, mas é preciso lembrar que o cálculo é feito considerando o valor atual da ação. Então é preciso usar o valor pago na compra caso você queira fazer o DY de algum papel que você já tenha adquirido.

Imaginemos que a mesma empresa hipotética citada acima sofra uma valorização e outro investidor compre a ação por R$ 11. Se ele entrar nesse mesmo lote onde a empresa distribui R$ 1 por ação, o DY dele será de cerca de 9% (pois 1/11 = 0,9 = 9%). Logo, cada pessoa tem seu próprio DY.

Escolhendo as empresas certas

Para escolher uma empresa que distribua bons dividendos, uma série de fatores deve ser observada. É necessário entender qual tipo de empresa se está escolhendo, bem como o funcionamento do setor em que ela atua.

Além disso, é importante olhar o histórico de pagamento de dividendos da companhia para verificar o contexto em que ela se encontra. De modo geral, empresas com fluxo de caixa previsível e que são maduras oferecem maior payout porque não têm tanta necessidade de investimento.

O Gorila levantou quais empresas são as melhores ações pagadoras de dividendos deste ano.

Confira:

Top 10 ações melhores pagadoras de dividendos em 2021

Juros sobre capital próprio

Os juros sobre capital próprio (JCP) são parecidos com os dividendos, porém funcionam de maneira distinta. Enquanto o dividendo é retirado do lucro líquido, os JCP são lançados como despesas que as empresas precisam quitar. Isso é feito principalmente para diminuir a carga tributária.

Quando uma empresa distribui JCP, em termos contábeis, o lucro líquido dela diminui, já que esse tipo de provento é considerado uma saída de caixa. Dessa forma, o Imposto de Renda incide sobre um valor menor e a companhia paga menos tributos à Receita Federal.

Contudo, ainda assim há taxação sobre os JCP e é o investidor quem precisa arcar com o ônus. O IR incide em 15% sobre o valor recebido antes mesmo de cair na conta do acionista. Vale lembrar que, durante a declaração anual de IR, você deve lançar os JCP na aba “Rendimentos sujeitos à tributação exclusiva/definitiva”.

Leia também:

Como declarar ações no Imposto de Renda

9 taxas de investimentos que você precisa conhecer antes de investir

Para algumas empresas vale mais a pena distribuir JCP e para outras é mais vantajoso distribuir dividendos. Há ainda aquelas que distribuem os dois tipos de proventos. Tudo depende do setor e da estratégia adotada pela companhia.

Bonificação

Na prática, a bonificação é o recebimento de mais ações. Quando uma empresa aumenta seu valor na bolsa de valores, ela precisa distribuir aos acionistas o valor acrescido, de forma proporcional às suas participações. Vamos ilustrar:

Exemplo:

Imaginemos que uma empresa possui um total de R$ 1.000.000,00 na bolsa de valores. E em patrimônio líquido ela possui R$ 100.000,00 parados em caixa.

Essa empresa decide que lucro do patrimônio líquido que está em caixa será reinvestido nela mesma e não será distribuído em forma de dividendos ou JCP. Nesse caso, ela pode adicionar o valor do caixa ao capital social e bonificar os acionistas existentes com mais papéis.

Então, na bolsa, a empresa passa a valer R$ 1.100.000,00. Nesse caso, os acionistas precisam receber, em papéis, o proporcional do valor de R$ 100.000,00 que foi incorporado. No caso dessa empresa hipotética, a bonificação aos acionistas seria um acréscimo de 10% no volume de ações adquiridas.

Subscrição

A subscrição acontece quando uma empresa de capital aberto decide captar novos recursos, propõe o lançamento de novas ações no mercado e oferece o direito de compra dessas novas ações para quem já é acionista da companhia.

São ofertados papéis aos acionistas que já formam parte da sociedade da organização para que eles não tenham sua participação diluída. Essa oferta de compra é chamada de subscrição ou direito de subscrição.

A subscrição dá ao investidor o direito de comprar as ações da empresa por um preço abaixo do mercado.

Exemplo:

Pensemos novamente numa empresa com capital social de R$ 1.000.000,00 em bolsa. Essa empresa deseja acrescentar R$ 100.000,00 a esse capital, transformando-o em R$ 1.100.000,00 e aumentando-o, portanto, em 10%.

Um investidor que possui 100 ações dessa organização precisa aumentar sua participação em 10% caso não queira ser diluído da sociedade. Ou seja, ele precisa comprar mais 10 ações e atingir um total de 110 papéis.

A empresa oferece a esse investidor direitos de subscrição de maneira proporcional a sua participação para que ele não seja diluído. Isso quer dizer que, no nosso exemplo, esse investidor receberá 10 direitos de subscrição.

Quando o investidor recebe os direitos de subscrição, ele pode decidir usá-los ou não. Caso não queira subscrever suas ações, é possível negociar esses direitos ganhos no mercado de ações.

É importante lembrar que os direitos de subscrição possuem data de vencimento, então é preciso ficar de olho.

Data Com e Data Ex: como isso influencia a distribuição de proventos?

Quando se fala de proventos, os conceitos de Data Com e Data Ex são fundamentais.

A Data Com remete a data em que é necessário estar com as ações na carteira até o final do pregão para ter direito ao evento que a empresa anunciou. Esse evento anunciado pode ser a distribuição de dividendos, juros sobre capital próprio, bonificações ou subscrições.

Já a Data Ex costuma ser o dia subsequente à Data Com e é a data em que o investidor já não tem mais direito à compra das ações que geram a distribuição dos proventos anunciados.

Como acompanhar a distribuição de proventos de maneira fácil?

Ficar por dentro de quando as companhias anunciam que vão distribuir proventos pode ser uma tarefa complicada. São várias fontes que precisam ser checadas a todo tempo para não deixar nada passar despercebido.

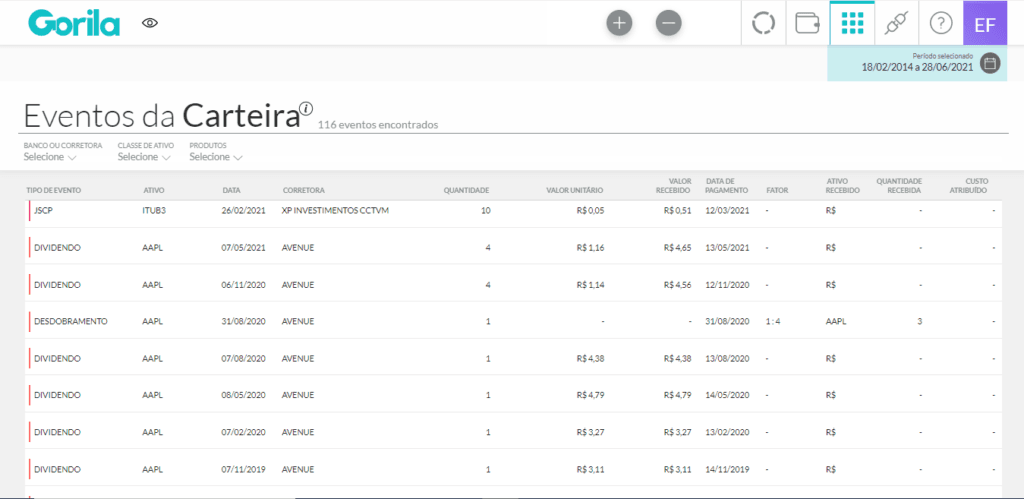

Mas isso só é difícil se você não usa o Gorila. Além de controlar seus investimentos, na nossa plataforma você acompanha o desempenho das suas ações e todos os eventos que estão relacionados a elas. É só usar nossa ferramenta de Eventos Corporativos.

Com a ferramenta você visualiza de forma simples os seus dividendos, juros sobre capital próprio e bonificações em ações. E ainda tem listados outros eventos como desdobramentos, grupamentos, redução de capital e rendimentos nos seus Fundos Imobiliários.

Tenha a visão global da sua carteira a qualquer momento e em qualquer lugar. Acesse o site ou baixe o aplicativo.

Curtiu? Siga o Gorila em outras mídias sociais para ficar por dentro desse e outros assuntos do mercado: Facebook, Instagram, Twitter , LinkedIn e Telegram!

* Texto escrito sob supervisão de Álvara Bianca