Fundos de Previdência: guia com tudo o que você precisa saber

Com as mudanças regulatórias recentes, os fundos de previdência estão com maior liberdade de investimento, habilitando melhores resultados e despertando o interesse da população.

Os fundos de previdência privada buscam assegurar a aposentadoria do investidor para não depender do sistema público. Nesse artigo vamos explicar sobre os tipos disponíveis, taxas, vantagens, formas de tributação e outros pontos importantes.

Previdência Privada x Previdência Social

A Previdência Social é uma responsabilidade do governo, que garante ao trabalhador com carteira assinada uma renda após se aposentar.

O grande problema é que no molde atual quem financia os inativos são os trabalhadores ativos. Com o aumento da expectativa de vida, o número de aposentados está crescendo mais rápido que os trabalhadores que contribuem, tornando-se um sistema insustentável para o longo prazo e colocando em risco a garantia do benefício para os futuros beneficiários.

O fundo de previdência privada é um plano administrado por um ente privado que permite planejar a aposentadoria para não depender do INSS, e por isso também é conhecido como plano de previdência complementar.

Veja também

Entenda o que mudou com a Reforma da Previdência

Previdência: veja como fica o desconto do INSS no seu salário

Previdência Aberta x Fechada

Outra classificação é previdência aberta ou fechada. Veja as características de cada uma:

Previdência fechada: Também conhecida como fundo de pensão, no qual os empregados e empregadores de uma empresa fazem aportes em um fundo restrito aos funcionários desta companhia.

Previdência aberta: Ou previdência individual, é disponível para qualquer pessoa que queira participar de um plano. A contratação se dá via instituições financeiras como bancos, seguradoras e corretoras.

A seguir veremos mais detalhes sobre essa categoria.

Fundos de previdência aberta

Eles funcionam em duas fases: acumulação de recursos e usufruto dos benefícios.

1ª Fase: O indivíduo aporta recursos a fim de constituir o seu patrimônio para o longo prazo.

2ª Fase: Neste momento o investidor usufrui do capital acumulado ao longo de sua vida, podendo escolher como deseja recebê-lo.

- Recebimento integral – Saque de todo o valor de uma vez;

- Recebimento mensal temporário – Pensão mensal de valor fixo, com data para começar e acabar;

- Recebimento mensal vitalício – Recebimento de um valor fixo a partir de uma data até a sua morte.

O dinheiro aplicado é investido pelo gestor do fundo e só pode ser resgatado integralmente após cumprido um prazo de carência (no mínimo de 60 dias e no máximo 2 anos a partir da contratação).

Existe uma agência específica que fiscaliza os fundos de previdência privada aberta, que é a Superintendência de Seguros Privados. A SUSEP é um órgão federal, que preza pela pela segurança do seu dinheiro e supervisiona as seguradoras.

Tipos de fundo previdenciário

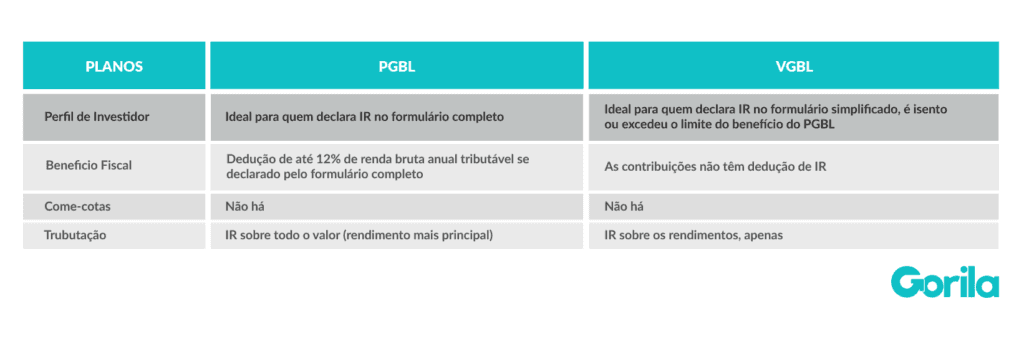

Existem dois principais tipos de fundo previdenciário, cuja principal diferença se dá na tributação:

- VGBL: IR incide somente sobre os rendimentos

- PGBL: IR sobre todo o valor acumulado

Como é a tributação?

Independentemente do plano, há que se escolher entre o regime de tributação na contratação.

Regressivo: As alíquotas do IR diminuem conforme o tempo de aplicação, começando em 35% com 2 anos de investimento até 10% após 10 anos investidos.

Progressivo: As alíquotas de IR aumentam conforme o valor recebido, sendo uma boa alternativa para quem não deseja ficar um longo período sem fazer um resgate ou para montante menores.

Saiba mais

Como declarar Previdência Privada no IR 2020

Tipos de Previdência Privada e Seus Benefícios

Quais são as taxas?

Existem três principais tipos:

- Taxa de administração: Cobrada sobre o montante total pela gestão do fundo de investimento.

- Taxa de carregamento: Também chamada de taxa de entrada, incide sobre as contribuições

- Taxa de saída: Cobrada sobre o valor resgatado

Cada fundo estabelece os valores de suas taxas e por isso é sempre bom estudar antes de escolher em qual você irá investir.

As diferentes estratégias

Existem 3 macro categorias onde os recursos da previdência podem ser aplicados:

Renda Fixa: Aplicações em títulos públicos, debêntures, CDBs, entre outros ativos de renda fixa, incluindo papéis emitidos no exterior.

Ações: Precisam investir pelo menos 67% da carteira em ações e outros ativos relacionados (bônus de subscrição, cotas de fundos de ações, etc.).

Multimercados: Também investem em diversos tipos de ativos, mas seguem regras específicas. Por exemplo, os fundos previdenciários multimercados juros e moedas aplicam em ativos atrelados a juros, índices de preços e moedas estrangeiras, mas não podem aplicar em ações ou commodities.

- Balanceados: Uma sub-categoria de multimercado, esses fundos também englobam diversos tipos de ativos e são classificados conforme o percentual da carteira destinada a aplicações de renda variável (15% a 30%, 30% a 49% e acima de 49%).

Para ver mais detalhes das categorias de fundos de previdência que a Anbima elaborou, clique aqui.

Vantagens dos fundos de previdência

- Abatimento do IR: É possível deduzir até 12% do IR no caso de previdência PGBL se declarada pelo formulário completo.

- Melhor alíquota de IR: A tributação é diferenciada e pode chegar a apenas 10% se investir por mais de 10 anos no modelo regressivo.

- Portabilidade: É possível trocar seu plano e seguradora de forma simples e sem incidência de IR.

- Resgate flexível: Você pode escolher como quer receber o benefício e a partir de qual data.

- Isenção de come-cotas: A maioria dos fundos tradicionais sofrem da antecipação semestral do IR (come-cotas), no entanto os fundos de previdência pagam imposto só no resgate do benefício.

- Sucessão patrimonial: Em caso de falecimento, o patrimônio investido não entra no processo de inventário, dependendo do Estado pode ter isenção de ITCMD e garante a liberação rápida do pagamento aos beneficiários.

Além disso, por sua flexibilidade, segurança e foco no longo prazo, esses investimentos passaram a ser alternativas interessantes para outros objetivos futuros, como:

- Guardar dinheiro para a faculdade dos filhos;

- Comprar um imóvel;

- Acúmulo de patrimônio para independência financeira.

Desvantagens da previdência privada

- Altas taxas de administração e carregamento

- Período de carência para resgate.

- Tributação elevada caso o tempo investido for baixo

- Composição estabelecida: existem regras e limites específicos para os fundos de previdência.

- Risco de Crédito da Seguradora: Caso a seguradora quebre, os valores que você investiu passam a fazer parte da massa falida e não estarão protegidos pelo FGC, o que torna o processo para reavê-los mais difícil e demorado.

Passo a passo para investir

- Entenda o seu perfil e seus objetivos de investimento

- Escolha o Plano: PGBL ou VGBL

- Tipos de Tributação: Tabela Progressiva ou Regressiva

- Escolha o fundo para aplicar

- Escolha um beneficiário

- Defina o tipo e o momento de resgate

- Acompanhe a sua rentabilidade pelo Gorila

Gorila com você

Siga nossas mídias para ficar por dentro das novidades no mercado: Facebook, Instagram, Twitter , Linkedin e Telegram.