FII: o impacto na demanda com a reabertura econômica

O Gorila fez uma análise para avaliar o impacto do Plano SP de reabertura econômica com a procura por alguns Fundos Imobiliários (FII). Neste estudo, levamos em conta os registros de FII de lajes corporativas e os de shopping que nossos clientes mais compraram ou venderam. O período escolhido em nossa plataforma foi de 1º de março a 30 de junho deste ano.

No dia 27 de maio, o governador de São Paulo João Doria anunciou a flexibilização gradual da quarentena para algumas regiões do estado. O Plano São Paulo é composto por um painel de fases para a retomada econômica com reabertura de alguns setores.

Na ocasião, a cidade de São Paulo foi classificada com a cor laranja no plano de reabertura, onde a partir de 1º de junho haveria liberações com restrições de atividades imobiliárias, escritórios, concessionárias, comércio e shopping center.

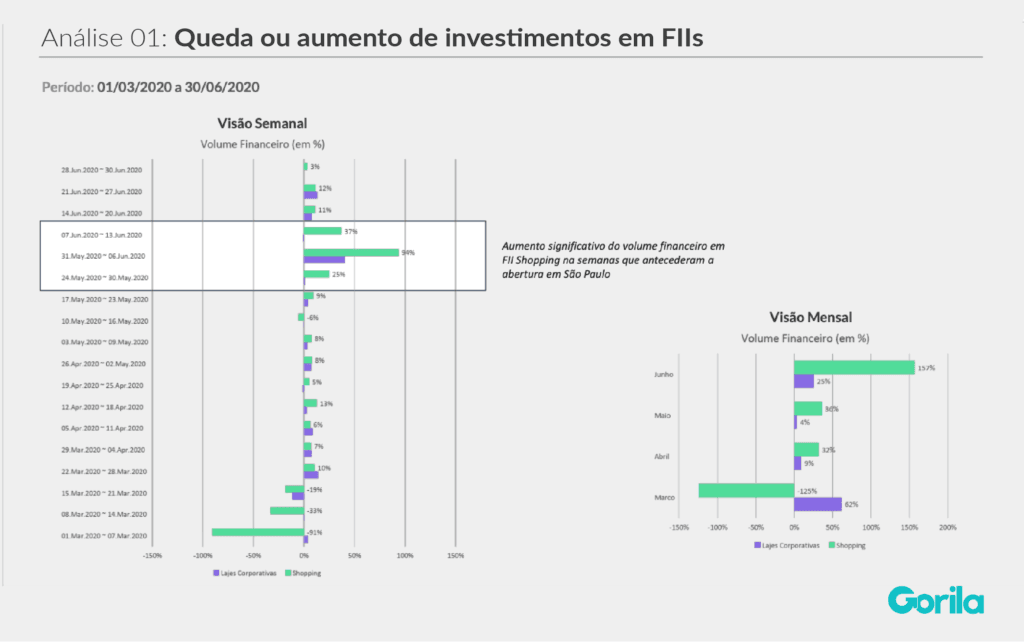

Através do Gorila, percebemos que houve um aumento significativo do volume financeiro em FII de shopping nas semanas que antecederam a abertura em São Paulo, representando 25% entre 24 e 30/5.

Já quando olhamos a semana seguinte (31/5 a 6/6) há uma expansão de 94% do volume financeiro de FII relacionados a shopping. Isso vai de encontro com período no qual os setores autorizados pelo governo estavam desenvolvendo protocolos de reabertura para aprovação da Vigilância Sanitária.

Os shopping só abriram no dia 11 de junho, quando a demanda por esse tipo de investimento representou apenas 37% do volume financeiro. Nas semanas seguintes o volume voltou à média do que registrado durante os meses de abril e junho. Março foi um mês com bastante queda, visto que foi a época de início da quarentena com, inclusive, fechamento dos shopping.

Atualmente, a capital encontra-se na fase 3 laranja onde os shoppings podem funcionar diariamente por 6 horas.

FII de lajes corporativas versus FII de shoppings

O Gorila também fez uma análise comparativa entre a demanda por FII de lajes corporativas e de shopping entre 1º de março e 30 de junho. Durante a pandemia do coronavírus, muitas empresas adotaram o home office, sendo que algumas ainda mantiveram e outras optaram pelo regime remoto permanente.

Esse mercado atinge justamente os FIIs de lajes corporativas, onde tanto a ocupação dos grandes escritórios quanto a demanda por investidores sofreu queda acentuada nas primeiras semanas de março.

Um ponto de atenção é ficar de olho se as empresas vão adiam novas locações. Isso pode impactar a vacância do mercado a curto prazo e pressionar preços por metro quadrado para baixo.

Veja abaixo os dados extraídos do Gorila com os FII mais boletados para compra e venda entre 1º e 30 de junho de 2020.

Vale dizer que nessa análise, quando um FII híbrido tinha um percentual alto em lajes corporativas, o Gorila considerou como lajes corporativas.

No segmento de lajes corporativas, o tíquete KNRI11 foi responsável por 17% do volume de compra, seguido por RECT11 e VINO11, com 11% e 10%, respectivamente.

Já quando olhamos para o setor de shopping, o FII mais negociado no app do Gorila foi VISC11 concentrando 29% do total, na sequência aparecem XPML11 com 24% e MALL11 com 19% de compra.

Em relação à venda, KNRI11 e XPML11 ocupam a primeira locação em lajes e shoppings, respectivamente, com 19% e 32%.

Diz para o Gorila se você tem algum desses fundos imobiliários dentro da sua carteira. Chegou a fazer alguma movimentação de FII durante esse período de reabertura econômica?

Top 5 FIIs mais negociados na reabertura econômica

Agora vamos olhar para o mercado para fazer um comparativo com os FII. Você viu acima a quantidade de compra e venda dentro do Gorila, mas como será que foi essa dimensão de negociações de FII na reabertura econômica?

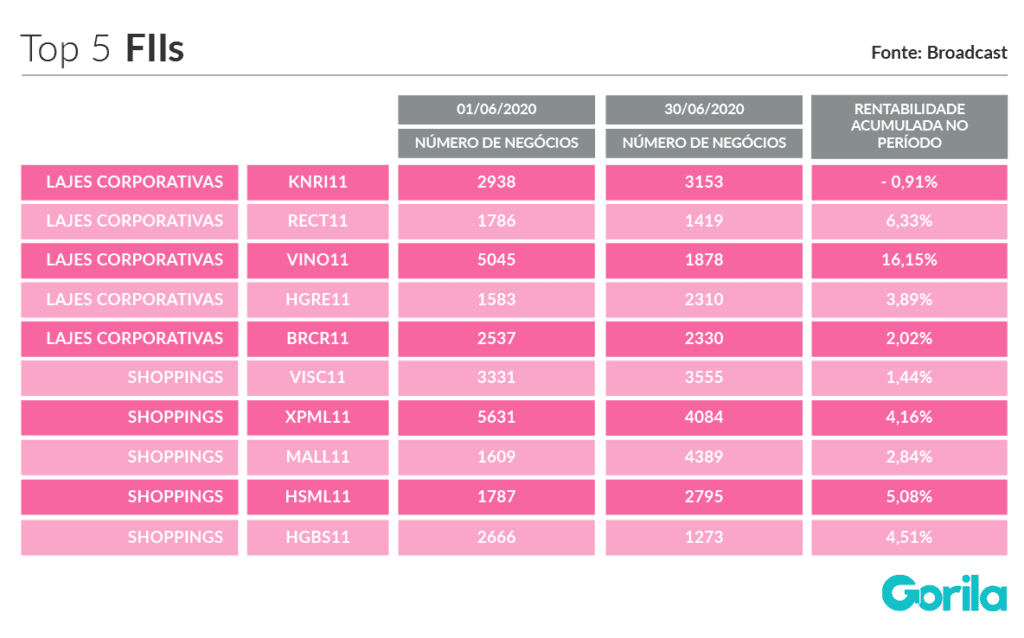

Selecionando os cinco primeiros FIIs da nossa lista de compras, veja como ficou o número de negócios (incluindo compra e venda) no mercado nos dias 1º e 30 de junho de 2020, além da rentabilidade acumulada.

Durante esse período, no segmento de lajes, apenas o KNRI11 apresentou queda na rentabilidade, acumulando baixa de 0,91%. Em contrapartida, VINO11 foi o ativo com maior ganho, 16,15%.

Entre os fundos imobiliários de shopping da nossa lista, XPML11 foi o que concentrou o maior número de negociações totalizando 9.715 operações, somando os dias 1º e 30 de junho. Já a maior rentabilidade foi do HSML11 com 5,08%.

Curtiu o artigo?

No Gorila você acompanha como foi a performance de todos esses FII, seus rendimentos e muito mais. Pelas novas mídias você se mantém atualizado das últimas novidades do app e do mercado: Facebook, Instagram, Twitter , Linkedin e Telegram!