A digitalização em processos de Wealth Management para atender às novas demandas dos clientes

Introdução

A digitalização criou nos investidores a expectativa de experiências mais convenientes, transparentes e personalizadas. Eles esperam acesso instantâneo a uma ampla gama de investimentos, ferramentas de análise avançadas, transparência nos custos e desempenho, além de uma interface de usuário intuitiva e descomplicada

Essas altas expectativas quanto à capacidade da tecnologia de atender suas demandas são impulsionadas pela experiência do consumidor em outros setores, como varejo e entretenimento, onde soluções tecnológicas proporcionaram uma conveniência sem precedentes.

Cabe aos gestores de patrimônio abraçar essa realidade em constante evolução, repensar suas estratégias e adotar tecnologias inovadoras para atender às crescentes expectativas dos clientes através da digitalização em wealth management.

O contexto exige que as mudanças venham depressa

Projeções da pesquisa 2023 Global Asset and Wealth Management, conduzida pela PwC, indicam que, até 2027, 16% das organizações existentes de gestão de ativos e patrimônio terão sido engolidas ou ficarão no esquecimento – o dobro da taxa histórica de rotatividade. Quer dizer, essa indústria está lidando hoje com desafios existenciais que excedem os de qualquer época anterior.

Uma boa parcela desses desafios está relacionada à capacidade de dar conta da necessidade do cliente. Os investidores estão acostumados com tecnologias como Spotify e Netflix numa realidade cada vez mais digital e personalizada. É natural que haja uma tendência de esperar algo semelhante nos serviços financeiros.

A nova geração de investidores é ainda mais digital e exigente

As mudanças de expectativas se tornam mais claras com a intenção das novas gerações de substituir a gestão de patrimônio de seus pais. A troca se dá pela busca por serviços que disponibilizam automações e ferramentas de autoatendimento ao invés de consultores tradicionais.

Os investidores mais novos também estão demonstrando uma crescente consciência em relação ao destino de seus investimentos. De acordo com uma pesquisa do Barclays, 40% dos HNWIs com menos de 40 anos não apenas pensaram sobre os princípios de investimento responsável, mas também os implementaram.

A ascensão de economias emergentes e as oportunidades

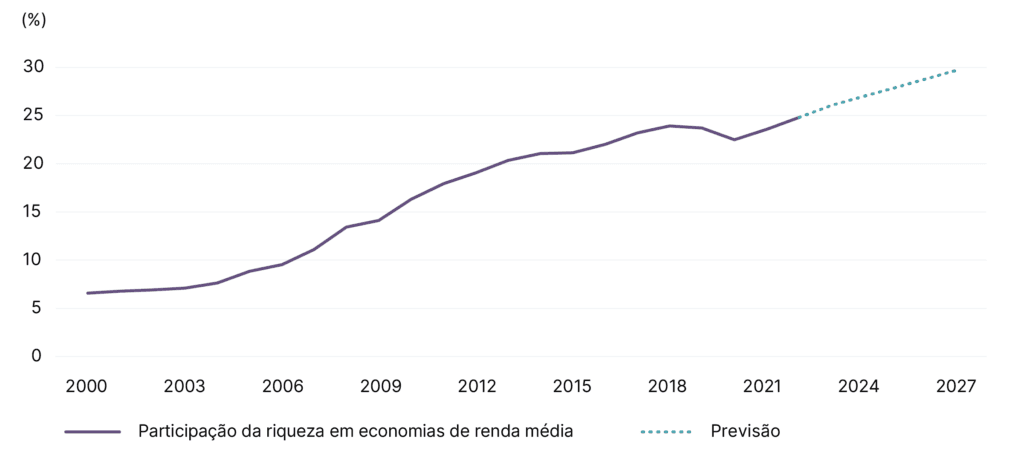

Ao mesmo tempo, um relatório publicado pelo Credit Suisse e UBS aponta que economias emergentes representarão quase um terço da economia global também até 2027. O resultado, que é acima do um quarto atual, revela um mercado grande demais para ser ignorado no Brasil.

O cenário é desafiador, mas também de oportunidades. Para usufruir delas os gestores podem conciliar, de forma econômica, as experiências personalizadas que os clientes esperam. Mas isso depende do desenvolvimento de uma abordagem “digital-first” que, para muitas empresas, implicará em profundas mudanças tecnológicas e organizacionais.

Gestoras enfrentam aumento de despesas, rotatividade de clientes e diminuição de lucros

Recentemente, o relatório Wealth Management Top Trends 2024, da Capgemini, listou o aumento das despesas operacionais, a rotatividade de clientes e a diminuição dos lucros como as principais preocupações para os executivos de gestão de portfólio.

Essas apreensões ressaltam a necessidade premente de estratégias adaptativas e inovadoras para enfrentar essas intempéries.

Aumento das expectativas dos clientes está relacionado ao aumento dos custos

Em 2023, a Capgemini concluiu que um em cada três advisors de gestão de patrimônio afirmou que tarefas básicas, como a abertura de contas de clientes e processos de conhecimento do cliente (KYC), requerem uma intervenção manual significativa e intensa. Isso exige que os profissionais responsáveis pela gestão de relacionamento dediquem tempo excessivo à coordenação entre departamentos.

O resultado disso foi o aumento do custo com o gerenciamento de relacionamento – relatado por 45% dos executivos de empresas patrimoniais entrevistados na pesquisa de 2024 da mesma instituição.

A pesquisa sublinhou ainda que, após a pandemia, os clientes querem se comunicar através de diversos canais. Entretanto, 58% dos profissionais de Wealth Management responsáveis pela área de relacionamento disseram que gerenciar as expectativas de disponibilidade 24/7 é um grande desafio. O atraso na prontidão digital e as plataformas omnichannel deficientes reduzem a eficiência na cadeia. Esses pontos fracos limitam as oportunidades de vendas de serviços adicionais e cruzados, por exemplo.

Fundamentos da personalização digitalização em Wealth Management

Desenvolver ou aprimorar sistemas para oferecer personalização e uma experiência superior exige um elemento vital: os dados.

Apesar disso, negócios tradicionais tendem a possuir dados desatualizados e/ou armazenados em silos. Isso impacta diretamente na capacidade da empresa de criar insights relevantes.

Outro fator complexo é o desenvolvimento de um modelo de dados que seja eficaz para, ao mesmo tempo, atender a todos os clientes e dar conta das particularidades de cada um. Esse processo demanda testes rigorosos e grande capacidade de processamento em escala.

Em suma, a solução para esses desafios é o que Guilherme Assis, CEO do Gorila, chama de “fundação tecnológica”, isto é, o conjunto de tecnologias utilizadas para dar uso estratégico aos dados (ex: o banco de dados certo para determinado uso ou a linguagem com as características desejadas para programar um determinado serviço).

Uma fundação tecnológica forte permite a flexibilidade necessária para que gestoras de patrimônio consigam reduzir o trabalho desnecessário para os gestores e para os investidores. “Investir na fundação tecnológica e de produto não é apenas uma necessidade, mas uma estratégia competitiva que define líderes de mercado e a sua própria existência”, afirma Assis.

Integração no negócio para fortalecer o relacionamento com os clientes

A questão crucial neste contexto é: como a tecnologia pode não apenas acelerar o processo, mas também aprimorar o relacionamento entre clientes e consultores em uma cultura baseada em dados?

Tornar isso realidade exige a integração das diferentes linhas de negócio em plataformas unificadas. Essa abordagem não apenas agiliza a obtenção de insights, mas também oferece uma visão completa e coesa da base de clientes.

Ademais, para além da consolidação dos dados, é fundamental obter uma compreensão profunda dos portfólios gerenciados. Esse entendimento permite que os profissionais de gestão ajam de maneira mais assertiva, utilizando os insights obtidos para aprimorar as experiências oferecidas aos clientes.

Ao capacitar os gestores com informações detalhadas e relevantes, é possível criar estratégias mais eficazes e personalizadas, garantindo uma abordagem mais centrada no cliente e promovendo a fidelização e a satisfação.

Apenas 44% do tempo dos gerentes de relacionamento são gastos em atividades que geram receita

Um relatório de 2023 da Accenture indicou que somente 44% do tempo dos gerentes de relacionamento é dedicado a atividades que resultam em receita.

A maior parte das tarefas desses profissionais possui baixo valor agregado e pode ser reduzida ou removida de seu escopo, economizando quase 50% de seu tempo.

A pesquisa indicou os passos iniciais para pensar a posição de gerente de relacionamento de maneira disruptiva. Alguns deles são:

- Realocar tarefas de baixo valor em outras funções e/ou com suporte de ferramentas digitais;

- Reavaliar a contratação de talentos, incluindo o upskilling (aprimoramento de habilidades) da equipe existente. Isso porque as habilidades que os gerentes de relacionamento de sucesso exigem estão cada vez mais relacionadas a traços comportamentais e capacidade de inovação;

- Empoderar o gerente de relacionamento e os canais do cliente usando automação e IA (inteligência artificial) para dar suporte a solicitações de atendimento ao cliente, automação, integração e análise de portfólio alimentada por IA.

A verdadeira inovação surge das iniciativas disruptivas de longo prazo, que redesenham fundamentalmente o papel do gerente de relacionamento. Ao alavancar a automação e a IA em escala, os negócios estão transformando a maneira como é feito o relacionamento com o cliente.

Ao invés de simplesmente reagir às necessidades dos clientes, os gerentes agora podem antecipar suas necessidades, oferecendo soluções proativas e personalizadas.

Essa abordagem não apenas aumenta a eficiência, mas também eleva a experiência do cliente a novos patamares, estabelecendo um novo padrão na indústria financeira.

O uso da IA como aliada no processo de digitalização em wealth management

A utilização da Inteligência Artificial (IA) desempenha um papel fundamental na digitalização dos processos de gestão de patrimônio e na satisfação das crescentes expectativas dos clientes que vivem em um mundo digital.

Usos recentes da IA generativa evidenciam que essa tecnologia pode ser utilizada para propósitos educacionais com alto índice de eficácia.

No contexto aqui tratado, essa novidade pode ser usada para responder perguntas amplas dos clientes sobre o funcionamento de private equity ou investimentos alternativos, por exemplo.

Além disso, a IA pode auxiliar os clientes em tarefas simples, como atualizar informações de contato, como endereço ou e-mail.

Por outro lado, a IA generativa oferece aos gestores a oportunidade de economizar tempo e aumentar a produtividade, assumindo tarefas de menor complexidade, como preencher formulários.

Com a IA, os profissionais também podem analisar dados de mercado e produtos em tempo real, gerar e simular automaticamente recomendações de produtos adequados, economizando tempo e esforço significativos.

A discussão da digitalização em wealth management no Brasil

A discussão sobre digitalização em Wealth Management no Brasil ganhou destaque significativo durante o evento Wealth Trends 2024, realizado pelo Gorila. Esse evento pioneiro reuniu especialistas e líderes do setor para debater a interseção entre tecnologia e estratégia em Wealth Management, trazendo insights valiosos sobre os desafios e oportunidades enfrentados no mercado brasileiro.

Foram discutidas estratégias para crescimento, destacando a importância da tecnologia na otimização de processos internos e a eliminação de tarefas manuais. Além disso, foram abordados os impactos do Open Investments e das novas diretrizes regulatórias da CVM.

O evento também apresentou demonstrações ao vivo de ferramentas tecnológicas, incluindo funcionalidades de CRM e marketing digital, bem como APIs para cotização de portfólio. Essas ferramentas ajudam os escritórios de investimentos a monitorar e analisar as carteiras de seus clientes com precisão e facilidade.

Para uma análise detalhada do evento, incluindo insights adicionais sobre os tópicos discutidos, leia o artigo completo aqui.

A digitalização requer mais do que investimento financeiro

É importante destacar que a mudança necessária para a digitalização em wealth management deve ser um trabalho conjunto e interdisciplinar.

A transformação nas gestoras precisa ser holística, envolvendo os principais interessados do negócio, gerentes de produto, equipes de tecnologia e uma liderança executiva totalmente comprometida.

Isso contrasta com o processo comum onde o negócio concebe uma ideia, passa para a tecnologia para implementação e aguarda uma “grande revelação” para avaliar se as expectativas foram atendidas.

A mudança não se limita apenas à tecnologia, mas também envolve a cultura organizacional das gestoras. É importante considerar o apetite da empresa pela experimentação, a agilidade das equipes para iteração, a comunicação e como os incentivos à adoção de novas ferramentas são integrados à jornada de mudança.

Em suma, a simples adoção das ferramentas mais recentes pelos gestores de patrimônio não trará mudanças significativas se suas práticas de trabalho permanecerem inalteradas.